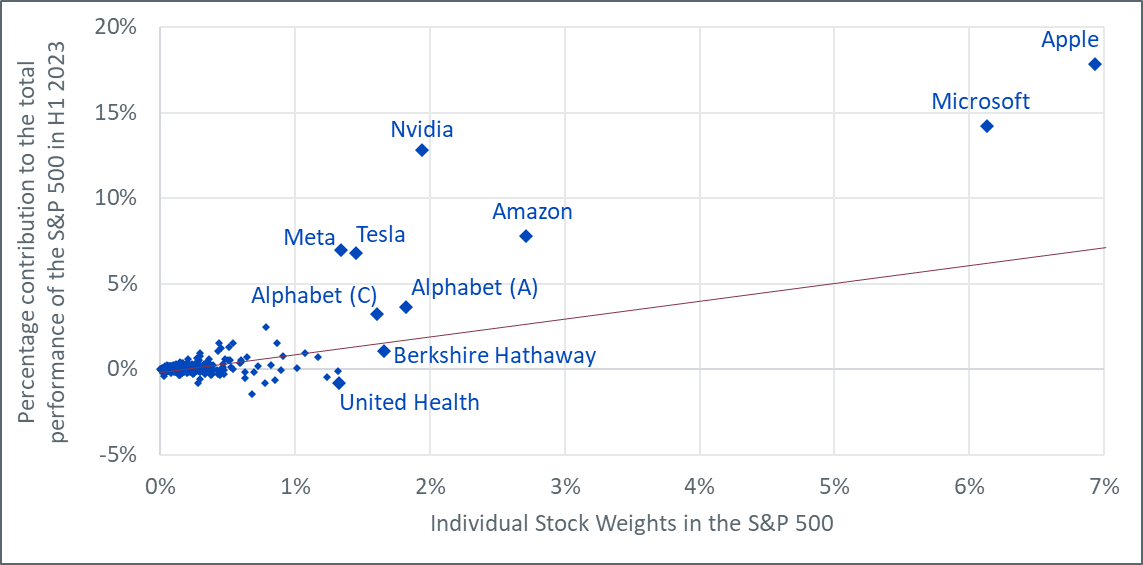

Les titres Big tech ont bénéficié du sentiment positif envers l’intelligence artificielle générative, et l’IA en général, avec des actions comme Nvidia affichant des rendements de 52,3%.

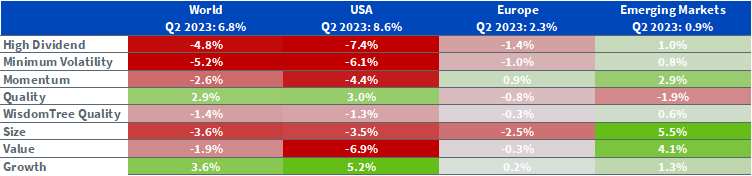

Les marchés des actions ont continué à augmenter au second trimestre de cette année, bien que plus lentement. L’indice MSCI World a gagné 6,8% pendant le trimestre, les actions Etats-Unis ont progressé de 8,6% et les actions Europe de 2,3%1. Les moteurs de performance restent les mêmes: les mégacapitalisations, celles technologiques en particulier, restant à l’origine de l’essentiel de la performance.

L’analyse de facteur action semestrielle mise en place par WisdomTree vise à éclairer la façon dont les facteurs action se sont comportés pendant ce semestre difficile, et comment cela a pu impacter les portefeuilles des investisseurs.

- Les stocks Croissance restent en tête des actions des marchés développés ; un brusque renversement de situation par rapport à 2022.

- Les meilleurs facteurs de 2022 continuent également de souffrir, avec une sous-performance marquée de Valeur et Dividendes élevés

- Dans les marchés émergents, la situation est assez différente, avec Valeur et Taille en tête

Depuis le début de l’année, les gains des actions ont été concentrés dans une poignée de titres onéreux, les marchés des actions fixant actuellement des prix ayant un résultat parfait (c’est-à-dire que l’inflation diminue sensiblement, la croissance reste solide et le chômage reste faible). L’incertitude reste très forte et des opportunités potentielles peuvent être trouvées chez les retardataires, notamment dans les aspects défensifs ou moins couteux des marchés.

Le deuxième semestre est une continuation de la tendance qui a commencé au premier semestre. Les stocks Big tech ont bénéficié du sentiment positif envers l’intelligence artificielle (IA) générative, et l’IA en général, avec des stocks comme Nvidia postant des rendements de 52,3% pendant le semestre (après déjà +90% au premier semestre). Les marchés des actions ont été globalement soutenus par un optimisme sur la trajectoire de l’inflation américaine et par un chômage restant étonnement résilient. Dans l’ensemble, 2023 continue de ressembler à un anti-2022: les stocks Croissance sont en hausse, Bitcoin est en hausse (83,7% depuis le début de l’année) et Dividendes élevés et Valeur sont en baisse. Ce retournement brutal souligne, une fois encore, l’importance de la diversification.

Cette année reste une période relativement difficile pour l’investissement factoriel dans les marchés développés:

- Les stocks Croissance ont obtenu les meilleures performances au deuxième semestre, surperformant de 3,6% mondialement et de 5,2% aux Etats-Unis.

- Qualité continue à être le second meilleur facteur pour le trimestre dans les marchés développés, en particulier lorsqu’il s’agit d’investir dans des stocks technologiques plus onéreux.

- Dans les marchés développés, d’autres facteurs tels que Caleur, Dividendes élevés et la Volatilité minimum ont soufferts des changements de régime par rapport à l’année dernière.

- Preuve du renversement brutal du sentiment et de la performance, Momentum publie la pire performance depuis le début de l’année mondialement et aux États-Unis, faute d’avoir pu s’adapter au changement rapide.

- Dans les marchés émergents, Taille et Valeur dominent mais la plupart des facteurs ont pu produire une surperformance au cours du trimestre

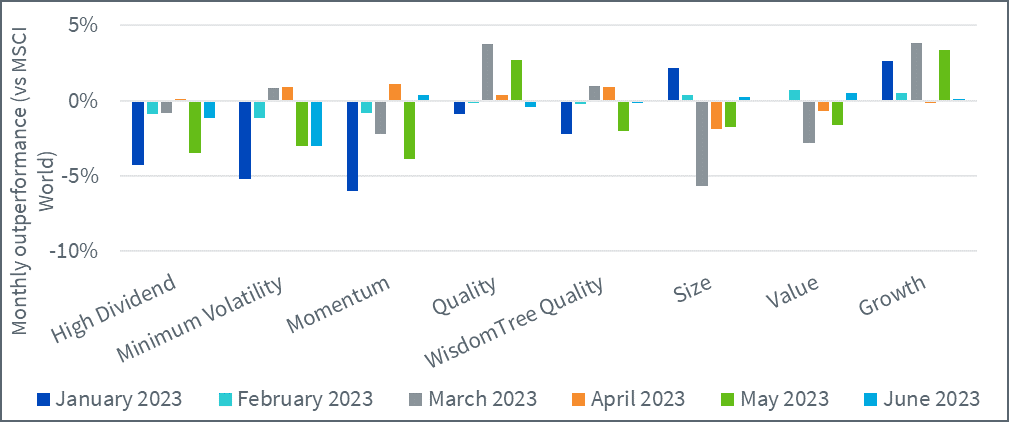

Les six derniers mois complets peignent un tableau plutôt cohérent. La croissance a surperformé 5 mois sur 6, sous-performant seulement de −0,2% en avril. Elle a surperformé de plus de 2% pendant la moitié des mois (janvier, mars et mai). Les dividendes élevés ont sous performé presque chaque mois avec une surperformance de 0,1% en avril, les sauvant d’une série «parfaite».

En observant la performance du S&P 500 depuis le début de l’année (+16,6%), ses trois quarts, ou presque, viennent des dix plus grands stocks dans l’indice. Ces stocks représentent seulement 27% de la pondération de l’indice. Le graphique 3 montre, pour chaque stock, sa pondération dans l’indice et combien il a contribué à la performance de milieu d’année de l’indice. Chaque stock au-dessus de la ligne rouge a contribué plus que ce que son poids laissait supposer. Clairement, les huit stocks technologiques dans le top 10 du S&P 500 ont tous contribué très positivement, expliquant une grande partie de la performance de l’indice.

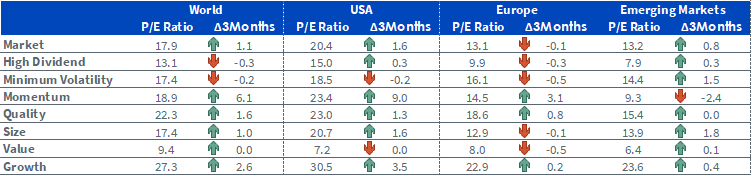

Pendant le deuxième semestre de 2023, les marchés ont continué à augmenter en prix grâce à de bonnes performances. Cependant, cette hausse moyenne cache des disparités. La croissance a rapidement augmenté et présente des ratios cours-bénéfices (ratio P/E) de plus de 30 aux Etats-Unis. Cependant, la valeur reste très bon marché à 7,2 aux Etats-Unis et 9,4 pour les marchés développés. C’est également le cas des dividendes élevés avec des valorisations dans les doubles chiffres bas. La valorisation de momentum augmente rapidement, un signe clair que les paniers s’éloignent de la valeur bon marché pour se rapprocher de la croissance couteuse. Les prochains mois nous dirons si cela était trop tard.

En ce qui concerne le reste de l’année 2023, il semble que les marchés envisagent un résultat parfait, avec une inflation en net recul, une croissance qui reste solide et un taux de chômage qui reste bas. Dans l’ensemble, l’incertitude reste très élevée et la volatilité des taux d’intérêt continue d’être très élevée au niveau mondial. L’optimisme américain pourrait baisser rapidement. Depuis le début de l’année, les gains restant concentrés dans une poignée de titres onéreux, des opportunités potentielles existent dans certains des retardataires, notamment dans les aspects défensifs ou moins couteux du marché.