Les entreprises capables de transformer leurs activités et celles opérant avec une clientèle plus diversifiée sont les mieux placées pour éviter les obstacles.

L'administration Trump a reporté à la mi-novembre la décision d'imposer des droits de douane sur les automobiles et les pièces détachées. Nous estimons que des droits de douane américains de 25% sur les automobiles demeure une menace sérieuse pour les constructeurs automobiles européens et japonais. Toutefois, si l’on examine les importations et les exportations de pièces automobiles américaines, le tableau peut apparaître un peu différent, en particulier pour les fournisseurs allemands de pièces détachées. Selon le Département du commerce des Etats-Unis, les Etats-Unis ont importé pour 159 milliards de dollars et exporté pour 89 milliards de dollars de pièces automobiles en 2018, dont le Mexique et le Canada étaient les principaux partenaires commerciaux. Les fournisseurs allemands de pièces automobiles sont beaucoup plus petits et exportent pour une valeur de 10 milliards de dollars vers les Etats-Unis, soit 6% du total des importations américaines de pièces automobiles (voir le graphique ci-dessous).

ANASE: Association des Nations du Sud-Est asiatique

CCG: Conseil de coopération du Golfe

Sources: Département du commerce américain, Indosuez Wealth Management

En fait, les fournisseurs opèrent généralement à proximité des installations de leurs clients constructeurs automobiles dans différents pays. Les grands fournisseurs allemands de pièces automobiles qui vendent des produits aux Etats-Unis disposent généralement d'un vaste réseau de sites de production aux Etats-Unis. Leurs produits finis n'ont donc pas besoin de traverser les frontières et, par conséquent, les droits de douane ne toucheraient pas ces entreprises. Par conséquent, ils sont beaucoup moins exposés directement aux exportations américaines que les constructeurs automobiles allemands. Cela dit, les fournisseurs européens ayant une forte concentration de clients en Europe seraient indirectement impactés, et de manière importante, si les taxes à l’importation américaines conduisent leurs principaux clients (constructeurs automobiles) à réduire leur production. Pour les principaux constructeurs automobiles allemands, environ la moitié de leurs ventes de véhicules aux Etats-Unis sont importées et ces véhicules représentent entre 5% et 12% de leurs chiffres d’affaires totaux. Cependant, étant donné que la plupart des véhicules destinés au marché de masse ne sont pas exportés vers les Etats-Unis, la plupart des constructeurs français seraient moins touchés.

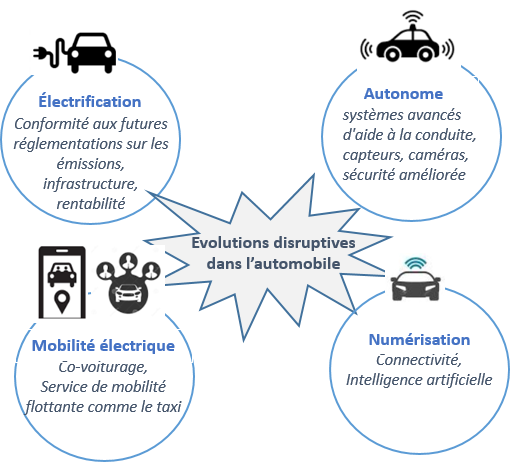

Les fournisseurs automobiles sont confrontés aux mêmes changements que les constructeurs automobiles: véhicules électriques, connectivité, conduite autonome et e-mobilité dans le service de mobilité flottante comme le taxi (voir schéma ci-dessous). Compte tenu du strict objectif d'émissions de CO2 fixé par l'UE à 95 g de CO2/km d'ici 2021, une baisse spectaculaire des niveaux d'émissions réels en 2018 de 120,5 g de CO2/km (Jato Dynamics), l'électrification jouera un rôle déterminant dans la réalisation de cet objectif pour les constructeurs européens. Même si les fournisseurs de pièces automobiles produisant des composants capables de réduire les émissions et d’apporter davantage de contenu électronique pourraient tirer parti de ces évolutions, ils doivent augmenter leurs dépenses en recherche et développement et leurs investissements afin de rattraper les constructeurs automobiles et de préserver leur rentabilité à long terme. Nous prévoyons une augmentation de la demande en systèmes de sécurité avec capteurs et caméras parallèlement au développement de la conduite autonome. La demande de composants électroniques à des fins de cybersécurité devrait également augmenter à mesure que de plus en plus de marchés souhaitent de nouvelles expériences en matière de connectivité des véhicules. En pratique, l'installation de nouvelles fonctions de connectivité est beaucoup plus aisée et pourrait attirer des clients. En revanche, la transformation des installations de production d'un véhicule à moteur à combustion interne pour permettre la construction de véhicules à batteries apparaît moins intéressante.

Sources: Roland Berger (cabinet de conseil international basé en Allemagne), Indosuez Wealth Management

Ainsi, les grands fournisseurs de pièces automobiles disposant d’une forte capacité financière pour transformer leurs activités et desservant une clientèle de constructeurs automobiles plus diversifiée à l’échelle mondiale seraient mieux placés pour surmonter les obstacles technologiques et politiques.

.png)