Trois thèmes clés vont influencer les marchés au cours des prochains mois: le risque d'inflation post-pandémie, l'impact futur des réponses budgétaires et monétaires actuelles, ainsi qu’une nouvelle série d'objectifs écologiques.

Alors que nous entrons dans la seconde moitié de l'année et que la pandémie mondiale semble s'estomper, nous pensons que trois thèmes clés vont probablement influencer les marchés au cours des prochains mois: le risque d'inflation post-pandémie, l'impact futur des réponses budgétaires et monétaires actuelles, ainsi qu’une nouvelle série d'objectifs écologiques.

La pandémie a créé d'énormes perturbations à l'échelle mondiale. En conséquence, nous assistons aujourd'hui à une hausse de l'inflation dans le sillage d'une reprise économique sans précédent dans des pays comme les États-Unis. Mais ce phénomène est-il transitoire ou bien permanent?

Nous pensons que la poussée de l'inflation résulte de multiples facteurs. Un retour de la demande après une absence de dépenses depuis presque 15 mois. Les perturbations des chaînes logistiques.Nous faisons face à des pénuries dans de nombreux domaines, cela va des puces électroniques aux matériaux de construction.

Les inefficiences du marché du travail liées à l'offre et à la demande. Les pénuries de main-d'oeuvre peuvent être dues à divers facteurs, tels qu'un taux d'épargne élevé ou la transition actuelle des économies vers un modèle à faible émission de carbone. Parallèlement s’agissant des matières premières, le monde commence à s'éloigner des combustibles fossiles. Nous pensons que cette tendance est de nature à stimuler la demande pour d'autres minéraux. Associé à une probabilité d'une réduction de l'offre, cela pourrait faire grimper les prix.

Depuis les publications d’une d'inflation élevée en avril-mai, les membres de la Réserve fédérale (Fed) semblent désormais davantage s’interroger sur le caractère transitoire ou non de ces fortes hausses des prix.

Cela a incité certains membres votants de la Fed d’envisager un relèvement dès 2023 du taux à court terme des fonds fédéraux, voire plus tôt. Les débats autour du tapering, des taux d'intérêt, de l'inflation et de la croissance économique globale devraient selon nous se poursuivre et entraîner des regains ponctuels de volatilité pour les taux et potentiellement les actifs risqués.

Les réponses budgétaires et monétaires visent à accroître la capacité de production et à assurer la transition vers une économie à faible émission de carbone. Comment cette transition pèsera-t-elle sur la stabilité à long terme des marchés financiers?

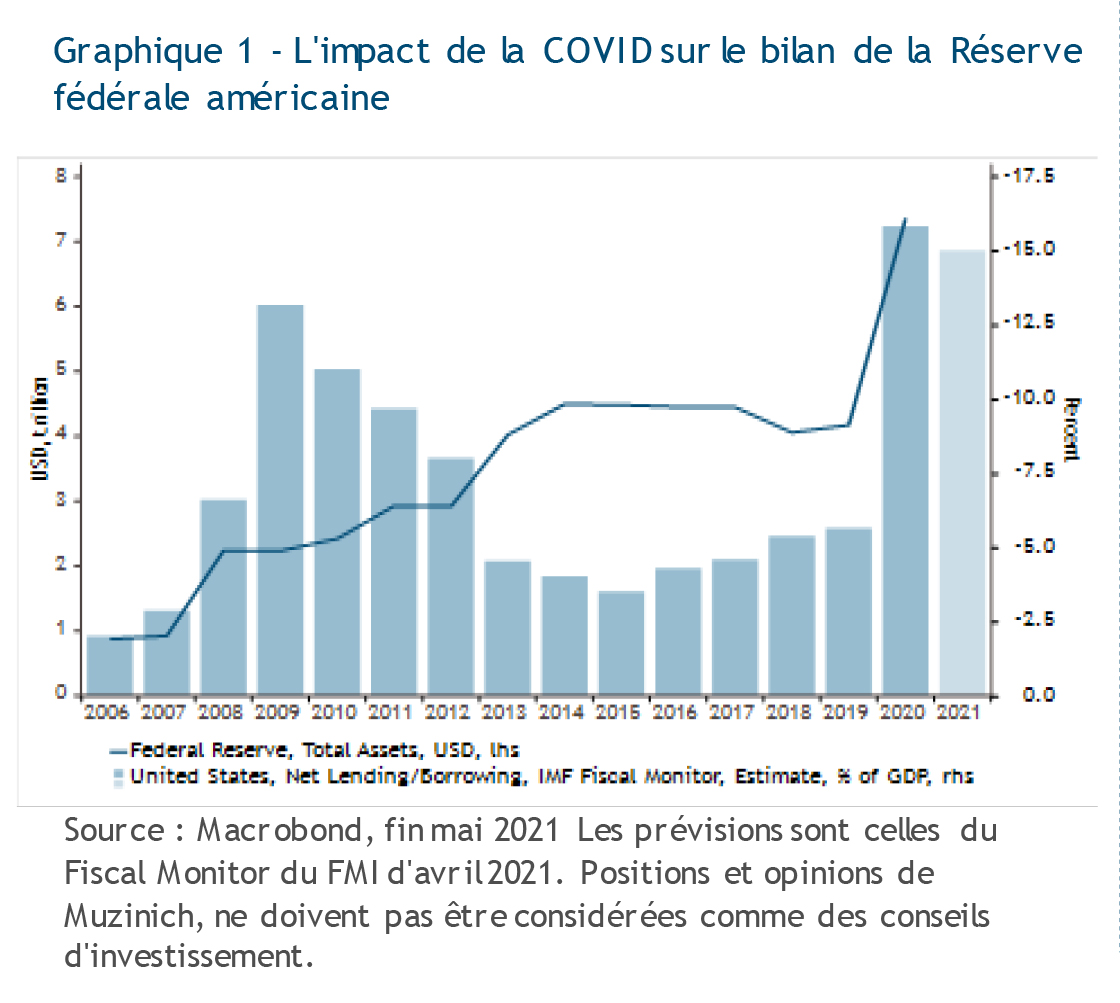

Nous n’anticipons pas un brusque retour à l'austérité et à une réduction des mesures de relance, comme ce fut le cas il y a dix ans. À l’opposé, nous pensons que les mesures de relance devraient rester massives, notamment du fait des engagements croissants en matière de lutte contre le changement climatique. Les banques centrales sont les principaux acheteurs du surcroit de dettes émises. Comme le souligne le Graphique 1, la COVID-19 a engendré un déficit budgétaire record depuis mars 2020, tandis que le bilan de la Réserve fédérale doublait de taille sur la même période.

Nous nous demandons également dans quelle mesure les banques centrales peuvent réduire leur intervention si les États continuent d’avoir besoin d'importants financements. De notre point de vue, nous entrons dans une nouvelle ère qui pourrait conduire à une potentielle augmentation de la volatilité.

Dans le même temps, nous constatons également des changements dus aux défis que pose la transition climatique vers l’objectif zéro émission nette. Malgré les perturbations causées par la pandémie et les mesures de confinement, nous n'avons constaté qu'une réduction de 5,8% des émissions de carbone du secteur de l'énergie en 20201, ce qui est inférieur à la baisse annuelle de 7% prévue par l’Accord de Paris.

Cela illustre l’ampleur des défis auxquels nous sommes confrontés si nous voulons atteindre zéro émission nette d'ici 2050. Nous constatons déjà que les États, les gestionnaires d'actifs, les entreprises et la société dans son ensemble prennent de plus en plus d'initiatives. Et nous pensons que cette transition sera probablement au coeur des mesures de relance budgétaire, de transformation économique et de création d'emplois.

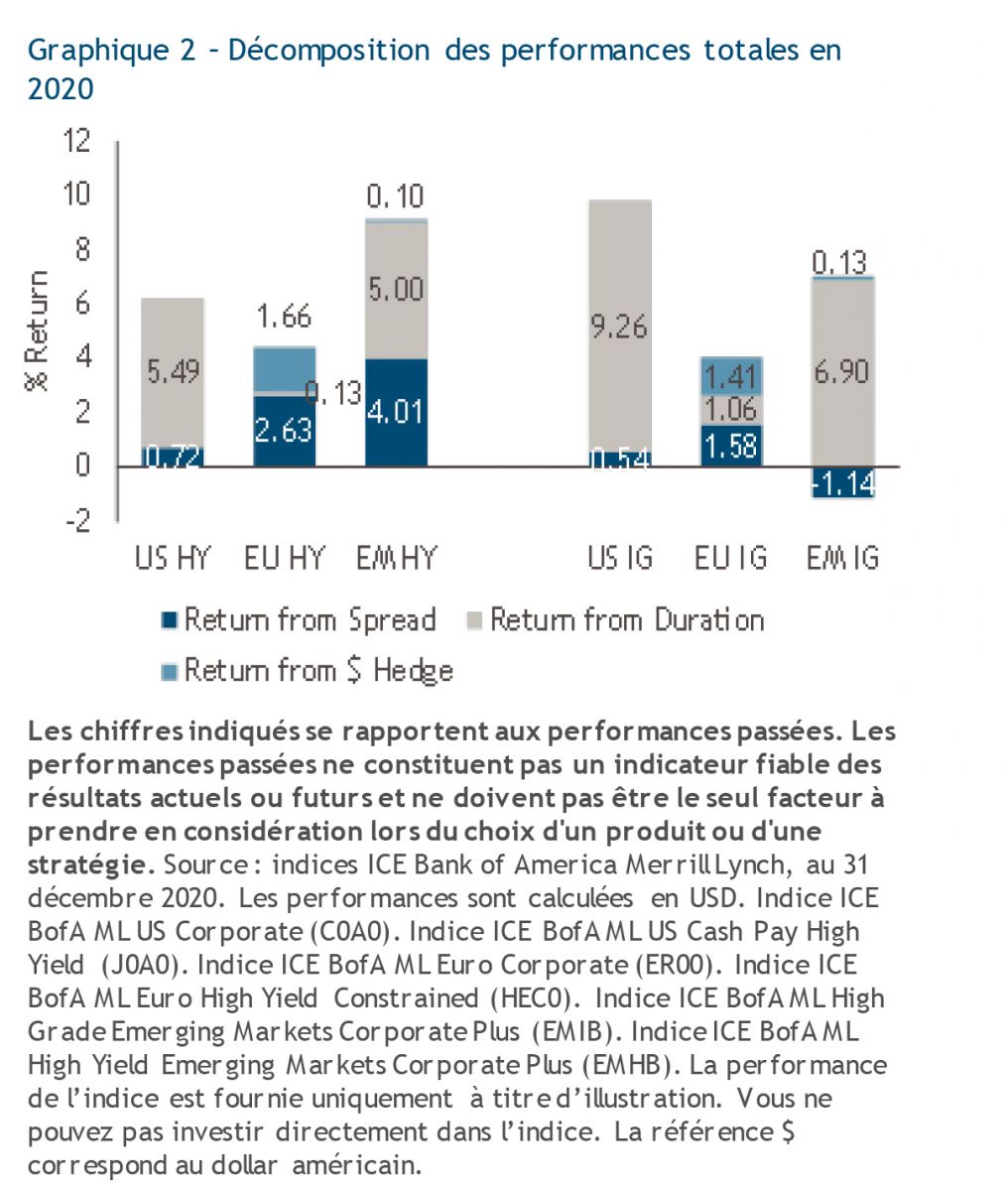

Quel sera l'impact de ces transitions sur les marchés du crédit? L'année dernière, les banques centrales ont apporté des liquidités et de la confiance dans une période de crise, ce qui a entraîné une baisse des taux d'intérêt qui elle-même a représenté la principale source de performance totale à l'échelle mondiale.

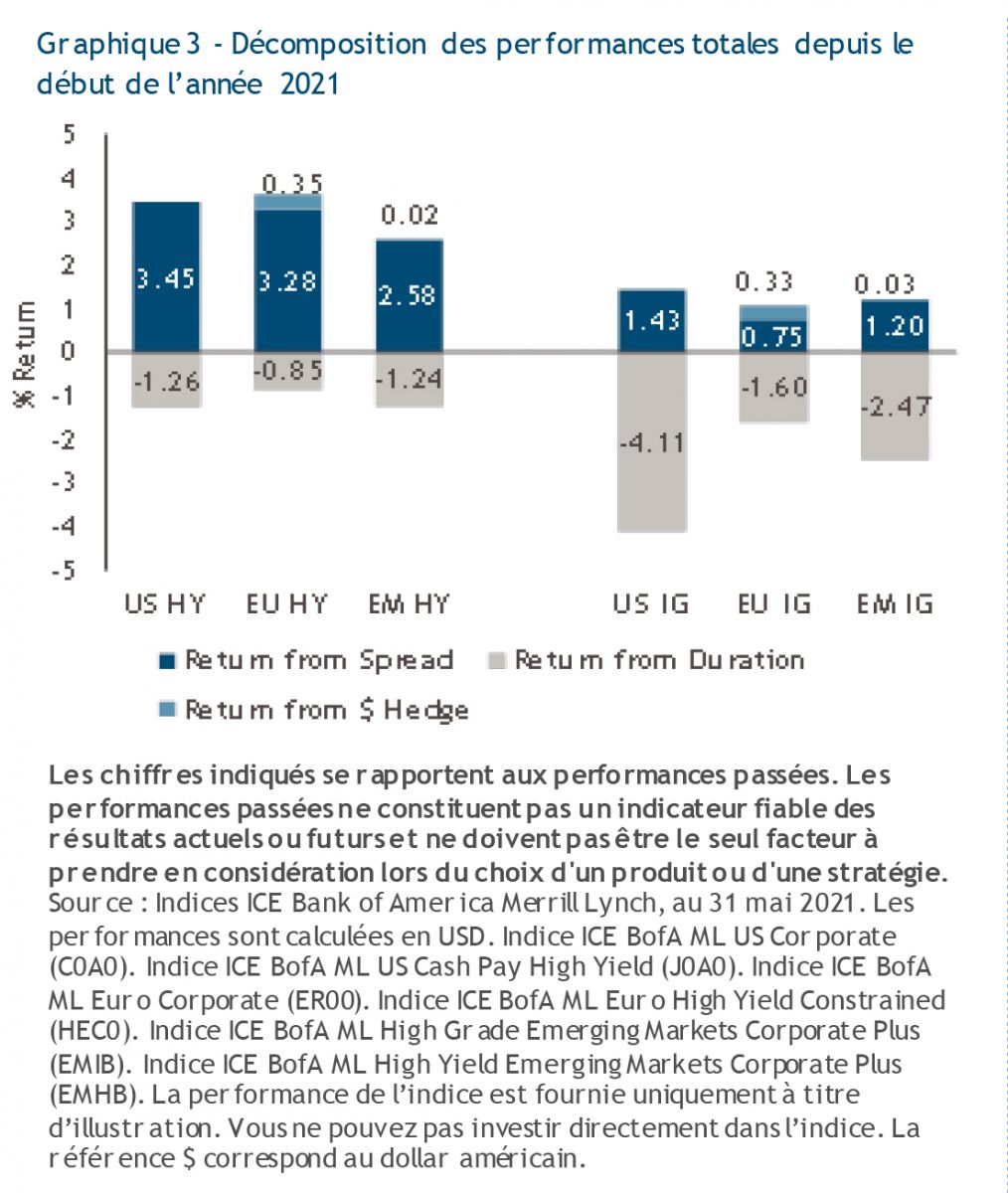

Cette année, alors que la reprise économique mondiale s'accélère et que nous passons d'une profonde récession à une phase de forte croissance, les moteurs de performance ont changé. Et ce changement est favorable au crédit mais pas aux taux d’intérêt.

Nous nous trouvons actuellement dans un contexte de hausse des taux d'intérêt, influencée par les politiques des banques centrales, et de renforcement des anticipations d'inflation. Dans cet environnement, nous privilégions les marchés présentant une plus forte exposition aux spreadset des durations plus courtes (et donc un risque de taux plus faible), tels que le high yieldaméricain et des marchés émergents.

En outre, en ce qui concerne l’exposition aux classes d'actifs dans nos portefeuilles diversifiés de crédit, le crédit d’entreprises des pays émergents revêt selon nous un certain attrait. Si les économies des marchés émergents sont légèrement en retard dans la reprise économique mondiale, nous les voyons renouer avec la croissance et s’assainir après la pandémie.

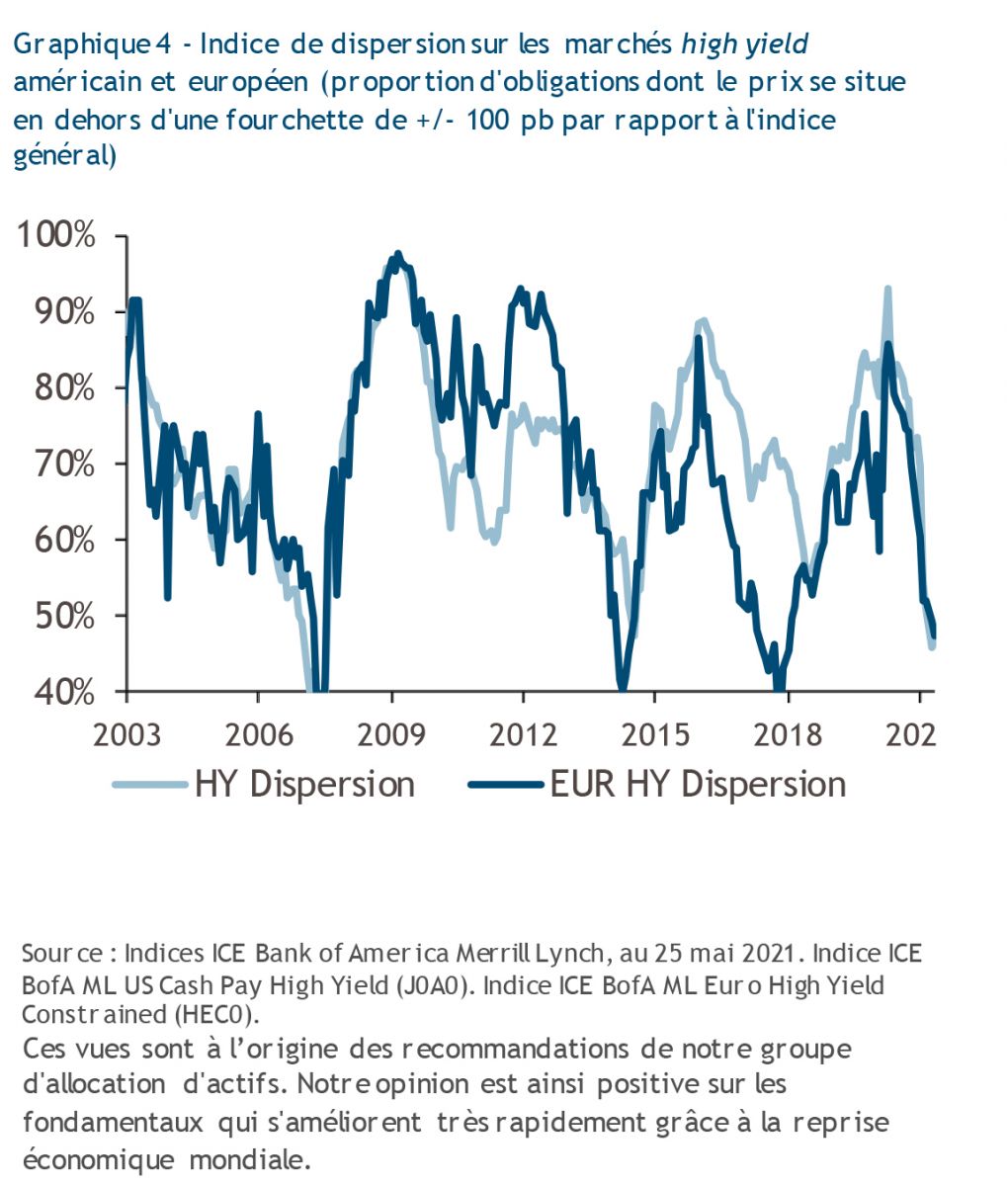

Les valorisations sont assez tendues car la reprise économique mondiale a depuis longtemps été anticipée et intégrée dans les prix des obligations d’entreprises. Nous constatons donc une très faible dispersion des prix dans les classes d'actifs telles que les marchés high yieldaméricain et européen, ainsi qu’entre les secteurs. Tous les spreadssont comprimés que ce soit en termes de qualité ou de duration. Néanmoins, cet environnement nous apparait favorable à la gestion active. Nous devons prêter attention à l'analyse crédit fondamentale et veiller à nous retirer des secteurs et des émissions qui nous semblent surévalués.

Les facteurs techniques sont également favorables. Même si le marché primaire est très actif, les nouvelles émissions sont bien souscrites et n'ont pas d'incidence sur le pricing du marché secondaire. En revanche, notre opinion sur les valorisations est négative. Nous pensons en effet que presque toutes les bonnes nouvelles sont déjà reflétées dans les cours actuels.

Dans nos stratégies diversifiées de crédit, nous cherchons à prendre moins de risque de taux d'intérêt, c'est-à-dire que nous augmentons notre exposition à des instruments de duration plus courte tels que le high yieldet les loans.

Au sein du segment investment grade, nous apprécions les obligations notées BBB dont nous pensons pouvoir tirer de la valeur grâce à notre analyse crédit bottom-up.

Sur le plan sectoriel, nous privilégions les secteurs qui bénéficient de la reprise économique et présentent de bonnes perspectives, tels que les services financiers qui devraient selon nous bénéficier de la hausse des rendements et de la pentification des courbes de taux. Nous identifions également des opportunités dans certains secteurs cycliques et chez les entreprises des marchés émergents.

En outre, nous sommes conscients que la transition vers une économie plus durable pourrait déclencher une nouvelle hausse de l’inflation. Dans l'ensemble, nous pourrions être témoins d’une augmentation de la demande dans certaines industries et donc à des pressions inflationnistes. Mais parallèlement, une déflation dans d'autres secteurs, en raison de la baisse de la demande, n’est pas à exclure.

Il faudra toutefois un certain temps pour que tout cela se concrétise, et nous n'en sommes encore qu'au début du processus. Mais c'est dès maintenant que la gestion active peut jouer son rôle en permettant aux investisseurs de se positionner de manière appropriée pour faire face à ces changements.