Les données économiques du mois d’août ont confirmé la vigueur surprenante de la reprise économique en cours ce trimestre.

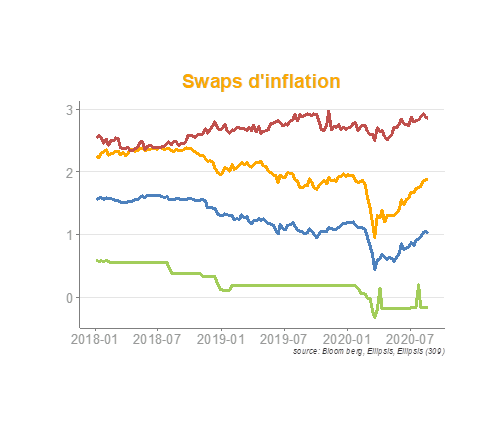

Les données économiques du mois d’août ont confirmé la vigueur surprenante de la reprise économique en cours ce trimestre. A l’exception du Japon, les indicateurs avancés des économies émergées témoignent tous d’une nette accélération. Les ventes de détail ont profité de l’ampleur des programmes de soutien et leur niveau a retrouvé ceux précédant le confinement, ce qui a permis un rebond de l’activité industrielle. Les marchés des actifs réels, comme les matières premières, ou l’immobilier, confirment ce mouvement de reprise. On notera également que, après un effondrement pendant le confinement, les données d’inflation se sont nettement redressées, reflétant la vigueur de la demande et les contraintes pesant sur la production. Enfin, les programmes monétaires ultra-accommodants décidés en réponse à la pandémie ont totalement contenu l’aversion au risque, de sorte que l’optimisme a dominé la valorisation des actifs risqués.

Pour autant, si la reprise trace pour le moment un «V», on peut craindre que le rattrapage ne s’essouffle cet automne. D’une part, il a largement dépendu des programmes budgétaires de secours, qui ne sont évidemment pas soutenable à terme. Le sujet est au cœur de l’actualité puisque les parlementaires américains négocient la prolongation des mesures d’indemnisation du chômage sans lesquelles le revenu disponible des ménages connaitrait un choc brutal. D’autre part, la crise va laisser certaines activités de services très durement touchées, ce qui va peser sur la conjoncture, notamment via l’emploi et l’investissement. On peut donc redouter un nouveau frein à la croissance de la productivité, et donc à la rentabilité à long-terme des actifs financiers.

Plutôt que d’attendre le FOMC de septembre, la Fed a précisé les grandes lignes de sa revue structurelle au rendez-vous de Jackson Hole ce mois-ci. Son objectif monétaire devrait désormais porter sur une moyenne temporelle de l’inflation, et non un simple niveau, ce qui implique des périodes de surchauffe pour compenser les périodes d’inflation trop faible. D’autre part, l’objectif sur l’emploi visera désormais un maximum plutôt qu’un niveau d’équilibre. Ces indications clairement accommodantes ont été tempérées par l’engagement que toute surchauffe serait modérée, en niveau et dans le temps. De plus, aucun nouvel outil monétaire n’a été dévoilé pour atteindre cet objectif, de sorte que les marchés, qui en attendaient plus, ont finalement été plutôt déçus par le message de la banque centrale américaine.