De nombreux indices boursiers sont en baisse d‘environ 20% depuis leurs plus hauts. Quels seraient les éléments qui permettraient aux marchés d’actions de rebondir?

.jpg)

Les semaines se suivent et se ressemblent à Wall Street. La volatilité sur les marchés d’actions reste élevée alors que l’indice phare des valeurs américaines – le S&P 500 – vient d’enregistrer une sixième semaine consécutive de baisse. Les investisseurs semblent de plus en plus sceptiques quant à la capacité de la Fed à réaliser un «atterrissage en douceur» de l'économie. À son point le plus bas jeudi dernier, le S&P 500 était en baisse de près de 18% par rapport à ses plus hauts, càd tout juste au-dessus du seuil des -20% qui définit généralement un «bear market». Mais il n’y a pas que les actions américaines qui souffrent: actions internationales et marchés obligataires subissent leur pire début d’année depuis des décennies.

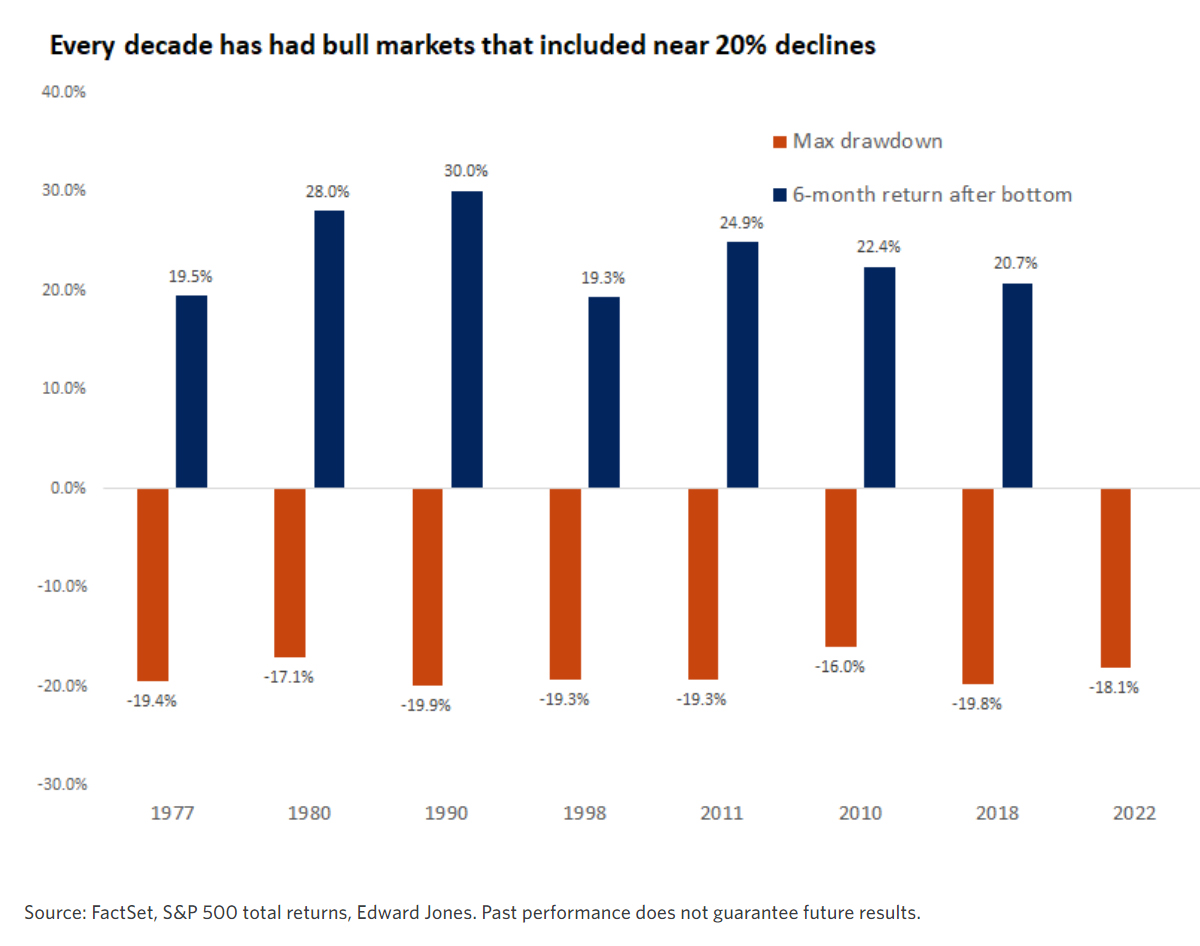

Doit-on pour autant céder à la panique et au pessimisme? Après tout, de telles corrections ont souvent offert de très belles opportunités d’achat dans le passé. Comme le montre le graphique ci-dessous, lors des 50 dernières années, l’indice S&P 500 s’est retrouvé plusieurs fois en recul d’environ 20% avant d’enregistrer des rebonds spectaculaires – en tout cas lorsque les fondamentaux des entreprises et de l’économie restaient solides.

Quel(s) pourrai(en)t être le(s) catalyseur(s) d’un retournement de tendance sur les actifs risqués ? Voici quelques pistes...

La hausse des prix de l’énergie, de certains métaux industriels et des produits alimentaires contribue fortement à l’élément déclencheur de la crise actuelle, celui d’un taux d’inflation trop élevé qui oblige les banques centrales à couper le robinet des liquidités.

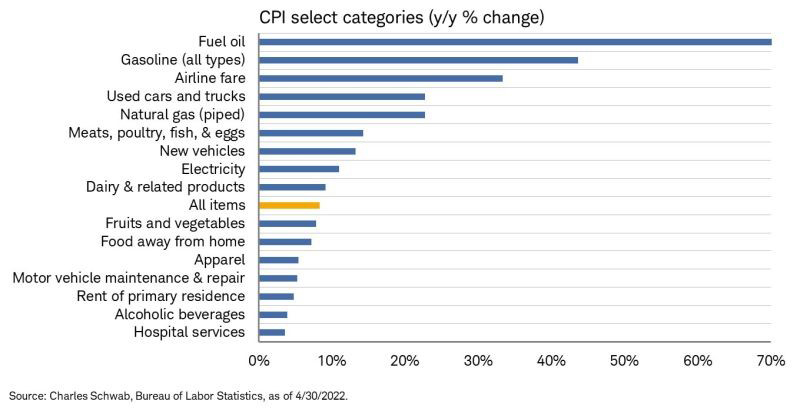

La publication des derniers chiffres de l’inflation américaine en a encore apporté la preuve : la hausse des prix sur un an glissant de l’essence s’élève à plus de 70% alors que la facture de gaz a progressé de près de 25% et l’électricité de plus de 10%.

Mais c’est en Europe et au Japon, tous deux grands importateurs d’énergie, que la hausse du pétrole et du gaz naturel met à risque la consommation des ménages et le bon fonctionnement des outils de production.

Malheureusement, l’invasion de l’Ukraine par la Russie a considérablement compliqué la donne. Le pays dirigé par Putin exporte quasiment toutes les matières premières. Les sanctions pèsent très fortement sur l’offre mondiale alors même que la demande continue de se maintenir en sortie de pandémie. Sur le plan de l’énergie et notamment du pétrole, peu d’initiatives ont été évoquées par l’OPEP pour augmenter la production. Aux Etats-Unis et en Europe, les priorités climatiques continuent de l’emporter sur les nouveaux projets d’exploration et de production. Ainsi, l’administration Biden vient d’annuler les ventes de forage pétrolier en Alaska et dans le golfe du Mexique. De même, l’Europe semble à court de solutions alors que la menace Russe sur la livraison de gaz se précise. Enfin, aucun progrès semble avoir été réalisé dans les négociations avec l’Iran et le Venezuela. Seule une destruction importante de la demande suite à une forte récession semble pouvoir aujourd’hui rétablir l’équilibre entre l’offre et la demande d’énergie, un scénario qui n’est pas le plus propice aux actifs risqués.

Quant aux produits alimentaires, la situation continue de se tendre, plusieurs pays en développement ou émergents préférant sécuriser leurs stocks. Ainsi, l’Inde vient d’interdire les exportations de blé afin de favoriser son propre approvisionnement. Ce protectionnisme renforce encore davantage la spirale de hausse des prix.

Autre complication: la reprise du covid en Chine et les confinements strictes imposés pèsent sur les chaines d’approvisionnement et donc les prix.

Pour une majorité d’économistes, de nombreux éléments laissent penser que nous sommes proches de ce que l’on appelle le pic de l’inflation. En d’autres termes, les chiffres de l’inflation devraient bientôt commencer à baisser, même si les prix des matières premières restent au niveau actuel. Et ce pour plusieurs raisons.

Tout d’abord, les «effets de base» (càd un tassement de l’inflation du fait de niveaux de comparaison plus favorables) devraient bientôt se matérialiser. A moins de supposer que les prix du pétrole continuent de doubler chaque année, les effets de base conduiront à un moment donné à une contribution décroissante des prix de l'énergie, des matières premières et de certains autres biens (exemple : voitures d'occasion) aux chiffres de l'inflation en glissement annuel.

Autre phénomène qui devrait permettre une baisse du taux d’inflation : un ralentissement de la demande finale. Si le scénario d'«atterrissage en douceur» venait à se matérialiser, la demande finale devrait continuer à croître ces prochains mois. Toutefois, elle ne devrait plus accélérer et devrait même ralentir par rapport aux niveaux de 2021. Cela signifie que les pressions liées à la demande sur les prix à la consommation n'augmenteront plus, conduisant à un lissage progressif des pressions inflationnistes.

Du côté de l'offre, une réouverture – même progressive – de l'économie chinoise devrait contribuer à alléger progressivement les pressions sur les chaînes d'approvisionnement, même si la normalisation peut prendre du temps, comme nous l'avons vu en 2021.

De bonnes surprises pourraient donc voir le jour sur le front de l’inflation au deuxième semestre, mais avec un bémol – et de taille. Si l’inflation ne ralentit que graduellement, elle restera toujours nettement au-dessus des objectifs des banques centrales sur l’année en cours. Dans ce contexte, il semble difficile d’envisager une volte-face de la Fed pour qui il est devenu essentiel de rétablir une certaine crédibilité vis-à-vis des investisseurs, des consommateurs et des entreprises.

Alors que l’invasion de l’Ukraine par la Russie devait être éclair ou tout du moins ne durer que quelques semaines, le prolongement du conflit complique très sérieusement la donne sur le plan de l’offre des matières premières et donc de l’inflation. Par exemple, le fait qu’il n’y ait plus d’exportation des fertilisants depuis la Russie va impacter les récoltes au-delà de 2022, prolongeant de facto les tensions sur les prix des produits agricoles.

Même si personne ne semble faire un pas vers un accord de paix, il semblerait que les négociations entre la Russie et l’Ukraine continuent en coulisse. A ce stade, une issue heureuse aurait bien entendu un effet très positif sur les marchés.

Comme nous l’avions évoqué dans ces colonnes la semaine dernière («Notre monnaie, votre problème»), la forte hausse du dollar depuis le début de l’année pourrait peser sur la croissance des bénéfices des sociétés américaines mais constitue surtout un véritable casse-tête pour le reste du monde. La force du billet vert rend les matières premières évaluées en dollars (pétrole brut, cuivre, aluminium, etc.) plus chères lors de l’importation. Il oblige également les banques centrales (BCE, marchés émergents) à poursuivre une politique monétaire plus restrictive afin de lutter contre l’inflation importée. Le dollar fort renchérit également le coût de service de la dette du reste du monde car de nombreux pays ont libellé une grande partie de leurs emprunts en dollars. Enfin, les difficultés rencontrées par de nombreux pays face à l’appréciation du dollar pourraient nous faire basculer dans une nouvelle crise de liquidité internationale. En effet, la hausse du prix des matières premières force nombre d’entre eux à puiser dans leurs réserves de dollars pour financer leurs achats.

De ce fait, une baisse du dollar serait perçue comme une bonne nouvelle par les marchés car cela impliquerait une hausse des liquidités et une diminution des risques d’insolvabilité. La fin des restrictions en Chine et un début de resserrement de la politique monétaire par la BCE pourraient favoriser un affaiblissement du dollar.

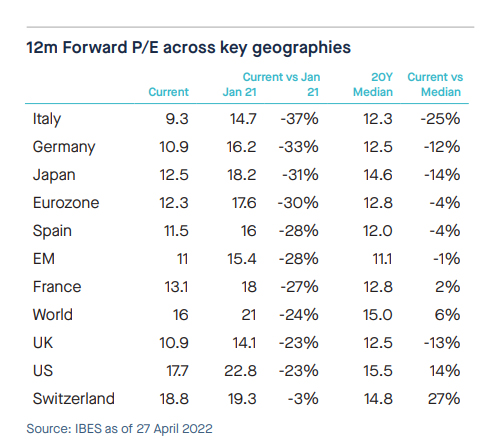

Une revue des ratios cours / bénéfices (P/E) des différents marchés d’actions permet de constater que l’essentiel de la baisse des indices boursiers est dû à une compression des multiples d’évaluation et non à une révision à la baisse des attentes de croissance bénéficiaire. Bien au contraire, les attentes ont même été légèrement revues à la hausse sur la plupart des marchés. Une surprise pour de nombreux investisseurs qui s’attendaient à ce que les pressions inflationnistes aient un impact immédiat sur les marges.

Le fait que les actions soient devenues meilleur marché qu’il y a quelques mois en arrière doit toutefois être nuancé par les éléments suivants. Tout d’abord, les multiples sont dans leur ensemble revenus aux niveaux médians de leur historique sur 20 ans. Nous ne sommes donc pas (encore) à un niveau de sous-évaluation. D’autre part, une révision à la baisse des bénéfices peut toujours intervenir en deuxième moitié d’année. Enfin, les marchés d’actions sont désormais une concurrence avec d’autres classes d’actifs: par exemple, les obligations ont vu leurs rendements augmenter au cours des derniers mois et constituent désormais un investissement attractif pour les gérants multi-classes d’actifs.

La politique expansive des banques centrales au cours de la dernière décennie a joué un rôle majeur dans le double marché haussier (actions + obligations). L’afflux de liquidité a propulsé les actifs financiers au sommet. La confiance des investisseurs était notamment entretenue par l’existence (implicite) d’un «Fed Put», càd un soutien de la banque centrale via des baisses de taux ou une augmentation de la taille du bilan en cas d’accident de marché. Depuis quelques mois, ce «Fed Put» semble avoir disparu pour laisser place à un «Fed call». Jerome Powell est désormais en lutte contre l’inflation et fait passer le message aux investisseurs que la Fed n’est plus là pour «sauver» les marchés.

Un changement de cap de la Fed avec un retour aux habitudes d’antan pourrait de ce fait être le catalyseur le plus efficace pour un rebond durable des actifs risqués. Toute la question est de savoir à quel niveau de stress financier la Fed estime que les dommages infligés aux marchés mettent en danger la croissance américaine. S’agit-il d’un niveau prédéterminé sur les indices ou sur les spreads de crédit? Un accident financier majeur impliquant une banque ou autre société financière?

Quoi qu’il en soit, un retour à l’assouplissement quantitatif (QE) nous semble très éloigné de l’agenda actuel des banques centrales, tant l’inflation est devenue leur priorité. Si un changement de cap devait avoir lieu, il interviendrait très certainement à des niveaux d’indices boursiers bien inférieurs à ceux actuels.

Les meilleures opportunités d’achat sur les actions ont souvent lieu quand les marchés «capitulent». Si de nombreux indicateurs de sentiment indiquent un marché «survendu», d’autres éléments laissent penser que nous n’avons pas encore assisté à une véritable capitulation. Par exemple, les épargnants particuliers continuent d’investir massivement dans des ETFs d’Ark Invest, icones du précédant «bull market», et ce malgré leurs chutes vertigineuses. De plus, l’indice de volatilité implicite «VIX», surnommé l’indice de la peur, n’a pas encore atteint les niveaux de panique qui ont caractérisé les points bas des marchés dans le passé. La véritable panique est donc peut-être devant nous…

La baisse des marchés d’actions depuis les plus hauts du mois de novembre intègre déjà de nombreuses mauvaises nouvelles. Son ampleur incite certains investisseurs à racheter des actifs risqués de manière opportuniste. A ce stade, nous peinons à identifier un véritable catalyseur pour un rebond durable des marchés. Nous campons sur notre positionnement prudent – en tout cas pour l’instant.