Le cours bénéficie du retournement de la balance des opérations courantes et, depuis l’automne 2022, de la diminution du différentiel de taux d’intérêt à un an avec les Etats-Unis.

Après une dépréciation significative face au dollar US l’année dernière, l’euro a repris de la vigueur. Les principaux facteurs de cette embellie sont le retournement de la balance des opérations courantes qui, après avoir enregistré un solde négatif l’année dernière, affiche de nouveau un excédent, et, depuis l’automne 2022, la diminution du différentiel de taux d’intérêt à un an avec les Etats-Unis. Celle-ci reflète l’idée selon laquelle la Réserve fédérale s’approche de la fin du cycle de resserrement tandis que la BCE a encore du chemin à faire en matière de taux. Ce facteur devrait rester déterminant pour le taux de change dans les prochains mois. De plus, la Réserve fédérale abaissera très probablement les taux avant la BCE. Les investisseurs internationaux, qui détiennent d’importantes positions en dollars non couvertes, pourraient être contraints, en cas de nouvelle dépréciation du billet vert, d’alléger leur exposition en vendant leurs actifs en dollars, ce qui exercerait des pressions supplémentaires sur la devise américaine. Enfin, l’euro se situe toujours bien en deçà de sa juste valeur de long terme face au dollar.

Bien des choses peuvent changer en quelques mois. En 2022, la forte dépréciation de l’euro faisait les gros titres, notamment en août, lorsque la monnaie unique a plongé sous la parité face au dollar. Depuis début novembre dernier, l’euro s’est significativement apprécié, franchissant récemment le seuil de 1,10 dollar. Le repli de l’année dernière, en grande partie dû aux divergences de politique monétaire entre les Etats-Unis et la zone euro, a été un sujet de préoccupation pour les pouvoirs publics.

Dans le compte rendu de la réunion du Conseil des gouverneurs, en juillet dernier, on pouvait lire en effet que «les membres du Conseil ont largement fait remarquer que la dépréciation de l’euro constitue un changement important dans l’environnement extérieur et implique des tensions inflationnistes plus fortes pour la zone euro, en particulier par le biais d’une hausse des coûts des importations d’énergie facturées en dollars». De plus, «les améliorations de la compétitivité et le soutien à la croissance, qui sont normalement associés à une dépréciation de la monnaie, sont entravés par les contraintes d’offre et les restrictions logistiques constatées à l’échelle mondiale».

L’appréciation récente devrait, par son impact sur les prix à l’importation, aider la BCE dans sa lutte contre l’inflation. Une simulation montre qu’une appréciation de 10% du taux de change effectif de l’euro devrait, au bout d’un an, se traduire par une baisse de l’inflation de 0,7 point de pourcentage.

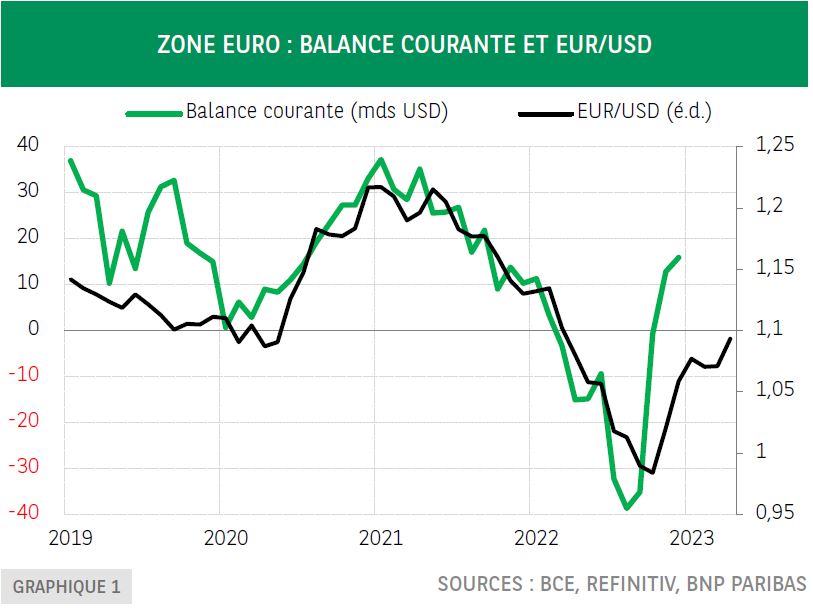

Plusieurs facteurs expliquent la force retrouvée de l’euro. Le premier est la balance des opérations courantes, qui, comme le montre le graphique 1, est étroitement corrélée depuis 2020 au taux de change de l’euro face au dollar. Après avoir enregistré un solde négatif au printemps dernier – sous l’effet principalement du passage d’un excédent à un déficit en biens, en grande partie dû à la flambée des prix des importations d’énergie -, la balance courante est redevenue excédentaire. Un déficit des paiements courants doit être financé par des afflux de capitaux nets et des taux d’intérêt plus élevés et/ou une monnaie plus faible sont de nature à inciter les investisseurs étrangers à renforcer leurs investissements dans la zone euro. De même, un excédent des paiements courants devrait soutenir la monnaie et/ou exercer des pressions à la baisse sur les rendements obligataires.

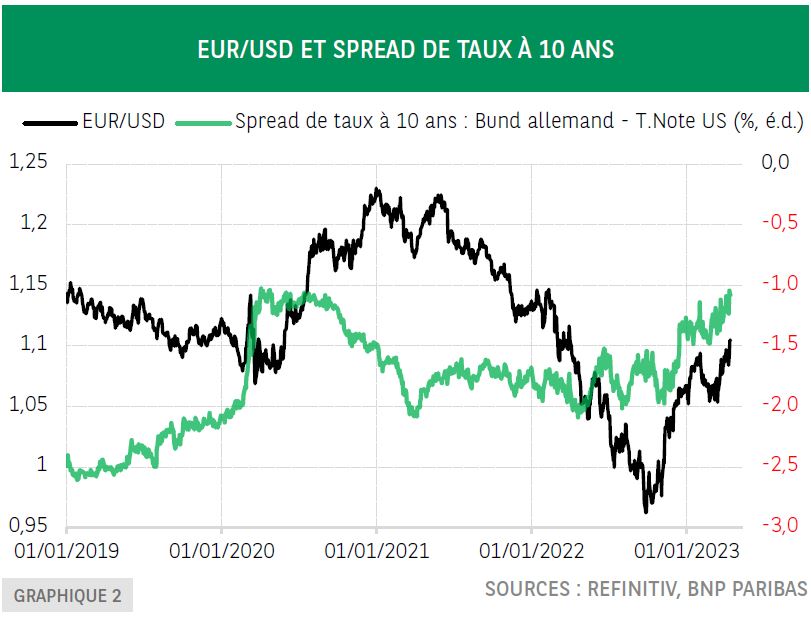

Le deuxième facteur est le différentiel de taux d’intérêt à long terme entre les Etats-Unis et la zone euro. Selon une opinion très répandue, lorsque les rendements obligataires augmentent dans le pays A par rapport au pays B, les capitaux internationaux délaissent ce dernier au profit du premier, entraînant une appréciation de la monnaie du pays A par rapport à celle du pays B.

La réalité est, néanmoins, plus complexe. Du fait des préférences des investisseurs et des différences en termes de risque, un différentiel de rendement obligataire peut ne pas entraîner de variations du taux de change. Comme l’illustre le graphique 2, la corrélation a parfois été positive entre le taux de change de l’euro par rapport au dollar et la différence de rendement entre le Bund à 10 ans et les Treasuries à 10 ans. Autrement dit, le dollar s’est dans ces cas apprécié avec la hausse des rendements américains par rapport aux rendements allemands.

Cependant, sur l’ensemble de la période couverte par le graphique, la corrélation est très faible. Entre le printemps 2021 et la fin 2022, le différentiel de rendement obligataire a oscillé dans une fourchette étroite alors que l’euro s’est très significativement déprécié face au dollar. On peut donc en conclure que d’autres facteurs ont également joué un rôle.

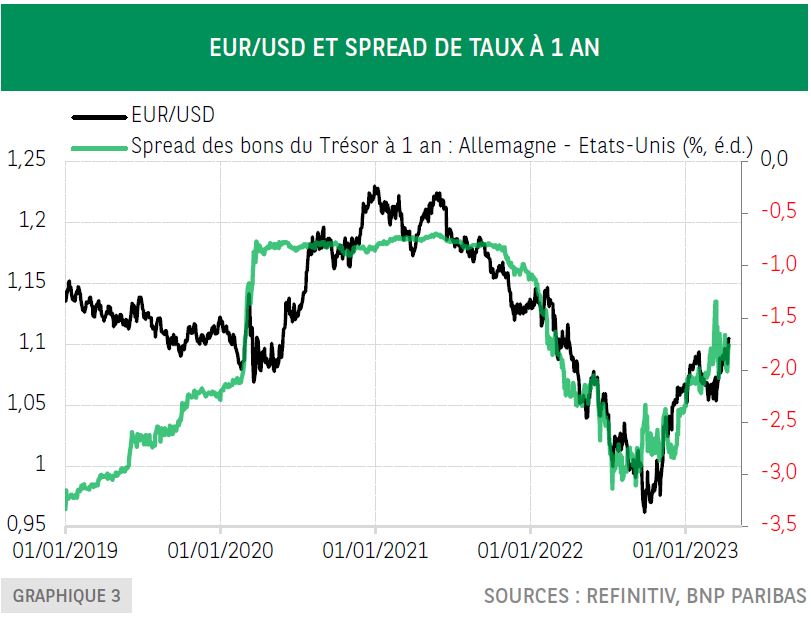

Comme nous l’avons expliqué précédemment, la détérioration de la balance des opérations courantes, mais aussi la divergence en matière de perspectives de politique monétaire y ont également contribué. Celle-ci peut se mesurer par l’évolution du taux d’intérêt à un an qui reflète, dans une large mesure, les anticipations de décisions futures de la banque centrale. Le graphique 3 indique une forte corrélation depuis la fin de 2021 entre le différentiel de taux d’intérêt à un an et l’évolution de l’euro face au dollar.

La perspective d’une orientation plus restrictive de la politique monétaire de la Réserve fédérale – se traduisant par une remontée du rendement des emprunts d’État américains à 1 an par rapport à leurs homologues allemands – s’est très vite accompagnée d’une hausse significative du dollar. Depuis l’automne dernier, le différentiel de taux d’intérêt a diminué, reflétant l’idée selon laquelle la Réserve fédérale s’approche de la fin du cycle de resserrement tandis que la BCE a encore du chemin à faire en matière de taux. C’est ce qui a conforté l’euro. Selon notre analyse, ce facteur restera déterminant pour le taux de change dans les prochains mois, car il est fort probable que la Réserve fédérale cesse de relever les taux avant la BCE. De plus, compte tenu des deux objectifs de la banque centrale américaine – stabilité des prix et plein emploi – il est également très probable qu’elle baisse les taux avant la BCE.

Du fait de ces deux facteurs, le différentiel de taux d’intérêt à un an pourrait se réduire encore, ce qui devrait soutenir l’euro. Deux autres facteurs pourraient aller dans le même sens. Les investisseurs internationaux, qui détiennent d’importantes positions en dollars non couvertes, pourraient être contraints, en cas de nouvelle dépréciation du billet vert, d’alléger leur exposition à cette monnaie en vendant leurs actifs en dollars, ce qui exercerait des pressions supplémentaires sur la devise américaine. De plus, l’euro se maintient bien en deçà de sa juste valeur à long terme par rapport au dollar – elle dépasserait 1,30 dollar d’après nos estimations –, ce qui pourrait agir comme un catalyseur, surtout si les conditions cycliques – les perspectives de politique monétaire – vont dans le même sens. Notre objectif de taux de change est à 1,14 à fin décembre, puis à 1,18 courant 2024.