Il est important d’adopter une approche holistique de la construction de portefeuille plutôt que de considérer les investissements à travers le prisme rigide des classes d’actifs.

La guerre entre la Russie et l’Ukraine, et la crise humanitaire qui en a résulté, est une catastrophe sur le plan humain. Elle soulève également de sérieuses questions pour les investisseurs qui tentent d’évaluer son impact à long terme sur l’économie mondiale et les marchés financiers. Pour le dire simplement, chaque crise est différente et il n’existe pas de guide de référence auquel les investisseurs peuvent se fier.

Une partie de ces différences peut être expliquée par les conditions qui prévalent au début d’une crise. Le conflit en Ukraine a éclaté au moment où les conditions macroéconomiques paraissaient se normaliser. Après une pandémie de plusieurs années, l’économie mondiale semblait sur le point de franchir un cap. L’inflation était élevée, mais les goulets d’étranglement des chaînes d’approvisionnement montraient des signes de détente, ce qui laissait penser que les tensions sur les prix finiraient par s’atténuer avec elles. Aujourd’hui, ces espoirs sont en train de se dissiper. Les prix des matières premières ont explosé, ce qui renforce la crainte que les banques centrales ne resserrent leur politique monétaire de manière encore plus agressive, au risque d’étouffer la croissance. Plus ce conflit dure, plus il risque de provoquer une hausse de l’inflation et une baisse de la croissance mondiale.

Ce contexte constitue pour les investisseurs un environnement incertain. La volatilité est élevée et nous pensons qu’elle le restera pendant un certain temps. La plupart des investisseurs ont déjà procédé à certains ajustements de leur portefeuille, et d’autres seront peut-être encore nécessaires. Mais à terme, les marchés se redresseront. Pour les investisseurs de long terme, il est selon nous primordial de rester investi et de rester actif.

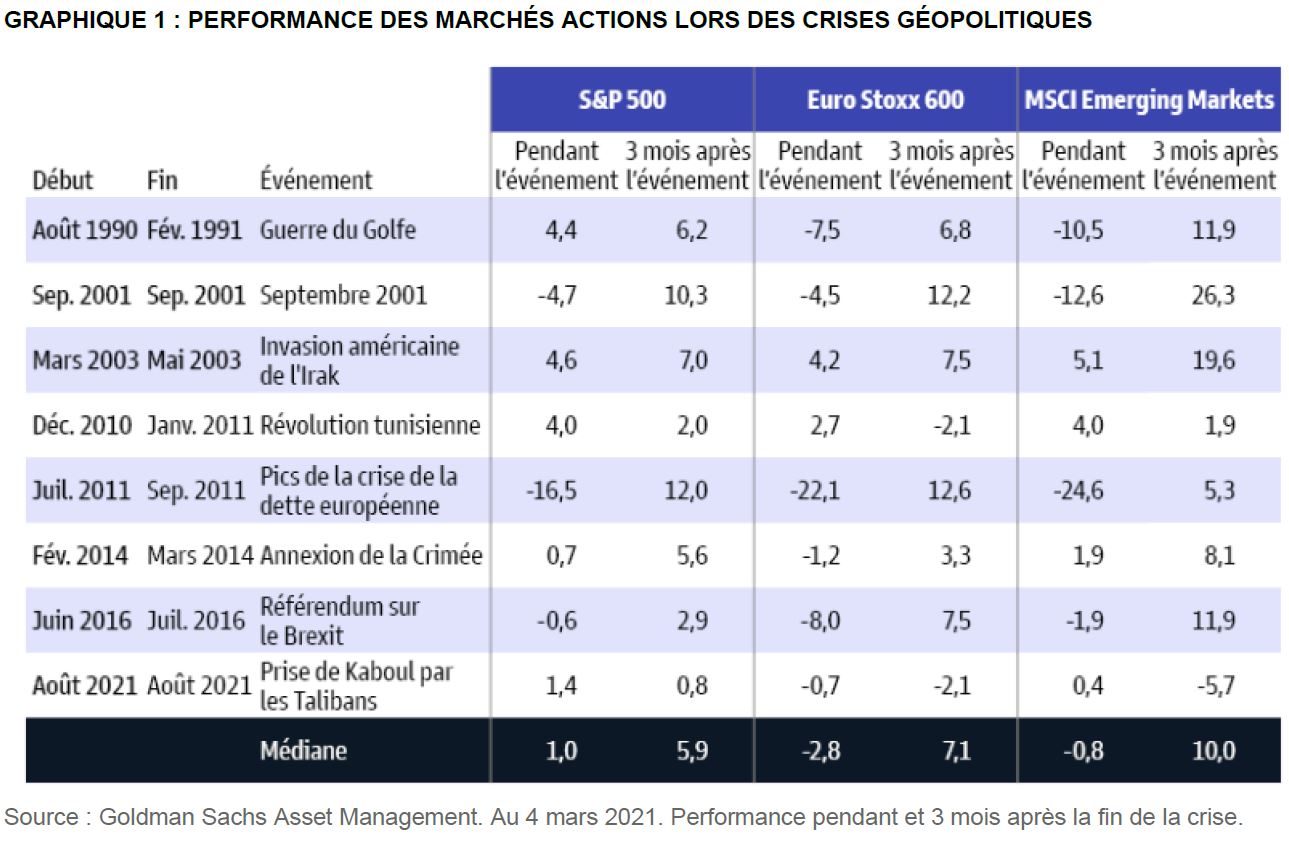

Le comportement des marchés peut être extrêmement imprévisible même dans les périodes les plus favorables, et anticiper à quel moment les mouvements du marché se produiront est un exercice difficile, même pour les investisseurs chevronnés. En période de crise, la tâche est encore plus délicate. Nous avons analysé les performances des marchés actions pendant et peu après les périodes de risque géopolitique élevé. Même si les actions ont démontré leur capacité à se redresser assez rapidement après la fin d’une crise (graphique 1), il aurait été particulièrement difficile de prévoir quand cette fin aurait lieu, tout comme aujourd’hui.

Il était tout aussi difficile de prévoir le comportement des marchés lorsque la pandémie de COVID-19 a éclaté. Les investisseurs qui avaient réduit leur exposition aux actions et à d’autres actifs risqués, comme les obligations d’entreprises, en mars 2020 pour se réfugier dans des placements sûrs auraient manqué le rebond rapide des marchés qui s’en est suivi. En revanche, il aurait fallu plusieurs années aux investisseurs qui n’avaient rien changé à leur portefeuille lorsque la crise financière mondiale a éclaté pour récupérer leurs pertes. Au minimum, cela devrait nous rappeler qu’il faut faire preuve d’une bonne dose d’humilité pour prendre des décisions lorsque des événements bouleversants se produisent et que la volatilité des marchés explose.

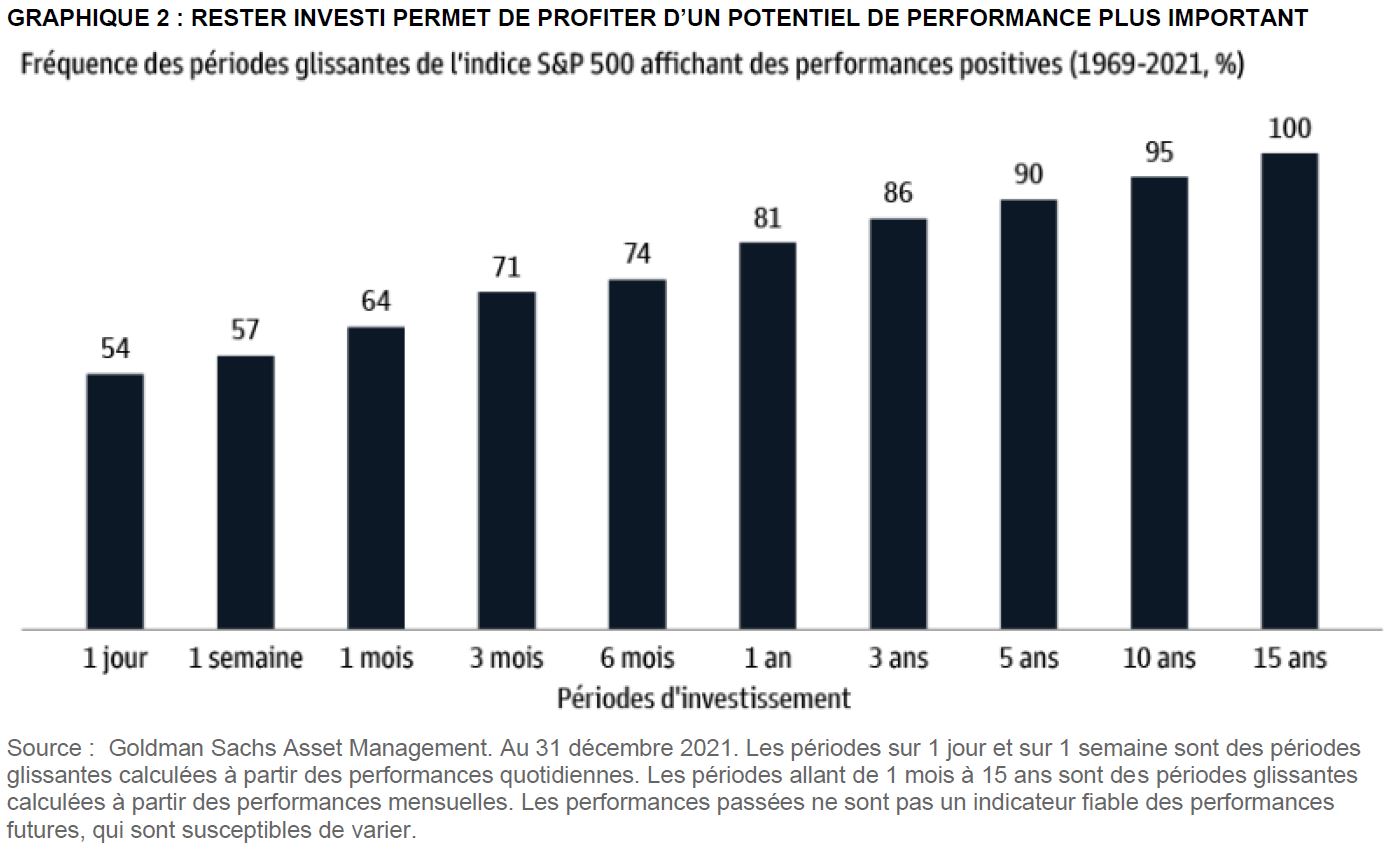

La première chose que ceux qui ont le luxe d’avoir un horizon d’investissement à long terme devraient envisager de faire, à notre avis, est simple : rester investi et concentré sur une vision d’ensemble. Les performances des actions, par exemple, peuvent être très imprévisibles à court terme. Comme l’illustre le graphique 2, le S&P 500 n’a enregistré des performances positives quotidiennes que 54% du temps entre 1969 et 2021, ce qui n’est guère mieux que de tirer à pile ou face. Si l’on prolonge la période de détention à trois ans ou plus, les chiffres sont très différents.

Néanmoins, la façon dont les investisseurs s’y prennent pour rester investis a son importance. Maintenir une exposition passive en espérant que tout se passera bien n’est pas, à notre avis, une stratégie idéale. Au cours des dix dernières années environ, les taux d’intérêt bas et la déferlante de mesures de relance monétaire ont favorisé de nombreux titres, de sorte que le simple fait de maintenir une exposition longue au bêta du marché était une stratégie solide. Mais dans la crise actuelle, avec le resserrement monétaire qui se profile à l’horizon et des marchés en milieu de cycle, nous nous attendons à une plus grande dispersion entre les classes d’actifs, les secteurs et les régions et entre les actifs des marchés développés et ceux des marchés émergents. Dans ces conditions, les stratégies actives privilégiant l’alpha seront extrêmement importantes.

Il est également important, selon nous, d’adopter une approche holistique de la construction de portefeuille plutôt que de considérer les investissements à travers le prisme rigide des classes d’actifs. Par exemple, les investisseurs pourraient renforcer la diversification et le potentiel de performance de leur portefeuille en envisageant d’investir dans des fonds de capital-investissement en tant que complément des actions cotées, plutôt que comme un moyen d’obtenir une exposition similaire au bêta avec un effet de levier plus important. Il convient aussi d’adopter une approche opportuniste en matière d’allocation d’actifs tactique afin de chercher à saisir les opportunités d’investissement qui peuvent se présenter à court ou moyen terme, du fait d’opportunités de valeur relative et en raison de la dislocation des marchés.

Selon nous, la guerre en Ukraine affectera la croissance mondiale principalement par le biais de l’approvisionnement en matières premières, en raison de la forte emprise de la Russie sur ce secteur au regard de sa contribution à la croissance mondiale et aux échanges commerciaux. De plus, les sanctions internationales et les problèmes de chaîne d’approvisionnement font peser des risques à la hausse sur l’inflation qui touche les produits de base (y compris les automobiles), les denrées alimentaires et l’énergie. Pour ce qui est des marchés dans leur ensemble, une escalade des tensions risquerait, selon nous, de fragiliser les actifs risqués tels que les actions et les obligations d’entreprises, davantage en raison des valorisations du marché que des fondamentaux des entreprises, tout en poussant à la hausse les prix des matières premières et des obligations de grande qualité ainsi que les devises perçues comme des valeurs refuges. Les investissements privés directs en Russie et en Ukraine sont faibles, tant en termes absolus que relatifs, mais les marchés privés dans leur ensemble pourraient être soumis à une pression similaire à celle des marchés cotés à moyen et long terme si le conflit persiste.

Les marchés européens risquent d’être affectés par la perturbation des échanges commerciaux, le durcissement des conditions financières et la hausse des prix des matières premières (l’Europe dépend de la Russie pour environ 40% de ses besoins énergétiques totaux). Les conséquences de la guerre sur le niveau de l’inflation et les réponses politiques qui y seront apportées détermineront dans une large mesure si l’économie mondiale continuera à se développer ou entrera en récession dans les années à venir. Ainsi, la rapidité avec laquelle la Réserve fédérale américaine relèvera ses taux d’intérêt déterminera probablement si les Etats-Unis entreront dans une période de stagflation ou de récession.

Mais il sera presque certainement aussi difficile de prédire précisément ce qui nous attend cette fois-ci que lors des crises précédentes. En tant qu’investisseurs, le mieux que nous puissions faire est de rester investis, de rester informés et de rester suffisamment réactifs pour agir lorsque les conditions changent.