Le marché boursier germanique a chuté de 3% en moyenne au cours des six dernières phases de recul de l’économie, tandis que le SMI affiche un bilan positif de 6%.

Chaque semaine, les marchés enregistrent des indices négatifs records. L’incertitude liée aux taux directeurs des banques centrales américaines, le ralentissement de l’économie européenne et l’inflation élevée détournent les investisseurs des actifs risqués. Pour la première fois, l’indice boursier suisse, étiqueté défensif, a offert un léger facteur de diversification aux investisseurs pendant les phases de faiblesse de l'économie domestique européenne, ce qui n’avait pas été le cas ces derniers mois en raison de la nature des risques. La véritable force des bourses suisses dépendrait donc de la récession allemande.

Ces dix dernières années, l’assouplissement de la politique monétaire et budgétaire a été déterminant pour la résolution de crises sur les marchés financiers et fait partie d'un accord implicite entre investisseurs et banques centrales. La forte inflation mondiale, qui touche en particulier les Etats-Unis et la zone euro, réduit désormais la marge de manœuvre des autorités monétaires pour gérer la crise et réduire la volatilité. En conséquence, les marchés boursiers et obligataires connaissent une hausse durable des fluctuations, et l’incertitude règne auprès des investisseurs internationaux. Divers indicateurs clés de la santé de l'économie européenne laissent entrevoir un ralentissement au cours du second semestre. Dans une conjoncture plus traditionnelle un assouplissement de la politique budgétaire permettrait de combattre un tel ralentissement. Or, en raison de la poussée d’inflation, la Banque centrale européenne prévoit, selon sa présidente, de relever son taux directeur en juillet et en septembre.

La dynamique anticyclique entre le ralentissement de la conjoncture et le durcissement paradoxal de la politique monétaire laisse les marchés sceptiques et réveille la crainte d’une récession. Les banques centrales n’ont pas tout de suite procédé à la normalisation des taux d’intérêt et doivent aujourd’hui rattraper le temps perdu. Le durcissement des conditions monétaires en plein ralentissement de la conjoncture constitue un double choc pour les marchés.

En résumé, les priorités des investisseurs et celles des banques centrales divergent depuis quelques semaines. Tandis que les consommateurs et les autorités monétaires sont essentiellement préoccupés par l'inflation, les investisseurs s’inquiètent de la croissance économique, qu’ils considèrent comme le principal problème auquel l'économie mondiale se heurte. Ainsi, ils protègent leur portefeuille boursier en se couvrant contre la récession et non contre l’inflation. Au premier trimestre, les obligations d’Etat protégées contre l’inflation et les devises procycliques telles que le yuan chinois étaient en vogue. Aujourd’hui, les investisseurs se tournent vers les obligations d’Etat et les actions défensives. Toutefois, l'inflation européenne, qui a atteint un niveau record en mai, doit être surveillée de près. Si elle s'avérait plus vive que prévu, la probabilité d'une stagflation dans la zone euro augmenterait considérablement. Dans telle situation, le marché boursier suisse se porte généralement mieux que son homologue allemand.

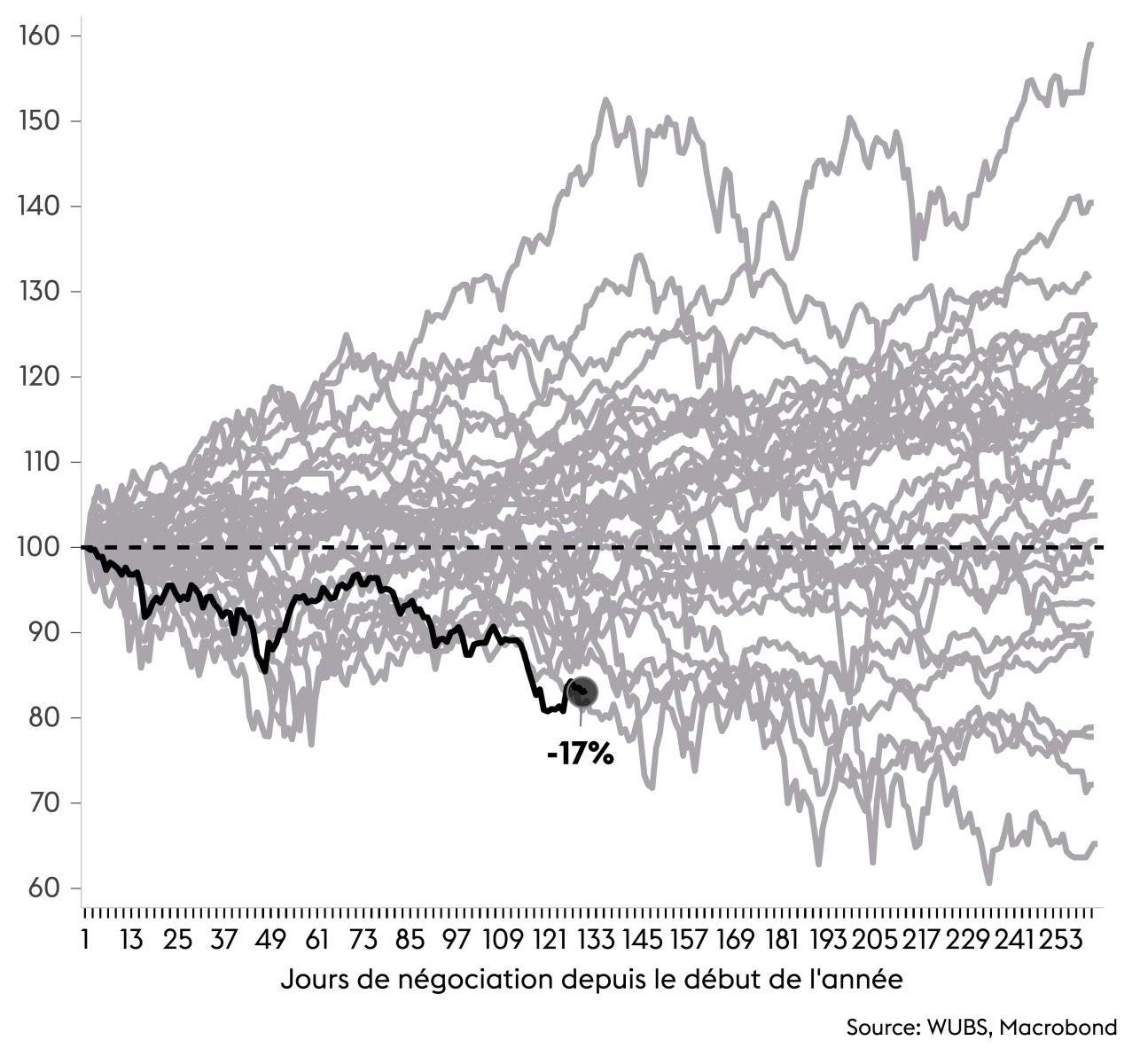

Récemment, les marchés boursiers mondiaux ont souffert du retrait continu de capitaux. Le sentiment de risque a également atteint l’indice boursier suisse, de nature défensive. Après un peu plus de 100 jours de cotation dans la nouvelle année économique, le SMI a perdu près de 10% de sa capitalisation boursière, enregistrant ainsi son taux de début d’année le plus faible depuis 1988. Les investisseurs se positionnent clairement en faveur d'une hausse des taux d'intérêt et d'un ralentissement de la conjoncture mondiale. Au vu de la portée globale des risques macroéconomiques, le marché boursier suisse ne présente aucun avantage en termes de diversification en comparaison avec des places boursières plus importantes, en Europe notamment. Au cours des cinq premiers mois de l'année, la plupart des grands indices boursiers européens ont connu le même sort.

Dans certains cas, le caractère défensif du SMI présente des avantages. En période de turbulences, les cours de la bourse suisse semblent bien plus forts que la moyenne. En Allemagne, le marché boursier a chuté de 3% en moyenne au cours des six dernières récessions, tandis que le SMI affiche un bilan positif de 6%. Peu de places boursières possèdent une telle capacité de résilience en temps de crises européennes. Les indices boursiers de référence en France, au Royaume-Uni ou encore au Japon ont également perdu de la valeur pendant les récessions allemandes. Bien que les pronostics soient encore incertains, l’évolution au cours des derniers mois laisse entendre que l’économie allemande devrait connaître un recul au cours de cette année ou de l'année prochaine. Pour la première fois, le SMI permettra d’absorber les pertes résultant d’autres grands marchés boursiers.