La Fed devra être attentive ces prochains mois à ne pas choquer les investisseurs avec un ton trop belliciste.

Après plus d’un an de mesures ultra-accommodantes, le temps est venu pour la Fed de commencer à réduire la voilure. Bien que la banque centrale américaine ait axé sa priorité sur la reprise du marché de l’emploi, les arguments en faveur d’une réduction des mesures de soutien commencent à s’accumuler, avec pour commencer l’inflation.

L’objectif de stabilisation des prix à «en moyenne 2% de croissance par an» a largement été dépassé ces derniers mois et devrait s’inscrire légèrement au-dessus de l’objectif ces prochaines années selon les dernières prévisions du FOMC et les anticipations du marché reflétées par les swaps. Le point mort d’inflation à 5 ans est à 2,43% et celui à 10 ans à 2,28%, mais devraient diminuer à mesure que la Fed retire ses mesures de soutien.

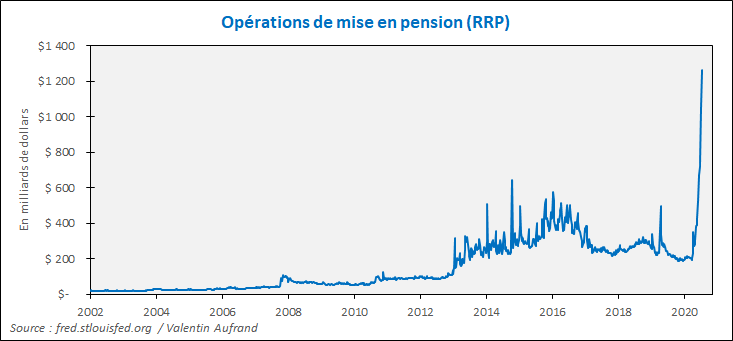

De plus, la liquidité est extrêmement abondante, au point que le montant des dépôts placés à la Fed a atteint un niveau record de 1100 milliards de dollars fin juin. C’est le double de l’ancien record en raison des taux nominaux parfois négatifs sur le marché monétaire et parce que la Fed a relevé de 5 points de base, à 0,05%, son taux d’intérêt des opérations de mise en pension (RRPR) le 16 juin.

L’abondance de liquidité dans le système financier et l’inflation élevée vont certainement pousser les responsables de la Fed à envisager une réduction du montant des achats d’actifs, actuellement de 120 milliards de dollars par mois, en juillet et appliquer cette réduction à partir de leur réunion de septembre.

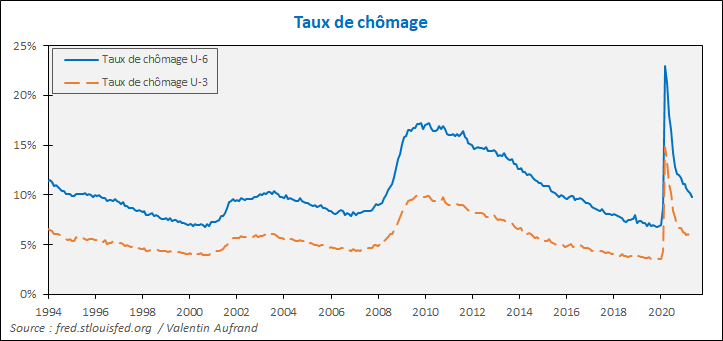

Le calendrier de la normalisation de la politique devrait dépendre de la reprise du marché de l’emploi. Jerome Powell a répété à de multiples reprises que la Fed surveillera un panel élargi d’indicateurs.

Plus que le traditionnel taux de chômage U3, le taux de chômage U6, qui comprend les salariés à temps partiels pour des raisons économiques et la main-d’œuvre découragée, et le taux de participation, seront deux indicateurs clés à surveiller. La vitesse de la reprise du marché de l’emploi aura une forte influence sur la vitesse à laquelle la Fed retirera ses mesures de soutien.

Nous pouvons considérer le marché du travail américain relativement tendu lorsque le taux de chômage U6 tombe à 7% et que le taux de participation remonte vers 63%. À l'heure actuelle, le taux de chômage U6 est de 9,8% et le taux d'activité de 61,6%.

Le retrait progressif des mesures de soutien de la Fed signifie que la courbe des taux va continuer à s’aplatir. Le marché obligataire sait que la croissance potentielle est faible et que l'économie est surendettée. Par conséquent, si les rendements à court terme sont revus à la hausse (resserrement de la politique monétaire), les rendements à long terme devraient baisser pour tenir compte d'une croissance nominale plus lente.

Dans ce contexte, les valeurs de croissance devraient surperformer, à moins que le FOMC choque en adoptant une posture plus belliciste que ce qu’anticipent les opérateurs de marché. Dans ce cas, il y aurait de fortes chances que nous connaissions un épisode correctif important sur les actifs risqués.

L’enjeu du FOMC ces prochains mois sera donc d’être très prudent dans le retrait de ses mesures accommodantes.