Le taux directeur de la Fed devrait rester négatif en termes réels, ce qui augmente fortement la probabilité que la prévision de Goldman sur le cours de l’or s’avère exacte.

Annoncer que le cours de l’or va grimper de plus de 30% pour atteindre 2'500 dollars l’once quelques jours avant que la Fed n’augmente son taux d’intérêt directeur et, surtout, qu’elle annonce 6 nouvelles hausses à venir dans les 9 prochains mois, voilà un courage qui ne manque pas d’audace. Les analystes de Goldman Sachs n’ont pas peur de se tromper, et les prévisions de la banque d’investissement américaine suscitent parfois des réactions amusées, du genre… «Si Goldman est fortement haussier, c’est que le moment de vendre est venu».

Il est vrai que le métal jaune n’aime pas trop les périodes de durcissement de la politique monétaire américaine. Et pour cause, une politique monétaire plus restrictive se traduit par une augmentation du coût de l’or. Non pas celui de son extraction des mines, mais celui qui représente de fait un coût d’opportunité pour détenir le métal précieux. L’or étant une alternative au cash, le coût de détention du métal précieux est celui du taux d’intérêt desservi sur notre carnet d’épargne, auquel nous renonçons. Une hausse des taux d’intérêt et, surtout, la perspective de hausses futures devrait donc mettre le cours de l’or sous pression.

D’accord, mais c’est le taux d’intérêt réel qu’il faut prendre en considération, si l’on veut connaître ce que le cash rapporte après l’inflation. Et… c’est ici que les analystes de la banque d’investissement américaine pourraient bien avoir raison. La flambée des prix que connaît le monde actuellement se traduit par des rendements réels fortement négatifs et ceci milite en faveur du métal jaune. Tout comme la peur que la guerre en Ukraine prenne une tournure plus dramatique encore.

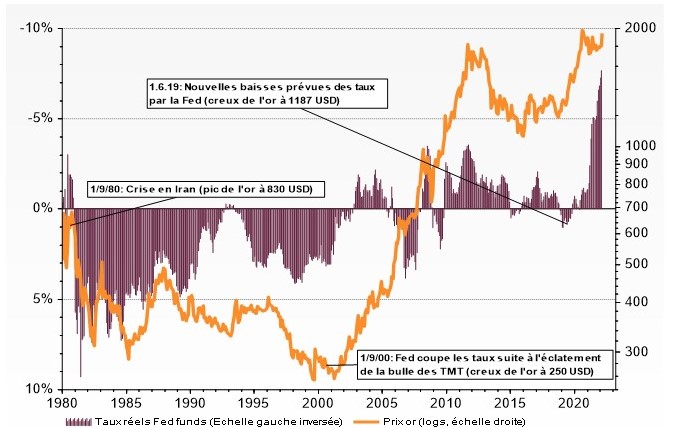

Le graphique montre bien la relation entre l’évolution du prix de l’or (courbe en orange, exprimée en logarithmes sur l’échelle de droite) et celle des rendements réels aux Etats-Unis (taux directeur de la Fed défalqué de la hausse des prix sur 12 mois, indiqué sur la courbe en bordeaux mesurée sur une échelle inversée à gauche). Au début des années 80, le rendement réel était négatif, suite à des chocs pétroliers qui s’étaient traduits par une inflation à deux chiffres aux Etats-Unis. Suite à la crise des otages à l’ambassade américaine de Téhéran, le cours de l’or allait atteindre un pic à plus de 800 dollars en septembre 1980. Allait s’en suivre une longue période de pile 20 ans où le taux d’intérêt réel allait devenir largement positif, à une petite exception près, en 1993. C’était l’époque où les passionnés du métal jaune se languissaient avec son cours qui se traînait entre 300 et 500 dollars. Le plus bas sera atteint en septembre 2000 à 250 dollars l’once. C’est le moment que la Fed avait choisi pour couper drastiquement les taux d’intérêt pour aider l’économie américaine à se remettre de l’éclatement de la bulle Internet. Une politique qui allait en gonfler une autre de bulle – celle des Subprimes – mais ça c’est une autre histoire…

La politique ultra-accommodante de la Fed allait pousser son taux directeur réel en zone négative et ce fut le début du formidable rally de l’or qui voit son prix grimper de 250 à près de 2000 dollars, aidé en cela par une deuxième dose d’injections de liquidités après l’éclatement de la bulle du crédit immobilier aux Etats-Unis en 2007.

Et aujourd’hui? A près de moins 8%, le taux directeur réel n’a jamais été aussi faible. Il est carrément inférieur à son niveau du début des années 80, lorsque l’inflation américaine était à deux chiffres. C’est que la Fed avait décidé de mener la vie très dure à l’inflation, en propulsant son taux directeur à un pic de 20% en 1980.

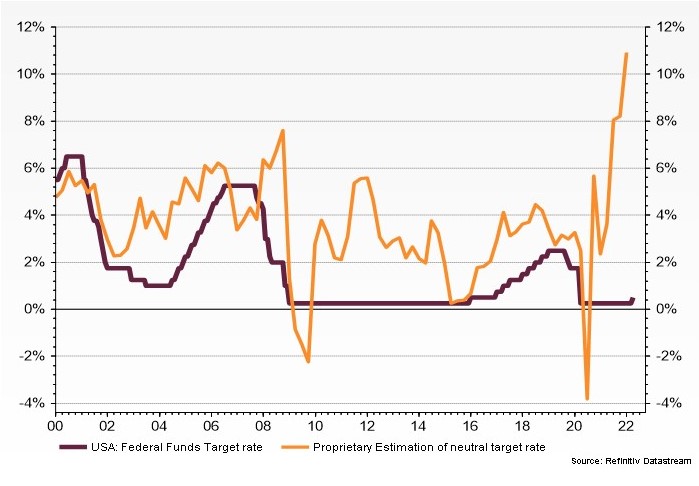

Se pose dès lors la question de savoir jusqu’à quel niveau la Fed va pousser son taux directeur en 2022 pour contrer l’inflation. C’est ici qu’il devient intéressant d’utiliser notre modèle, inspiré de la règle de Taylor. Celle-ci calcule quel devrait être le taux des Fed Funds sur la base des deux écarts: d’une part, celui entre la croissance du PIB réel et celle de son PIB potentiel, une différence qui nous indique si l’économie américaine est en situation de surchauffe ou de sous-emploi de ses ressources et, d’autre part, la différence entre l’inflation courante et l’objectif de 2% que se fixe la banque centrale américaine. Une bonne approximation du premier écart nous est donnée par la différence entre le taux de chômage non-inflationniste (le «Non Accelerating Inflation Rate of Unemployment» ou NAIRU) et le taux de chômage effectif. Actuellement, le taux de chômage effectif de 3,8% se trouve en-dessous du NAIRU, ce qui témoigne d’une situation de surchauffe de l’économie américaine. L’écart d’inflation témoigne lui aussi d’une situation de surchauffe, avec une inflation près de 4 fois supérieure à l’objectif de la Fed. Certes, cette inflation est davantage liée à une augmentation des coûts de l’énergie qu’à une demande excessive mais… le renchérissement des prix se traduit par des tensions marquées sur les salaires, propre à justifier des resserrements de la politique de la Réserve fédérale.

Le résultat des courses est on ne peut plus parlant, comme en témoigne le deuxième graphique. Notre estimation du taux d’intérêt directeur qui neutraliserait la surchauffe actuelle que connaît l’économie américaine se situe à 11%! La Fed vient de relever son taux directeur de 0,25 à 0,5%. A ce rythme, ce sont plus de 40 hausses qui seraient nécessaires pour venir à bout des tensions sur les prix au pays de l’Oncle Sam. La Fed se risquera-t-elle à mettre les deux pieds – et les mains – sur le frein? Nous l’excluons. La Fed va certes continuer à relever son taux directeur, mais elle va rester «derrière la courbe (des taux)»: avec les tensions durables sur le prix de l’énergie que provoque la guerre en Ukraine, le danger de récession est déjà marqué, aux Etats-Unis et ailleurs dans le monde. Ce serait jeter de l’huile sur le feu que de resserrer la politique monétaire plus que de raison. Il ne faut pas oublier qu’entre la lutte contre l’inflation et la recherche du plein emploi, la banque centrale américaine accorde la priorité à cette dernière.

Le taux directeur de la Fed devrait donc rester négatif en termes réels, ce qui augmente fortement la probabilité que la prévision de Goldman sur le cours de l’or s’avère exacte.