Durant le premier semestre 2022, les marchés boursiers ont signé leur pire performance depuis plusieurs décennies, reflétant les inquiétudes des investisseurs en matière d'inflation et de récession

.jpg)

- Néanmoins, les bénéfices des entreprises au deuxième trimestre sont meilleurs que prévu, grâce au secteur de l'énergie, à une croissance des ventes toujours forte et à des marges globalement résilientes

- En supposant que le ralentissement de l'économie américaine reste modéré, nous pensons que les attentes en matière de croissance des bénéfices pourraient encore baisser tout en restant positives pour 2023

- Nous maintenons une allocation sous-pondérée aux actions, compte tenu de nos stratégies d'options asymétriques, et continuons à nous concentrer sur les titres de qualité.

Il semble y avoir un écart entre les attentes bénéficiaires et la réalité économique. Les inquiétudes des investisseurs face aux niveaux record d'inflation observés au début de l'année 2022 ont été aggravées par les problèmes d'approvisionnement et la politique zéro Covid de la Chine, ainsi que par les prix des matières premières, stimulés par la demande post-pandémie et la guerre en Ukraine. À ces craintes s'ajoute désormais le risque de récession à mesure que les banques centrales tentent de ralentir l’activité économique au moyen de coûts d'emprunt plus élevés.

Confrontée à l’inflation la plus élevée depuis quatre décennies, la Réserve fédérale relève les taux d'intérêt afin de ralentir la demande. De récents sondages indiquent que les consommateurs n’avaient plus affiché un tel pessimisme depuis 2014. Selon une mesure conventionnelle, les États-Unis sont déjà entrés en récession: au premier semestre 2022, l’économie du pays s'est contractée pendant deux trimestres consécutifs. L’inquiétude relative au maintien de la demande industrielle et des consommateurs s'ajoute aux tensions géopolitiques, notamment la guerre en Ukraine et son impact sur l’approvisionnement en denrées alimentaires et sur les marchés de l'énergie, auxquelles s’ajoutent désormais des tensions entre l’Occident et la Chine.

Dans un tel contexte, il n'est pas étonnant que l'indice S&P500 ait enregistré sa pire performance semestrielle en près de 50 ans, chutant de plus de 13% depuis le début de l'année après une reprise vers mi-juin. Durant la même période, d'autres indices boursiers américains, dont le Dow Jones Industrial Average et le Nasdaq à dominante technologique, ont reculé respectivement de 10% et 20%.

Cette performance reflète plus les craintes des investisseurs confrontés à de nombreuses incertitudes, que les résultats des entreprises, qui demeurent largement positifs. Ces derniers ont été soutenus par une forte demande et – dans certains secteurs comme l'énergie et les matériaux – par les prix élevés des matières premières. Alors que 80% des sociétés du S&P500 ont déjà publié leurs résultats pour le deuxième trimestre, près des trois quarts d’entre elles ont dépassé les estimations de croissance du bénéfice par action (BPA), bien qu'avec des marges plus étroites qu'au premier trimestre. La croissance des bénéfices est supérieure d'environ 10% à celle du deuxième trimestre de 2021 aux États-Unis, et de plus de 20% comparativement à l'année précédente en Europe.

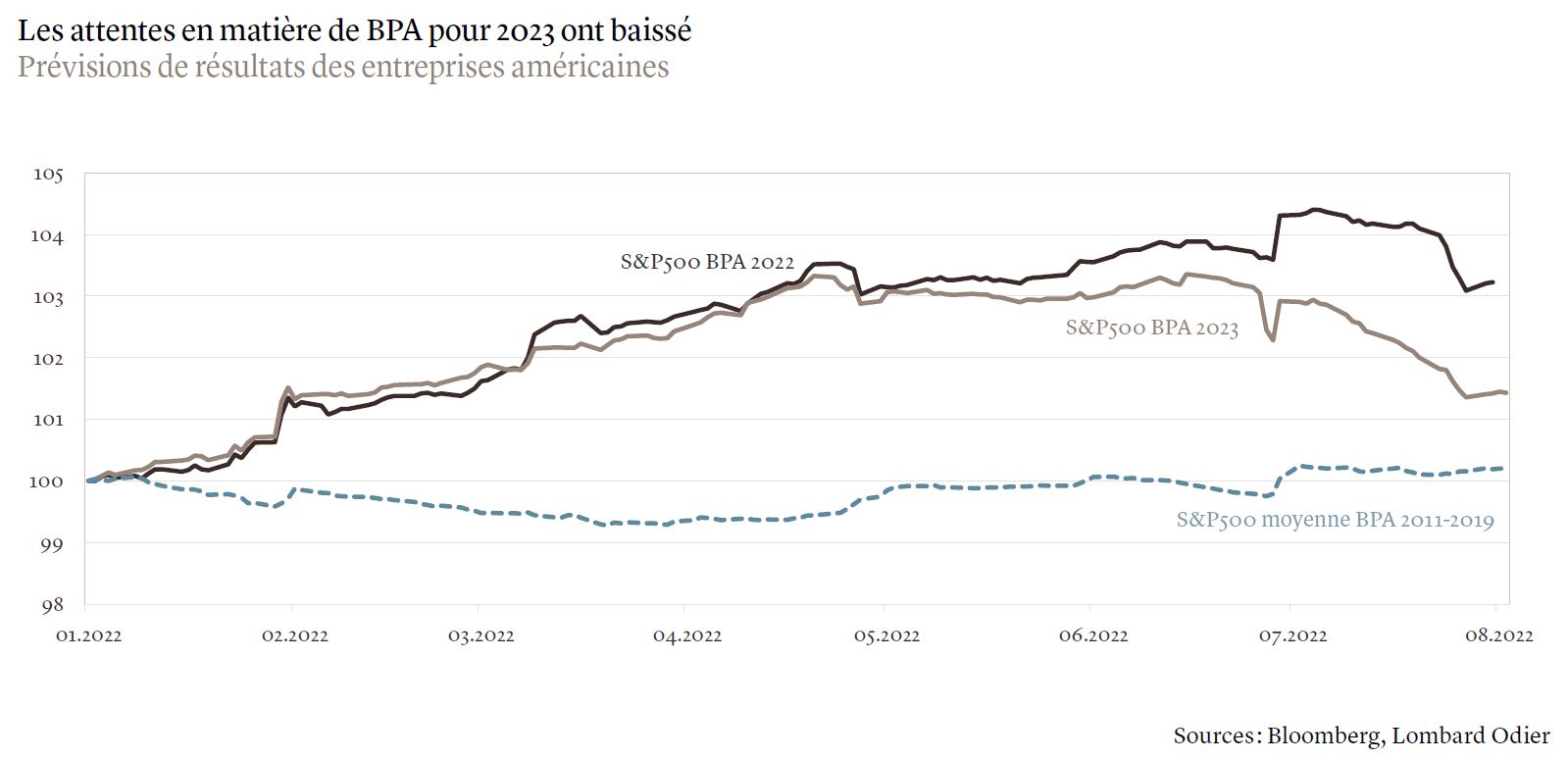

Toutefois, une grande partie de cette évolution est due au secteur énergétique. Si l'on exclut ce dernier, la croissance du BPA sur douze mois est négative aux États-Unis et n'est supérieure que de 6% en Europe. Les estimations en matière de BPA pour le reste de l'année 2022, et surtout en 2023, ont baissé depuis le début du mois de juin (voir graphique). Cependant, elles restent supérieures à leurs niveaux de début 2022. Malgré la récession attendue aux États-Unis, les prévisions indiquent encore une croissance positive du BPA en 2023.

Pendant combien de temps les marchés vont-ils refléter les craintes économiques plutôt que la réalité des entreprises? En observant le temps qu'il a fallu aux marchés pour atteindre leur creux au cours des soixante dernières années, nous avons identifié quinze périodes au cours desquelles le S&P500 a baissé de plus de 15%. Huit d'entre elles se sont déroulées pendant des récessions, avec des baisses médianes entre pic et creux qui ont duré quatorze mois et un recul de 35% en moyenne. En dehors des récessions, le recul entre pic et creux a été deux fois plus rapide, avec une baisse médiane de 19,4%.

Par conséquent, sur la base de ces moyennes historiques et du recul du S&P500, une nouvelle baisse de 10 à 15% de l'indice est statistiquement possible à partir de ses récents plus bas si nous nous dirigeons vers une récession sévère et d’environ la moitié de ce niveau, si le ralentissement est léger. Nous pensons que nous assistons à un marché baissier de nature cyclique sans menace de corrections majeures induites par des déséquilibres macroéconomiques. Pour autant que le passé puisse servir de leçon, la perte maximale moyenne dans une telle configuration a été légèrement supérieure à 29%, les marchés baissiers ayant duré 21,6 mois en moyenne. En termes de calendrier, les moyennes historiques indiquent que les marchés anticipent les réalités économiques en enregistrant leur plus bas niveau six mois environ avant que les économies ne sortent de la récession.

Les bénéfices, qui ont déjà commencé à s'ajuster, ont de la marge pour baisser encore. Les attentes semblent compatibles avec une récession légère et gérable dans la plupart des secteurs qui s'adaptent aux défis actuels en matière d'approvisionnement et de coûts. Pour le moment, la demande semble résiliente, car les ménages possèdent encore de l’épargne après la pandémie, et bon nombre de tensions sont déjà intégrées dans les perspectives. En outre, les marges des sociétés paraissent encore saines et les prévisions du consensus indiquent toujours des améliorations en 2023, car les entreprises ont réussi jusqu'à présent à répercuter la hausse des coûts d'investissement. Cela pourrait changer du fait que la hausse des coûts de la main-d'œuvre commence à peser sur les marges, mais après un premier semestre 2022 exceptionnellement difficile, les investisseurs reprennent confiance dans les valorisations des entreprises et les perspectives de leurs dirigeants.

Bien sûr, cette situation est en grande partie faussée par la crise énergétique et peut encore s'aggraver. Alors que de nombreux secteurs à forte consommation d'énergie, comme la construction automobile, ont dû faire face à des augmentations de leurs coûts de production liés à l'énergie, le pire, y compris d'éventuelles restrictions ou rationnements, pourrait se produire dans l'hémisphère nord à l'approche de l'hiver, avec de faibles réserves de gaz et un prix du pétrole élevé.

Les hausses de taux d'intérêt américains – un cinquième relèvement, de 75 points de base, est attendu en septembre – vont continuer à ralentir la croissance des États-Unis. L’augmentation rapide des prix oblige déjà les ménages à consacrer une plus grande partie de leurs revenus aux dépenses essentielles telles que le chauffage, le carburant et la nourriture. Cela suggère que la probabilité d'une nouvelle contraction du PIB et d'une récession américaine au début de 2023, augmente.

Pour le moment, le nombre d'emplois vacants reste élevé et le taux de chômage est proche de 3,5%, son plus bas niveau depuis 50 ans. Cette situation va inévitablement changer du fait que des entreprises telles que Walmart et Microsoft réagissent au ralentissement de l'économie en supprimant des emplois.

Cependant, alors que les données économiques continuent à se dégrader, les investisseurs semblent de plus en plus confortés dans l'idée que les indicateurs pousseront la Fed à interrompre, voire à inverser, son cycle de hausse des taux d'intérêt en 2023. En d’autres termes, plus tôt la politique monétaire sera perçue comme susceptible de juguler l'inflation, plus tôt le ralentissement de l'économie se stabilisera et plus tôt les investisseurs seront à l'aise avec les valorisations des actions.

Pour l'instant, notre positionnement sur les actions reste nécessairement prudent. Nous avons maintenu nos positions dans les actions de style «valeur» et de qualité, où nous pensons que les entreprises sont mieux adaptées à l'environnement économique «de croissance plus faible et de taux plus élevés» ou peuvent mieux défendre leurs marges. Au niveau régional, nous avons augmenté notre exposition aux titres américains de qualité et privilégions toujours le Royaume-Uni, où l'on trouve de nombreuses actions de style «valeur», ainsi que les valeurs chinoises. Enfin, nous maintenons des stratégies de couverture asymétriques, afin de bénéficier des hausses du marché tout en gérant le risque baissier des marchés américain et européen. Bien entendu, nous suivons de près les données sur l'inflation de cette semaine, à la recherche de signes positifs indiquant que la politique monétaire allège la pression sur les prix. Plus généralement, tout signe indiquant une contraction économique plus sévère nous amènerait à revoir notre positionnement de portefeuille.