.jpg)

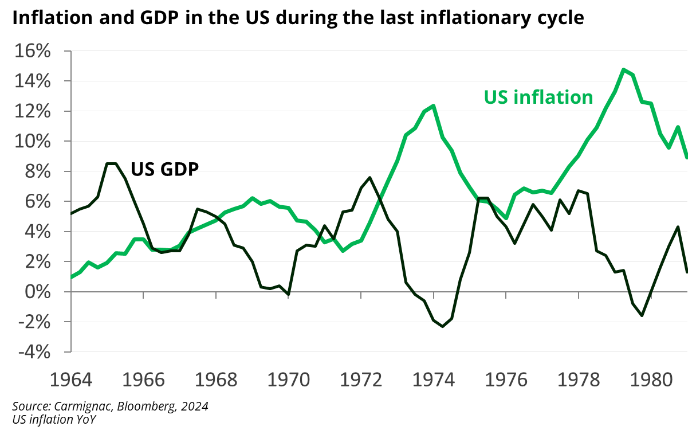

L'inflation, en absolu et en fluctuation, sera l'une des questions clés qui façonneront l'économie mondiale, les marchés financiers et nos investissements dans les années à venir. Nous sommes convaincus que l'inflation restera élevée, même si des périodes d'accélération et de décélération alimentent les incertitudes autour de l'inflation. Le retour de l'inflation alimentera le retour du cycle économique, en écho à ce que nous avons connu dans les années 1970.

L'INFLATION EN 2024

La pandémie de Covid et la guerre en Ukraine ont enclenché un virage inflationniste. Après de nombreuses années de taux modérés, l'inflation sous-jacente et l'inflation globale ont grimpé en flèche pour atteindre un taux à deux chiffres. Mais nous sommes maintenant dans la partie descendante du premier cycle: la désinflation.

Nous sommes entrés dans cette phase à l'automne 2022, d'abord aux Etats-Unis, puis en Europe. L'inflation globale européenne est passée de 10% à 3%, car les composants inflationnistes les plus volatiles se sont normalisées, les prix des matières premières ont baissé, les goulets d'étranglement se sont atténués et la pression sur les biens durables et les services s'est atténuée. Nous prévoyons que cette tendance à la désinflation se poursuivra jusqu'au troisième trimestre (ou quatrième trimestre) de cette année aux Etats-Unis et jusqu'au début de 2025 en Europe.

ATTENTION AUX ÉTATS-UNIS

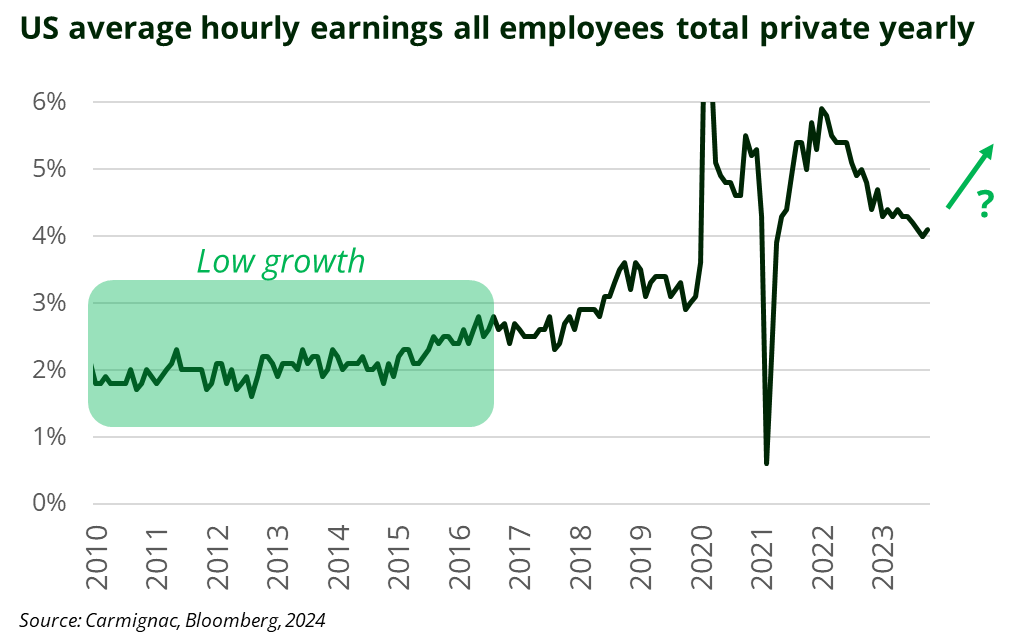

L'économie américaine continue de montrer des signes de résilience. Notamment dû à la vigueur des consommateurs (d'une part, en raison d'un important excès d'épargne et, d'autre part, en raison d'une dynamique favorable des revenus réels), elle-même soutenue par un marché du travail robuste ainsi que par des largesses fiscales (apparemment) sans fin. Le sentiment de richesse des consommateurs, alimenté par la forte hausse des actions et le niveau élevé du marché immobilier, incite de nombreux travailleurs proches de la retraite à planifier leur avenir. Certains estiment que leur patrimoine est suffisamment important pour éviter de travailler jusqu'à l'âge de la retraite. Cela réduit la main-d'œuvre disponible alors que la demande de main-d'œuvre reste élevée. Par conséquent, les salaires augmentent plus rapidement que l'inflation, ce qui entraîne une croissance des salaires réels. Celle-ci, à son tour, augmente la consommation et exerce une pression sur les prix, tandis que la démission des travailleurs âgés réduit la production.

En outre, les indicateurs avancés de l'activité économique montrent que l'industrie manufacturière donne des signes de reprise, ce qui contribuera à la croissance future, même si la capacité d'approvisionnement est mal assurée. On peut raisonnablement s'attendre à ce que les prochaines élections présidentielles américaines donnent lieu à une démagogie économique, qui pourrait conduire à un certain nombre de mesures inflationnistes (protectionnisme, immigration...). Par conséquent, si la désinflation peut se poursuivre lentement au cours des prochains mois, la seconde moitié de l'année pourrait être décevante, avec une reprise de l'inflation et des anticipations d'inflation.

QU'EN EST-IL DE L'EUROPE?

La situation en Europe est différente. La dynamique de désinflation cyclique est toujours bien engagée et deux années de stagnation ont permis- pour l’instant - d'apprivoiser le génie de l'inflation. Mais le risque étant un passage d'une dynamique fortement négative d’une croissance des revenus réels à une dynamique positive qui stimule la demande, comme cela a été le cas aux Etats-Unis en 2023 et au début de 2024. Cela pourrait ralentir le processus de désinflation, voire l'interrompre l'année prochaine, ce qui risquerait de déclencher une nouvelle vague d'inflation.

CONSÉQUENCES POUR LES INVESTISSEURS

Un environnement caractérisé par une inflation plus élevée et grande incertitude quant à l'inflation est l'exact opposé de ce à quoi nous nous sommes habitués au cours des dernières décennies. Les marchés sous-estiment actuellement la probabilité d'un retour de l'inflation, comme l'indiquent les prévisions d'inflation à 10 ans d'environ 2,3%. La prime liée à l'inflation associée à cette attente est extrêmement faible. En fait, le marché laisse entendre que l'inflation des dix prochaines années sera similaire à celle des vingt dernières années: faible et peu volatile. Nous pensons au contraire qu'elle sera plus élevée et plus volatile.

L'élément principal qui détermine le cycle économique actuel est la réponse des banques centrales au retour de l'inflation. Il s'agit d'un terrain inconnu pour de nombreux investisseurs, ce qui en fait un climat propice pour les gestionnaires de fonds actifs. Une fois de plus, l'inflation deviendra la boussole des investisseurs actifs, ce qui leur permettra de mieux anticiper les baisses et les hausses de l'économie et des marchés.