La déception initiale des créations d’emplois aux Etats-Unis s’est vite transformée en bonne nouvelle pour les marchés.

Les créations d’emplois américains pour le mois d’avril ont seulement atteint le nombre de 266’000, une grande déception alors que les prévisions tablaient sur 1 million. Le taux de chômage officiel est légèrement remonté, à 6,1%. Nombre de travailleurs temporaires, notamment dans la restauration, n’ont pas réintégré le circuit et les indemnités généreuses versées par l’Etat sont aussi susceptibles d’avoir retardé le retour au travail.

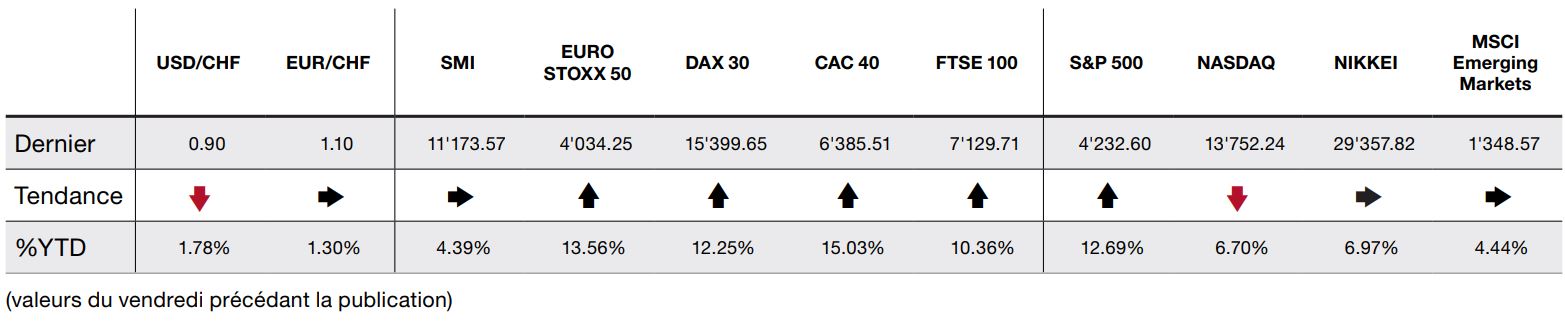

Cette déception initiale s’est vite transformée en bonne nouvelle pour les marchés, dissipant les inquiétudes concernant une sortie de la politique monétaire ultra accommodante de la Fed et partant des autres principales banques centrales. Les taux d’intérêt des bons du Trésor à long terme se sont repliés, le 10 ans se stabilisant vers 1,57%. L’or a repris de la vigueur, profitant de la faiblesse du dollar, et les marchés actions, liftés par ailleurs par des résultats d’entreprises dans l’ensemble solides, ont poursuivi leur ascension.

Selon les estimations, il faudrait près de 10 millions de postes en plus pour approcher du plein emploi, lequel pourrait être atteint en 2022 selon la Secrétaire au Trésor Janet Yellen. Cette dernière ne croit pas à la formation d’une spirale inflationniste mais seulement à une hausse de prix transitoire ces prochains mois, pour des raisons techniques.

Les exportations chinoises ont augmenté de 32,3% sur un an au mois d’avril contre 24,1% attendu, donnant un nouveau coup de pouce à la seconde économie mondiale. La reprise aux Etats-Unis et le ralentissement de la production manufacturière dans d’autres pays ont stimulé les achats de produits chinois. Avec la réouverture des économies, un torrent de demande pour certaines matières premières, comme les métaux ferreux, le cuivre, le blé ou les semi-conducteurs, a poussé leur prix, multipliant les craintes inflationnistes.

Les difficultés d’approvisionnement ont provoqué une forte hausse du coût des transports. En particulier, l’indice Baltic Dry, une mesure du prix du fret maritime, qui se situe à un niveau record du fait de la disette de conteneurs. Mais historiquement, la corrélation entre le cours des matières premières et l’indice des prix à la consommation est faible. Vraiment pas de quoi faire pivoter les banques centrales vers un resserrement monétaire.

En Allemagne, la production industrielle s’est inscrite en hausse de 2,5% en mars, confortant les attentes pour une reprise robuste de l’économie globale au second semestre.

Après des mois de février et mars chahutés (respectivement -1,50% et -6,27% pour l’indice MSCI China A USD), la bourse chinoise reprend des couleurs en avril et termine en hausse de 4,26%, ramenant ainsi la performance annuelle proche de zéro (-0,10%).

Pour rappel, après une hausse des cours spectaculaire à la fin de l’année dernière et au début de celle-ci, le marché chinois a sensiblement corrigé depuis février. A titre d’exemple, l’indice des sociétés techniques chinoises ChiNext a chuté de près de 25% depuis son sommet. La hausse était essentiellement due à un effet de momentum qui a vu bon nombre d’intervenants surenchérir sur les titres les plus fortement valorisés. Ceux-ci semblaient baser leur décision d’investissement davantage sur la peur de ne pas participer au rally plutôt que sur des considérations fondamentales.

L’évolution récente du marché est en quelque sorte à l’image de la vision du gouvernement quant au développement économique du pays. Que cela soit du fait de la réglementation (exemple Ant Group) ou d’une politique économique mesurée, on peut constater que la Chine cherche à maintenir un niveau de croissance économique à la fois satisfaisant (pour des standards chinois) et soutenable à long terme, tout en évitant au maximum les excès et la création de bulles spéculatives. Cette stratégie peut paraitre restrictive pour les acteurs focalisés uniquement sur la croissance à court terme. Cependant, si l’on prend un peu de recul, l’on s’aperçoit que le gouvernement est essentiellement en train de s’assurer que l’économie évolue de manière positive sur le long terme tout en évitant de gros accros.

Avec ces mesures, la Chine ressortira de la crise du COVID dans une condition économique favorable - moins de dettes et marchés boursiers plus faiblement valorisés pour ne citer que deux exemples - par rapport aux économies occidentales. Et si la situation le nécessitait, celle-ci disposerait des moyens nécessaires pour davantage soutenir son économie.

Cette gestion contrôlée de la croissance couplée à des fondamentaux économiques favorables seront positifs pour l’évolution du marché actions chinois à long terme. Et ce contexte devrait particulièrement soutenir les fonds tels que ZO China Value qui se concentrent sur des titres de sociétés qui bénéficient de la croissance domestique chinoise à long terme et correctement valorisées.