L’essor de l’intelligence artificielle, le vieillissement démographique et une concurrence géopolitique accrue – notamment dans le domaine des investissements verts – remodèlent la dynamique économique.

Le second semestre de 2023 pourrait représenter un point de bascule pour l'économie mondiale. Les pressions inflationnistes s’atténuent et les risques se déplacent vers la croissance. Les grandes économies continuent d’éviter la récession et le secteur des services semble résilient, mais les indicateurs de l’activité manufacturière faiblissent. L'inflation globale recule mais, si l'on exclut l'énergie, les données restent robustes. Les craintes de contagion liées au secteur bancaire régional américain se sont dissipées et les conditions de prêt se sont moins resserrées que prévu.

Conjuguées à des marchés de l'emploi tendus et à des dépenses de consommation robustes, ces tendances donnent aux banques centrales l'espace et l'incitation nécessaires pour maintenir des politiques monétaires restrictives. Néanmoins, la fin des cycles de resserrement est proche. Les autorités monétaires maintiendront les taux directeurs à des niveaux élevés – et pourront même les relever si nécessaire – jusqu'au refroidissement du moteur économique. Il est donc peu probable que la Réserve fédérale assouplisse sa politique monétaire avant le début de 2024. Nous en surveillons attentivement l’impact sur les petites entreprises et sur leurs salariés, qui constituent l’essentiel de la production économique et de la main-d’œuvre. Nous anticipons une récession modérée et de courte durée aux États-Unis, avec une croissance du PIB de 0,9% pour l’ensemble de l’année.

En Europe, le choc énergétique appartient désormais au passé, l’inflation de base commence tout juste à baisser tandis que la croissance des salaires se poursuit. La Banque centrale européenne devrait poursuivre son cycle de hausses de taux et la croissance atteindre 0,7% en 2023. En parallèle, la reprise post-pandémie de la Chine a été plus lente que prévu et les vulnérabilités persistent dans le secteur immobilier. Toutefois, l'inflation reste contenue et les dépenses de consommation se maintiennent grâce au soutien des autorités. Nous prévoyons une croissance de l'économie chinoise de 5,5% en 2023.

Le sentiment des investisseurs s'est amélioré avec le recul de l'inflation. Cependant, du fait que la croissance ralentit et que, cette année, la performance des marchés boursiers a été principalement due aux actions de grande capitalisation et au secteur technologique, nous conservons un positionnement équilibré et une exposition neutre aux actifs risqués, privilégiant les secteurs affichant une plus grande marge de sécurité ou des perspectives de croissance plus solides. Cela permet d'équilibrer les données économiques mitigées et le resserrement des conditions de crédit avec les valorisations des actifs risqués, qui semblent compatibles avec un atterrissage en douceur de l'économie. Toutefois, compte tenu des risques de récession, l'équilibre risque/rendement sur les marchés actions semble peu convaincant. En effet, l'augmentation du coût du capital pèsera sur la croissance et les bénéfices des entreprises aux États-Unis, où nous prévoyons un recul de 8% de la croissance des bénéfices sur l'ensemble de l'année pour l'indice S&P 500, suivi d'un gain de 13% en 2024. La même année, les bénéfices devraient augmenter de 13% en Europe et de 15% au Japon et en Chine, se redressant des baisses prévues pour 2023.

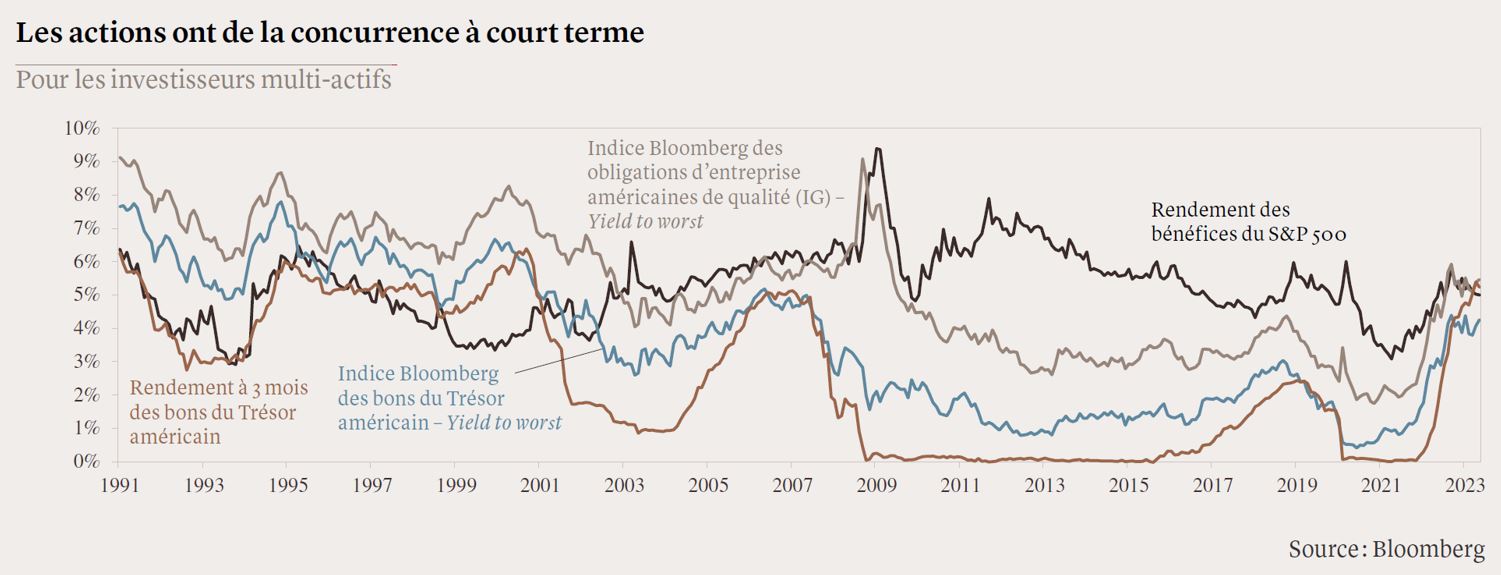

Après une décennie de taux proches de zéro, voire négatifs, les obligations de qualité affichent à nouveau des rendements attractifs. À ce stade du cycle, nous privilégions les emprunts d'État et le crédit d’entreprise de qualité.

L'examen des opportunités ne serait pas complet sans surveiller étroitement les risques, en particulier dans le sillage du cycle de resserrement monétaire le plus important depuis des décennies. Les dangers d’une inflation persistante et une erreur de politique monétaire constituent des risques majeurs, tout comme le resserrement des conditions du crédit et les tensions géopolitiques. Par ailleurs, nous ne pouvons exclure un net recul des bénéfices des entreprises ou une sous-estimation des risques de récession par les marchés.

Dans cette publication, nous exposons nos dix plus fortes convictions d’investissement et nos principes en matière de gestion des portefeuilles pour le reste de l'année 2023 et au-delà.

- 11-12 juillet: sommet de l'OTAN à Vilnius, Lituanie

- Mi-juillet/mi-août: saison de publication des résultats du deuxième trimestre aux États-Unis

- 24-26 août: symposium économique de Jackson Hole

- 9-10 septembre: sommet du G20, New Delhi, Inde

- 9-15 octobre: assemblées annuelles du FMI et de la Banque mondiale, Marrakech, Maroc

- Mi-octobre/mi-novembre: saison des résultats du troisième trimestre aux États-Unis

- 6-17 novembre: conférence des Nations unies sur le changement climatique (COP28), Dubaï, EAU

Nous privilégions les obligations gouvernementales à long terme (cinq à dix ans), en particulier les bons du Trésor américain, puis les Bunds allemands et les emprunts d'État britanniques à court terme (gilts). Notre préférence repose sur notre anticipation d'un ralentissement de la croissance et d'un pic des taux directeurs. L’augmentation des rendements rend la dette souveraine attractive et les obligations gouvernementales offrent également des vertus de diversification en cas d’aggravation du ralentissement conjoncturel. Historiquement, les emprunts d'État ont tendance à surperformer les liquidités après un pic des taux.

Nous privilégions également le crédit de qualité, dont les rendements sont attrayants par rapport aux actions pour la première fois depuis de nombreuses années. Nous nous concentrons sur les émetteurs de qualité, tels que le crédit européen à trois ou cinq ans. Dans le segment du crédit à haut rendement, les valorisations semblent élevées comparativement aux niveaux historiques et en inadéquation avec le risque de crédit à mesure que la croissance ralentit et que les taux se maintiennent à des niveaux élevés durant le second semestre.

La dette des pays émergents libellée en devise locale offre une opportunité de rendement et de diversification grâce à des monnaies et des taux locaux attractifs. Nous privilégions les marchés qui offrent un portage élevé et continuons à favoriser une posture défensive à l’égard des obligations émergentes en devise forte, car les valorisations semblent élevées compte tenu des incertitudes macroéconomiques. Nous recherchons des opportunités de portage dans les emprunts souverains brésiliens, qui affichent des rendements intéressants par rapport aux marchés développés et aux autres marchés émergents, ainsi que des gains potentiels liés aux futures baisses des taux d'intérêt.

Les marchés boursiers conservent un certain potentiel de hausse, mais ce dernier dépend en grande partie de l’évolution des bénéfices et de l’ampleur de la récession. Nous nous concentrons sur trois axes prioritaires: la voie vers une reprise des bénéfices, la fin des hausses de taux et l’extension des gains au-delà du secteur technologique qui, jusqu’à présent, a été source de performance principale cette année. Nous privilégions les marchés non américains et voyons des opportunités en Europe, au Japon et en Chine. Avec des prévisions de croissance faibles, un recul du positionnement des investisseurs et une marge de manœuvre pour de nouvelles mesures de relance, les actions chinoises affichent un potentiel de hausse. Plus généralement, les secteurs défensifs offrent de meilleures perspectives que les secteurs cycliques, qui reflètent déjà une reprise potentielle de l'activité économique. Au niveau sectoriel, nous privilégions les secteurs de la consommation de base et celui de la santé, ainsi que les secteurs industriel et financier.

Les valeurs de qualité ont tendance à surperformer dans des environnements incertains et se prêtent bien à une approche de gestion active. Nous nous concentrons sur les sociétés affichant une solide capacité de génération de bénéfices et un pouvoir de fixation des prix ; si leurs valorisations sont rarement faibles, elles ne semblent pas excessives.

Nous pensons que l'or peut faire face aux vents contraires économiques, notamment des taux durablement plus élevés. Nous estimons que son cours pourrait atteindre 2 100 USD / oz d'ici le début de 2024, soutenu par un pic des taux réels américains, un affaiblissement du dollar américain et une robuste demande de la part des investisseurs, des banques centrales et des consommateurs. À court terme, les décisions de la Réserve fédérale devraient représenter le moteur principal. Par ailleurs, l'énergie et le cuivre devraient être soutenus à moyen terme par une offre tendue, grâce à la demande des marchés émergents et à la transition vers les énergies vertes.

Nous constatons de grandes divergences entre les devises. À court terme, le dollar américain devrait continuer à s'affaiblir, notamment par rapport au franc suisse, à l'euro et au yen japonais. Nous restons prudents à l'égard des monnaies sensibles à la croissance mondiale et qui affichent des rendements plus faibles, notamment le renminbi chinois. Nous privilégions les opportunités de portage offertes par les devises des marchés émergents comme le real brésilien, qui bénéficie d'un environnement de baisse de l'inflation et d'amélioration des balances budgétaires et extérieures.

Les indicateurs de volatilité des différentes catégories d'actifs se sont largement normalisés. Les investisseurs peuvent utiliser la volatilité à leur avantage pour générer un revenu supplémentaire et diversifier davantage leurs expositions de portefeuille. En outre, les stratégies alternatives de type macro et de suivi de tendances semblent attractives, du fait que la dispersion des rendements entre et au sein des classes d'actifs augmente en fin de cycle économique. Par ailleurs, les stratégies de hedge funds long/short et basées sur le crédit en détresse semblent de plus en plus intéressantes pour positionner les portefeuilles en cas de dislocation du marché.

En s'appuyant sur des tendances séculaires, et en contribuant ainsi à diversifier les expositions et les sources de risque, les investissements thématiques constituent des sources supplémentaires de performance. Nous voyons des opportunités structurelles attractives découlant de la transition climatique, en particulier dans l'électrification, des solutions d'investissement basées sur la nature et des technologies alignées sur les objectifs climatiques mondiaux.

Pour les investisseurs éligibles disposant d'un horizon d’investissement approprié et capables de tolérer l’illiquidité inhérente à la classe d’actifs, les actifs privés peuvent jouer un rôle important dans un portefeuille bien diversifié. Ils permettent d'accéder à des pans de l'économie que les marchés publics n'atteignent pas – notamment les nouvelles technologies et les start-ups. Les actifs privés offrent aussi un potentiel de rendement plus élevé et des vertus de diversification. De surcroît, des taux plus élevés et, dans certaines stratégies de private equity, la possibilité d'acheter des actifs à des valorisations plus faibles, offrent des opportunités à ceux qui investissent aujourd'hui, là où le capital sera probablement déployé dans les six à douze mois à venir.

Pour assurer la résilience des portefeuilles, nous recherchons des actifs à même d’offrir une marge de sécurité. Une partie de cette marge exige une approche d'investissement agile et active en matière d'allocation d'actifs et de gestion du risque. Les niveaux appropriés d'exposition aux actifs risqués dépendent du stade du cycle économique. À un stade avancé, une allocation inadéquate peut conduire à une performance sous-optimale, car les investisseurs manqueraient des opportunités découlant des secteurs qui offrent encore de la croissance et un potentiel de rebond. En outre, le capital doit rester investi de manière cohérente sur un horizon temporel approprié et pendant de courtes périodes de volatilité, au cours desquelles les économies s'adaptent à des conditions en constante évolution. La transformation fondamentale du modèle économique mondial, ainsi que les investissements dans l'innovation et les technologies, font de la durabilité le principal moteur à long terme des rendements financiers.