Naviguer les devises des marchés émergents en terrain inégal.

Les devises des marchés émergents (EMFX) présentent des opportunités intéressantes, mais aussi des risques plus élevés. En effet, les investisseurs sont souvent confrontés à un risque politique accru, une volatilité plus élevée et une liquidité plus faible que sur les marchés des changes du monde développé. Les dispersions ont été particulièrement importantes cette année, car les pays ont été inégalement touchés par la crise COVID, si bien que les gouvernements et les banques centrales ont géré les conséquences de manière différente. En outre, les marchés émergents ont mis plus de temps à accéder aux vaccins, et nombre d’entre eux ont dû faire face au risque politique, qui s’est avéré être une force dominante. Cette répartition inégale a nécessité une grande sélectivité et nous pensons que cela va probablement continuer. Cette semaine, nous partageons notre point de vue sur les marchés EMFX et leurs moteurs potentiels pour l’avenir.

Des moteurs différents produisant des performances inégales

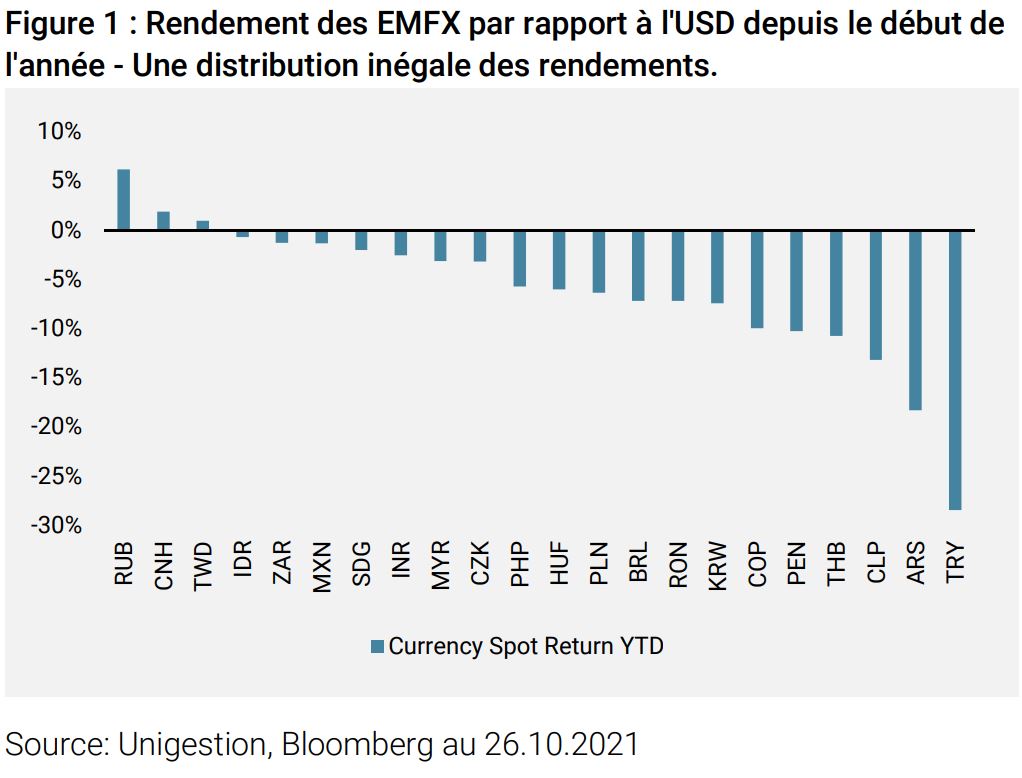

Si l’on examine le large éventail des devises EMFX, on constate des performances inégales depuis le début de l’année, avec des gagnants et des perdants évidents. Les moteurs ont été contrastés, les fondamentaux étant souvent moins importants que le risque politique et les réponses politiques ayant un impact plus important sur les rendements des devises EM. Le complexe EMFX a donc été particulièrement difficile à naviguer cette année, compte tenu des différentes dynamiques en jeu. Seuls quelques cross EMFX ont surperformé le dollar US à ce jour, la plupart des opportunités venant des stratégies de valeur relative, où la sélectivité et la discrimination étaient essentielles pour générer des rendements. Nous pensons que cela devrait perdurer.

La pandémie. La pandémie de l’année dernière a entraîné de grandes disparités, certains pays et régions étant plus touchés que d’autres, et à des moments différents. La majorité des pays de l’EM dont les infrastructures médicales, les soins de santé et les services sociaux sont déficients ont beaucoup souffert de la pandémie. Le déploiement des vaccins a été très lent pour certains d’entre eux, l’Inde faisant les gros titres lors de la deuxième vague en mai dernier, suite à l’effondrement rapide de son système de santé. La roupie ne s’est toutefois pas affaiblie de manière significative, car les flux continus d’actions dans la région ont soutenu la monnaie. La Reserve Bank of India (RBI) était également dans une position beaucoup plus forte, ayant accumulé d’importantes réserves de change au cours des dernières années, ce qui a rassuré les investisseurs. D’autres pays, comme la Thaïlande, ont resserré leurs frontières afin de contenir la propagation du virus. Fortement tributaire du tourisme, le pays a été durement touché, sa balance courante, historiquement positive, s’étant aplatie. Le baht thaïlandais (THB) a plongé de plus de 10% depuis le début de l’année et continue de sous-performer ses homologues régionaux.

La réponse post-pandémique a révélé de grandes disparités, certains pays EM s’engageant dans des mesures de relance beaucoup plus importantes, comme le Brésil et les Philippines, tandis que d’autres, comme le Mexique, la Corée du Sud et Taïwan, ont été beaucoup moins proactifs à cet égard.

Risque politique. En dehors de la pandémie, le risque politique a été le principal moteur de certains cross EMFX cette année, en particulier dans la région LATAM. Bien que le cuivre (principal produit d’exportation du Chili) ait atteint des sommets en mai, le peso chilien (CLP) a perdu près de 15% depuis le début de l’année, à l’approche des élections de ce mois-ci, dont l’issue est très incertaine. La crise énergétique actuelle et les prix du pétrole à leurs plus hauts depuis plusieurs années auraient dû profiter au peso colombien (COP). Historiquement, il présente un bêta positif élevé par rapport au pétrole, mais il s’est pourtant affaibli de quelque -9%, notamment en raison de l’incertitude politique avant les élections de l’année prochaine, qui devraient voir la victoire du gauchiste et ex-guérillero Gustavo Petro. Une série de réformes défavorables au marché brésilien a également fait chuter le real brésilien (BRL) à plusieurs reprises cette année.

Un autre facteur plus récent est la répression réglementaire continue en Chine, qui a ébranlé les marchés locaux. Les multiples défauts de paiement de divers promoteurs immobiliers en Chine ont également pesé sur le sentiment des EM. Bien que le risque soit relativement contenu en Chine jusqu’à présent, avec peu de retombées sur les marchés mondiaux, des devises telles que le rand sud-africain (ZAR) et le real brésilien (BRL) tendent à subir les effets négatifs de tels événements, car la Chine reste un partenaire commercial important pour les ressources naturelles que ces pays produisent et exportent.

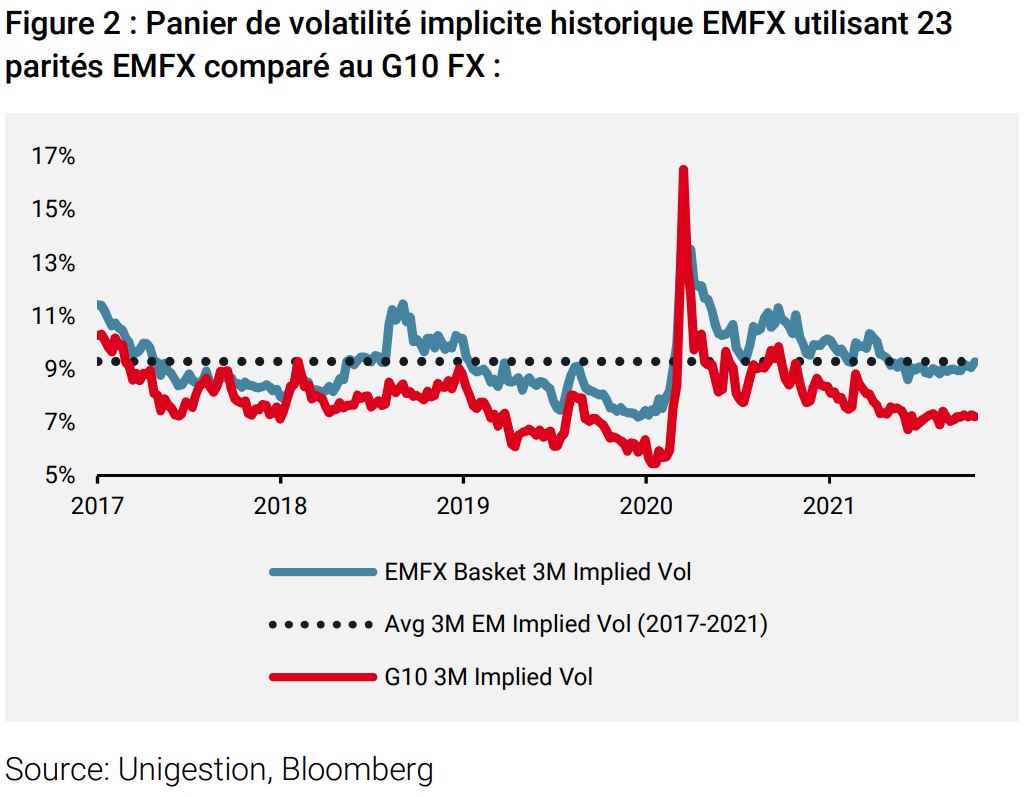

Volatilité. Depuis l’année dernière, les facteurs évoqués ci-dessus ont entraîné une hausse de la volatilité, diminuant le risque / récompense des expositions longues en EMFX. La volatilité implicite à 3 mois de l’EMFX n’est revenue que récemment à sa moyenne des quatre dernières années, mais reste loin des bas observés avant la pandémie au début de 2020.

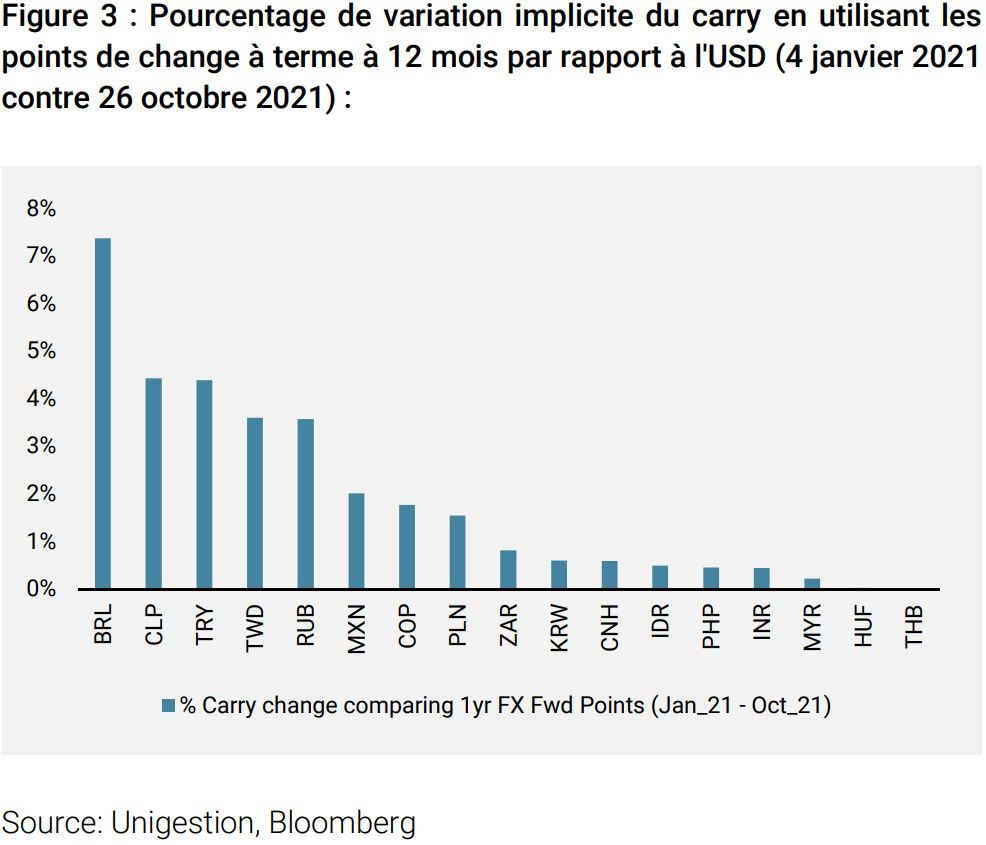

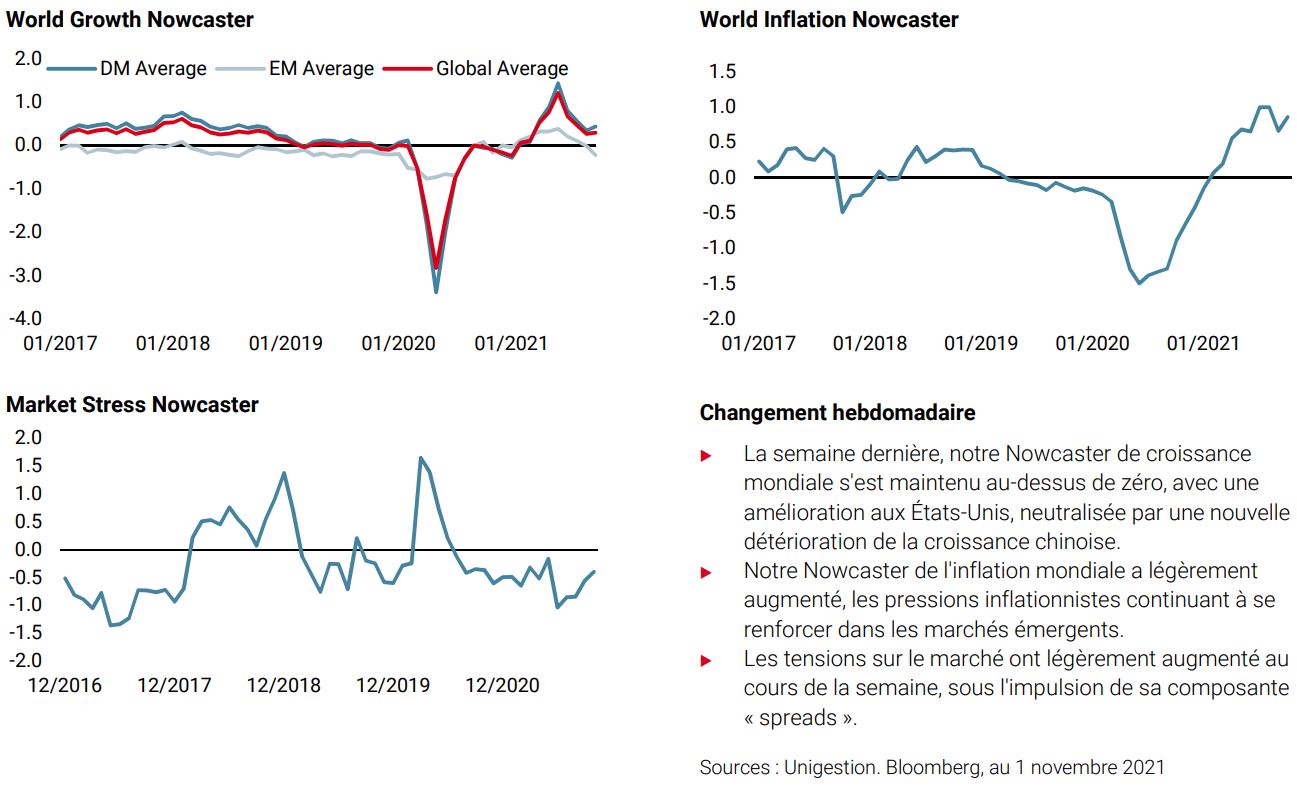

Inflation. Les mesures extraordinaires de relance budgétaire et monétaire qui ont suivi la crise COVID-19 de l’année dernière, associées à la dynamique de croissance qui a suivi, ont entraîné de fortes pressions inflationnistes. Nos Nowcasters et Newscasters d’inflation ont signalé un risque élevé de surprise inflationniste vers la fin de l’année dernière et ce risque reste élevé aujourd’hui. Nous soutenons depuis un certain temps que les pressions inflationnistes ne seront probablement pas transitoires, étant donné les importantes perturbations de l’offre qui ne peuvent être résolues rapidement. Les marchés émergents ont été les plus durement touchés par l’inflation, ce qui a contraint de nombreuses banques centrales de ces pays à resserrer leurs politiques, parfois de manière agressive. La banque centrale du Brésil (COPOM) a augmenté son taux Selic de 575 points de base depuis le début de l’année et a déclaré que d’autres hausses suivraient, ce qui en fait la banque centrale la plus agressive au monde aujourd’hui. La majorité des banques centrales des pays émergents ont commencé à resserrer leur politique et nous pensons que cette tendance va se poursuivre, car ces pays ont généralement moins de marge de manœuvre que les pays développés en cas de dépassement de l’inflation. Nous pouvons donc nous attendre à de nouvelles divergences de politique entre les marchés émergents et le monde développé.

Carry. Le différentiel de taux d’intérêt entre deux pays et la trajectoire prévue de leur politique monétaire (resserrement ou assouplissement) se reflètent généralement dans les points de change à terme, ce qui se traduit par un coût ou un crédit lors de la détention d’une paire de devises. Les banques centrales de nombreux pays émergents ayant entamé leur cycle de relèvement des taux, l’élément de carry devient un facteur important pour les devises émergentes. Certaines paires de devises, initialement utilisées comme devises de financement ou comme couvertures bêta/géopolitiques, ont vu leur coût augmenter de manière significative, ce qui en fait des positions short coûteuses. L’élément carry est un facteur positif qui a augmenté le risque/récompense d’être long EMFX, donnant aux investisseurs un coussin supplémentaire.

Les moteurs probables pour les EM à l’avenir

L’une des leçons que nous pouvons tirer du monde occidental est que le déploiement du vaccin est la clé de la lutte contre la pandémie. Il est désormais clair que les pays où la vaccination est lente seront probablement les plus durement touchés en termes de croissance. Quant au sentiment, cela se traduit également par un risque accru de nouveaux confinements. Cette dispersion est susceptible de se poursuivre et aura un impact important sur la trajectoire de l’EMFX à l’avenir. Il est donc trop tôt pour affirmer que le risque de pandémie pour les EM relève du passé.

Alors que de nombreuses banques centrales de pays émergents ont une bonne longueur d’avance sur les pays développés en termes de resserrement monétaire, la plus importante à surveiller sera la Réserve fédérale américaine (Fed). Comme de nombreux pays EM dépendent de financements externes et ont une dette élevée en devises étrangères (dont une grande partie est en USD), un resserrement agressif de la Fed les rendrait très vulnérables. Nous pensons cependant que la Fed a appris sa leçon (rappelons le taper tantrum de 2013) et qu’elle fera part des changements de politique monétaire suffisamment à l’avance pour éviter de surprendre les marchés financiers. A cet égard, le pricing des futures hausses de taux américains a déjà beaucoup évolué et semble aujourd’hui à un niveau correct.

Conclusion

Suite à la pandémie de l’année dernière, la dispersion a été manifestement importante, et nous pensons que cela va continuer, car chaque pays a été touché différemment, tant au niveau du timing que de l’ampleur. Les réponses politiques apportées après la pandémie ont encore creusé cet écart. Il est peu probable que cette dynamique inégale ramène le régime de volatilité extrêmement faible que nous connaissions avant la pandémie, car l’incertitude continuera de dominer. En conséquence, nous devons être beaucoup plus sélectifs dans notre approche d’investissement, car il n’est plus possible de considérer l’EMFX comme un tout cohérent. Nous resterons donc sélectifs / opportunistes et nous nous concentrerons sur les trades de valeur relative où nous pensons que le rapport risque / récompense est intéressant. À cet égard, nous continuons d’être longs sur la roupie indienne (INR) par rapport au dollar taïwanais (TWD). Le risque politique restera un facteur dominant dans de nombreux pays, que nous suivrons de près car il pourrait déboucher sur des opportunités de trading tactique.

Nous avons récemment assisté à un ralentissement de la dynamique macroéconomique, tandis que les pressions inflationnistes persistent. Nous maintenons notre opinion positive sur les actifs réels, exprimée par les breakevens d’inflation et les matières premières cycliques. La forte dynamique des marchés des matières premières sera également un moteur important pour certains cross EMFX, profitant aux exportateurs au détriment des importateurs. Par exemple, le rouble russe (RUB) est la devise EMFX la plus performante depuis le début de l’année grâce à la forte hausse du pétrole et à un paysage politique stable.