Au quatrième trimestre 2022, les marchés actions ont enregistré leur premier trimestre positif de l’année dans toutes les zones géographiques.

Après trois trimestres négatifs, l’année 2022 s’est terminée en fanfare. Les actions à travers le monde ont enregistré de très bonnes performances en octobre et en novembre, grâce à des nouvelles relativement bonnes sur le front de l’inflation. Par conséquent, malgré un mois de décembre négatif, les actions des marchés développés ont gagné 9,8% au quatrième trimestre, et celles des marchés émergents 9,7%.

Cette édition trimestrielle des facteurs actions de WisdomTree (Quarterly Equity Factor Review) a pour objectif de montrer comment les investissements factoriels se sont comportés lors de ce rebond et quel a été l’impact sur les portefeuilles des investisseurs.

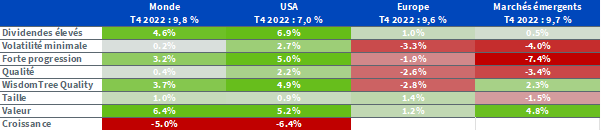

- Dans l’ensemble, les investissements factoriels ont réalisé de fortes performances pour les investisseurs internationaux et américains. Seules les actions de croissance ont sous-performé au quatrième trimestre.

- Les actions ’value’, à fort dividendes et les actions de grande qualité à dividendes ont enregistré les meilleures performances dans les deux zones géographiques.

- En Europe, les actions à faible capitalisation ont enregistré les meilleures performances, suivies par les actions de valeur et les actions à forts dividendes.

- Sur les marchés émergents, les actions ’value’et les actions de grande qualité à dividendes ont enregistré la surperformance la plus notable.

À l’aube de 2023, les difficultés qui ont pesé sur les marchés en 2022 persistent. Bien que l’inflation ait montré des signes de ralentissement, nous estimons que les banques centrales resteront fermes dans le monde entier, car l’inflation est toujours très significativement supérieure à l’objectif fixé. Dans un environnement où les taux d’intérêt et l’inflation restent élevés, et où la volatilité des actions et des taux d’intérêt augmente, nous continuons à privilégier les actions à forts dividendes, ’value’, et les actions qualité à dividendes.

Au quatrième trimestre 2022, les marchés actions ont enregistré leur premier trimestre positif de l’année dans toutes les zones géographiques. En octobre et novembre, les marchés ont bénéficié des chiffres positifs de l’inflation et des espoirs croissants de voir un changement de cap de la Fed, ou tout au moins de voir une pause dans les hausses de taux, ce qui a entraîné un fort rebond. Le MSCI World a gagné respectivement 7,2% et 7% au cours de ces deux mois. Toutefois, les espoirs d’un tel revirement ont été rapidement balayés, le président de la Réserve fédérale ayant clairement indiqué, lors de la réunion de décembre du Federal Open Market Committee (FOMC), qu’il s’attendait à voir une évolution «substantielle» de l’inflation avant que les taux n’entament une certaine baisse. Cela a conduit le MSCI World à perdre -4,3% en décembre.

Dans l’ensemble, les investissements factoriels ont bien performé pour les investisseurs internationaux et américains:

- Seules les actions de croissance ont enregistré une sous-performance au quatrième trimestre parmi les actions américaines et internationales

- Les actions ’value’, à forts dividendes et les actions de qualité àdividendes ont enregistré les meilleures performances dans toutes les zones géographiques, mais surtout aux États-Unis.

- En Europe, les investissements factoriels ont connu une période plus difficile. Les actions à faibles capitalisations ont enregistré les meilleures performances, suivies par les actions ’avlue’ et les actions à dividendes élevés, mais les actions de qualité, en forte progression et à faible volatilité ont sous-performé.

- Sur les marchés émergents, les actions ’value’ et les actions de qualité à dividendes ont enregistré la surperformance la plus notable. Sur ces marchés, les actions de qualité, momentum et à faible volatilité, ont également enregistré une sous-performance.

- Au quatrième trimestre, l’environnement de marché a exacerbé les différences de performance parmi les actions de qualité. La définition des actions de qualité et les critères utilisés ont fortement impacté le résultat. Les actions de qualité, laissées sans attention, tendent vers le facteur croissance (après tout, les investisseurs paient pour la qualité) et ont souffert de cette tendance, comme l’illustre le MSCI Quality («Qualité» dans les graphiques 1 et 2). Les entreprises très rentables et celles dont les dividendes augmentent se sont mieux comportées ce trimestre, comme l’illustre WisdomTree Quality.

Si l’on considère l’ensemble de l’année, les valeurs à dividendes élevés ont dominé tout au long de l’année parmi les investissements factoriels. Elles ont enregistré une surperformance de 13,4% par rapport au MSCI World et de 15,2% par rapport au MSCI USA. En ce qui concerne les actions internationales, les actions ’value’ et à faible volatilité complètent le podium avec 8,3% de surperformance. Aux États-Unis, le classement est un peu différent, avecWisdomTree Quality (c’est-à-dire les actions de qualité à dividendes) qui termine deuxième (+11,4%), et actions à faible volatilité et ’value’ qui arrivent troisième et quatrième. Dans les deux zones géographiques, les actions de croissance et de qualité (avec leur tendance à la croissance) ont été les seuls investissements factoriels à sous-performer. En Europe, les actions à dividendes élevés et les actions ’value’ ont également dominé.

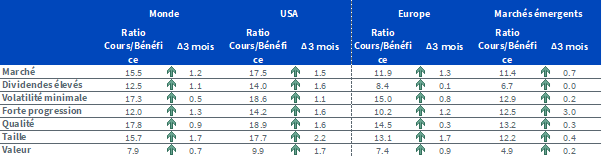

Au quatrième trimestre 2022, les valorisations ont rebondi dans tous les domaines grâce à la performance positive des marchés. Les faibles capitalisations ont connu les plus fortes hausses avec +1,7 pour les actions internationales et européennes et +2,2 pour les actions américaines. Les marchés européens et émergents restent assez accessibles, ce qui permet aux investissements factoriels d’être également attractifs. Les actions ’value’ des marchés émergents sont actuellement évaluées à un ratio Cours/Bénéfice de 4,9.

À l’horizon 2023, le risque de récession continue d’augmenter. Le Fonds monétaire international (FMI) met en garde contre une récession aux États-Unis, un profond ralentissement en Europe et une récession prolongée au Royaume-Uni. Bien que l’inflation ait montré des signes de ralentissement, nous estimons que les banques centrales resteront fermes dans le monde entier, car l’inflation est toujours très significativement supérieure à l’objectif. La Réserve fédérale a clairement indiqué, lors de sa réunion de décembre, que les taux ne pourraient baisser qu’à condition que l’inflation ralentisse de manière «substantielle». Les projections de la Banque centrale européenne (BCE) montrent qu’il est peu probable que l’inflation atteigne l’objectif de 2% avant la fin de 2025, ce qui entraîne là aussi une attitude de fermeté. La Banque du Japon a également surpris les marchés en décembre avec sa propre politique de fermeté. Dans l’ensemble, alors que nous passons à 2023, trois questions restent sans réponse depuis 2022: 1) Quelle sera la persistance de l’inflation sous-jacente? 2) Quelle sera l’intensité de la récession? 3) Trouverons-nous une solution à la crise énergétique de l’Europe?

Les marchés étant confrontés en 2023 aux mêmes problèmes qu’au second semestre 2022, nous continuons à privilégier les stratégies qui ont été bénéfiques aux investisseurs en 2022, à savoir les actions à dividendes élevés, ’value’ et les actions de qualité à payeuses de dividendes.

Le monde est représenté par l’indice MSCI World net TR. Les États-Unis sont représentés par l’indice MSCI USA net TR. L’Europe est représentée par l’indice MSCI Europe net TR. Les marchés émergents sont représentés par l’indice MSCI Emerging Markets net TR. La faible volatilité est représentée par l’indice de rendement total net MSCI Min Volatility correspondant. Les actions de qualité sont représentées par l’indice de rendement total net MSCI Quality correspondant.

Les actions en forte progression sont représentées par l’indice de rendement total net MSCI Momentum correspondant. Les actions à dividende élevé sont représentées par l’indice de rendement total net MSCI High Dividend correspondant. La taille des entreprises est représentée par l’indice de rendement total net MSCI Small Cap correspondant. Les actions de valeur sont représentées par l’indice de rendement total net MSCI Enhanced Value correspondant. WisdomTree Quality (actions de qualité) est représenté par l’indice WisdomTree Quality Dividend Growth correspondant.