En 2022, pratiquement aucune classe d'actifs n'a pu dégager un rendement positif, même le marché obligataire a enregistré des pertes record.

Les bourses s’embrasent: des taux d’inflation effrénés, la guerre en Ukraine, le relèvement des taux d’intérêt par les banques centrales et les craintes de récession ont semé la panique sur les marchés mondiaux. De ce fait, rares sont les classes d’actifs qui ont pu générer des rendements positifs en 2022 et même le marché obligataire, longtemps considéré comme une «valeur refuge», a enregistré des pertes record bien supérieures à 10% cette année.

Au vu des nombreux défis auxquels est confrontée l’activité de placement, l’adjonction de placements alternatifs peut permettre d’optimiser la performance et de protéger le portefeuille des investisseurs contre les risques macroéconomiques actuels, mais aussi futurs. Dans le même temps, les investisseurs obtiennent une meilleure diversification avec les placements alternatifs qu’avec les classes d’actifs traditionnelles et peuvent générer des rendements non corrélés grâce à différents moteurs de revenus.

Depuis la crise financière mondiale de 2008, les coûts de financement des entreprises sont nettement plus élevés pour les banques. La pression réglementaire sur leur structure du bilan ainsi que plusieurs scandales les ont contraintes à réduire nettement leur propension au risque lors de l’octroi de crédits. Elles se sont retirées progressivement des affaires ne faisant pas partie de l’activité centrale et des affaires non rentables, et octroient beaucoup moins de crédits aux petites et moyennes entreprises (PME) ainsi qu’aux secteurs et aux activités de niche. Elles se concentrent désormais sur les acteurs ou les affaires importants présentant un risque relativement faible. Pour ce qui est par exemple du financement d’entreprises (Trade Finance), on estime que les exigences en termes de fonds propres de certaines banques ont augmenté dans une proportion allant jusqu’à 70% sous Bâle III par rapport à Bâle II.

Les banques n’assumant plus que partiellement leur rôle de prêteuses, un déficit de financement structurel est apparu. Celui-ci a été comblé par le marché privé des capitaux étrangers ces dix dernières années. Récemment, c’est-à-dire depuis la pandémie de coronavirus, le rôle des prêteurs privés s’est considérablement renforcé, les banques étant devenues encore plus frileuses en matière d’octroi de crédits aux PME.

Les acteurs du marché des titres de créance privés mettent du capital à disposition à différents niveaux. Leurs fonds de placement peuvent utiliser des prêts directs pour le financement des investissements de PME, proposer des crédits-relais, reprendre un deuxième droit de gage sur les prêts immobiliers (financement mezzanine) ou encore agir en tant que source de crédit alternative pour les opérations de Trade Finance, terme générique englobant le financement de transactions transfrontalières. Les fonds de Trade Finance ont été un moteur essentiel du commerce international, les flux commerciaux mondiaux ayant triplé pour passer de 6,2 billions au montant record de 18,1 billions de dollars US au cours des dix dernières années. Une telle envolée n’aurait pas été possible sans le financement du commerce par les sociétés non bancaires.

Toutes ces opérations de crédit privées sont négociées directement entre les prêteurs et les emprunteurs, et incluent donc en général tout une série d’éléments offrant une protection en cas de défaillance ou d’escroquerie. Dans le cas d’affaires conclues avec des partenaires contractuels basés dans des pays émergents, les prêteurs peuvent même contracter des assurances contre les événements géopolitiques. Souvent, ils parviennent aussi à intégrer des garanties matérielles et financières qui peuvent être reprises lorsque les emprunteurs ne remboursent pas leur prêt. Par le passé, des obligations et des restrictions ont fortement amélioré le profil risque-rendement des investissements. Les emprunteurs sont également prêts à payer des taux d’intérêt supérieurs en raison des grandes difficultés structurelles à obtenir un financement. Les fonds de crédit privés peuvent donc générer des rendements constants et récurrents pour les investisseurs.

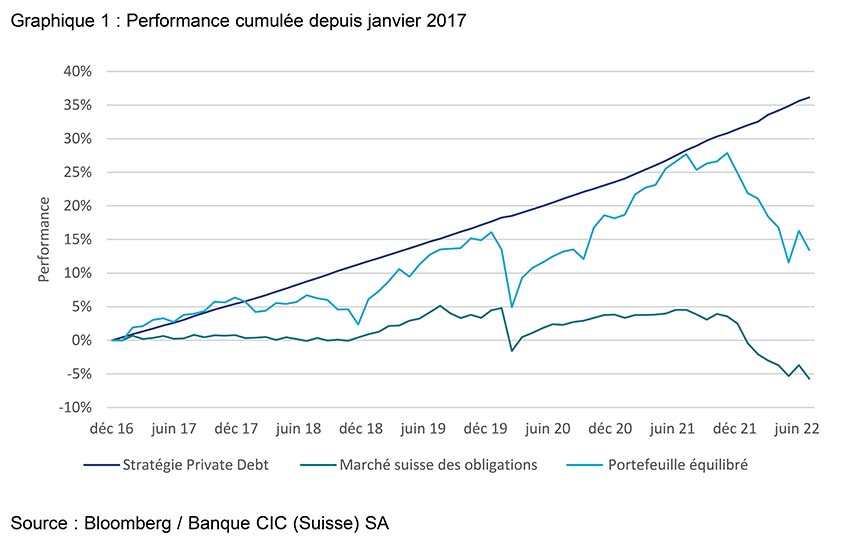

Les bénéfices sont eux aussi nettement supérieurs aux rendements habituels provenant des classes d’actifs traditionnelles générant un revenu proposées sur le marché public, comme les titres «Investment Grade» ou les obligations à haut rendement. Ces rendements constants et récurrents dépendent du type d’investissement, du risque que recèle la transaction, de la rareté des fonds disponibles et, pour finir, de l’échéance du prêt. Dans une stratégie diversifiée, associer les financements d’entreprises, les financements externes prioritaires, les transactions moins sûres comme les crédits directs et les crédits immobiliers subordonnés peut générer un rendement situé dans le haut de la plage à un chiffre, voire dans le bas de la plage à deux chiffres. Et ce, avec des fluctuations qui ne sauraient être comparées avec les classes d’actifs traditionnelles (cf. graphique 1).

L’appétit des investisseurs vis-à-vis de revenus constants à long terme est resté au même niveau élevé ces dix dernières années. Cela a entraîné des apports de capitaux considérables dans ces opportunités de revenu stables liées aux stratégies poursuivies dans le domaine Private Debt. Les fonds de placement Private Debt peuvent offrir une source précieuse de cashflow prévisible pour les investisseurs. Ceux-ci peuvent obtenir des majorations substantielles par rapport aux valeurs de référence du marché public tout en investissant dans des valeurs patrimoniales pour lesquelles la probabilité de réduction du capital est plus faible. Ces placements peuvent également venir compléter les obligations publiques d’entreprises en générant des rendements beaucoup plus élevés.

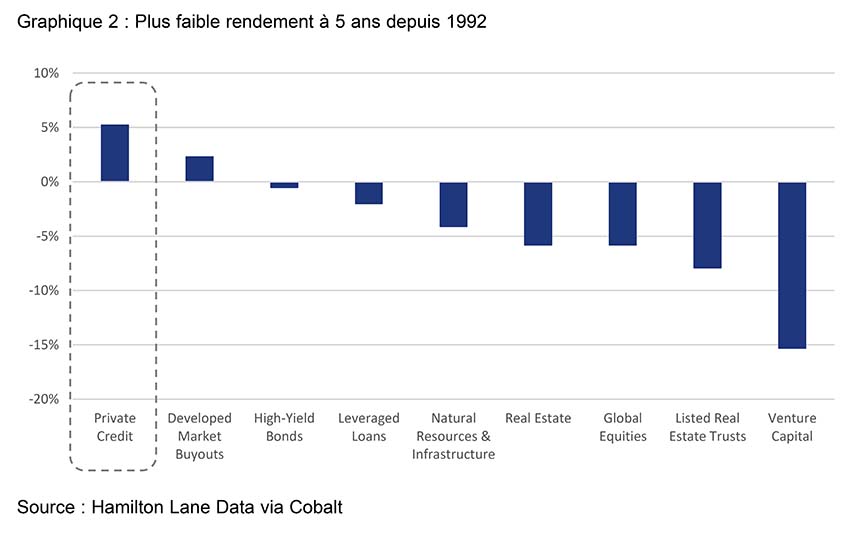

Pour conclure, les titres de créance privés sont, à long terme, la seule classe d’actifs qui est parvenue jusqu’ici à atteindre une performance nettement positive, indépendamment du cycle conjoncturel (cf. graphique 2).