L’argent est le métal précieux le plus performant cette année, avec un rendement de 22%, contre 13% pour l’or[1]. Largement considéré comme un métal hybride, l’argent est clairement favorisé par ses caractéristiques industrielles et ses corrélations avec l’or. Ces deux groupes d’actifs (métaux industriels et or) ont cependant reculé au cours du mois dernier, entraînant avec eux l’argent. Nous nous attendons à ce que les prix de l’or continuent de diminuer au cours du prochain trimestre, pour connaître ensuite un rebond, qui concernera également l’argent.

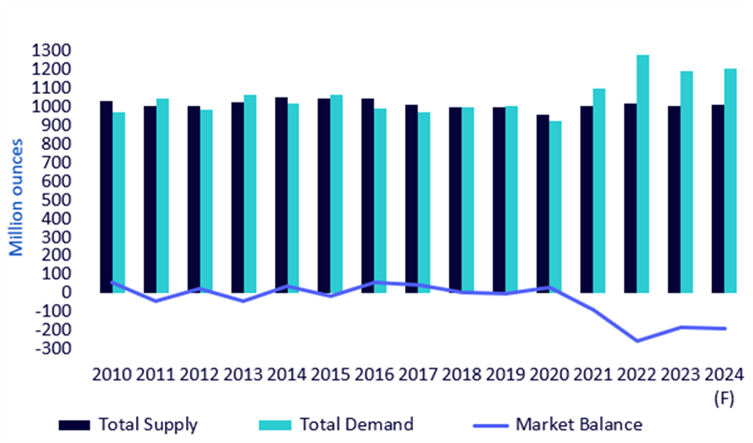

Une hausse de l’argent n’est toutefois pas à exclure, car celui-ci pourrait s’affranchir de ses corrélations avec l’or. L’offre d’argent est serrée (illustration 1), et les applications de la demande relative à ce métal se multiplient. L’argent affiche un déficit d’offre chaque année depuis 2021, et nous nous attendons à ce que la demande soit supérieure à l’offre dans une mesure comparable en 2024, comme nous l’avons observé en 2023.

Illustration 1: Offre et demande d’argent

Source: Metals Focus, WisdomTree. Juillet 2024. (F) = prévisions. Les prévisions ne constituent pas un indicateur des performances futures, et tout investissement s’accompagne de risques et d’incertitudes

Demande industrielle d’argent

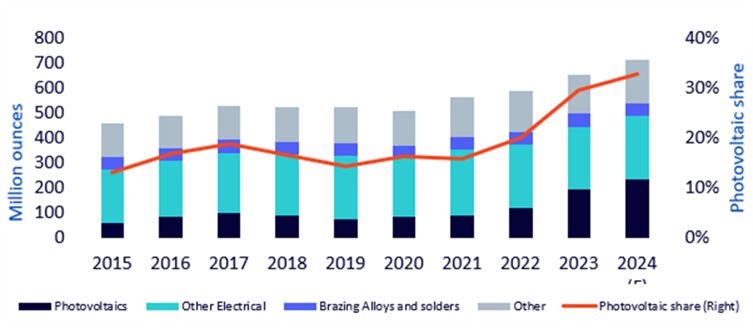

La demande industrielle d’argent a atteint de nouveaux sommets (illustration 2), propulsée par le photovoltaïque et l’utilisation croissante du métal pour la 5G et l’électronique automobile. Les installations photovoltaïques ont en effet largement dépassé toutes les projections début 2023, avec de nouvelles augmentations de capacité, qui devraient atteindre un nouveau sommet en 2024. La demande d’argent devrait également être soutenue par l’avancée technologique qui permet d’orienter les nouvelles cellules solaires de type N, plus efficientes et à plus forte intensité d’argent, vers la production de masse. Dans le secteur automobile, l’augmentation de l’utilisation de composants électroniques, ainsi que l’accroissement de l’investissement dans les infrastructures de recharge des batteries, continueront par ailleurs de soutenir la demande d’argent.

Les produits électroniques grand public constituent un domaine dans lequel la demande d’argent a été relativement faible en 2023, mais les applications d’intelligence artificielle sont vouées à se développer en 2024, et nous pensons par conséquent que la demande d’argent dans ce domaine augmentera.

Illustration 2: Demande industrielle d’argent

Source: Metals Focus, WisdomTree, juillet 2024. (F) = prévisions. Les prévisions ne constituent pas un indicateur des performances futures, et tout investissement s’accompagne de risques et d’incertitudes

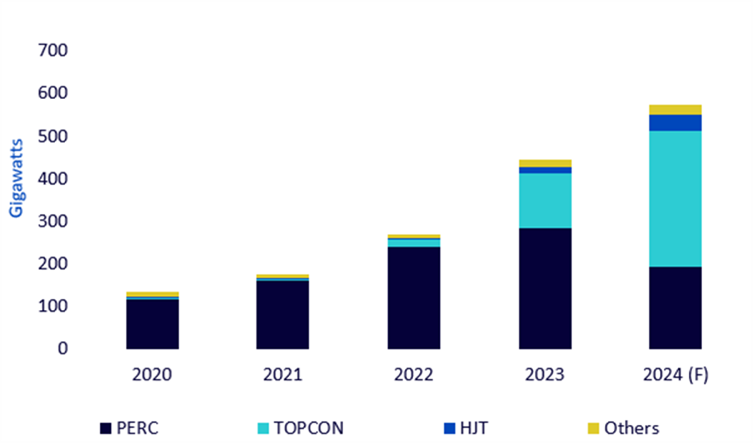

La transition de la Chine en direction d’industries vertes de haute technologie, facteurs clés de croissance, gagne actuellement en dynamique, ce qui favorise notamment le photovoltaïque. La Chine a augmenté sa production de modules PV, ce qui a conduit à une baisse des prix des modules ainsi qu’à une accélération de leur déploiement. A titre d’illustration, en 2023, les installations nouvellement créées ont atteint un spectaculaire niveau record de 216 gigawatts. Cela représente une augmentation de 140% en glissement annuel, ce qui porte les ajouts mondiaux de capacité à un niveau de plus de 400 GW. Par ailleurs, l’industrie mondiale a connu une migration des cellules de type P (PERC) vers les cellules de type N (TOPCon et HJT), qui contiennent davantage d’argent (illustration 3). Bien que l’industrie ait activement amélioré le processus de fabrication pour l’optimisation des ressources et la substitution, l’augmentation substantielle des installations et la part croissante des cellules de type N ont entraîné une hausse notable de la demande d’argent.

Illustration 3: Installations photovoltaïques par type

Source: Metals Focus. Juillet 2024. PERC : Passivated Emitter and Rear Cell ; TOPCon : Tunnel Oxide Passivated Contact ; HJT : Heterojunction. (F) = prévisions. Les prévisions ne constituent pas un indicateur des performances futures, et tout investissement s’accompagne de risques et d’incertitudes

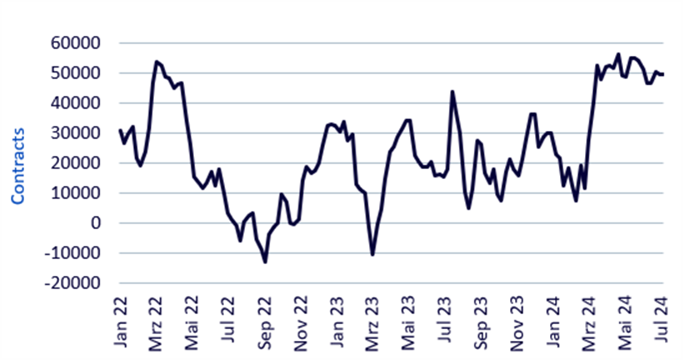

La position nette spéculative sur les marchés à terme de l’argent, qui s’est renforcée en avril 2024, est resté solide depuis (illustration 4). A l’image de l’or, il semble que malgré l’absence d’achat de lingots, la demande sur le marché à terme demeure forte.

Illustration 4: Position nette spéculative sur les contrats à terme sur l’argent

Source: Bloomberg, WisdomTree, de janvier 2022 à juillet 2024. Les performances historiques ne garantissent pas les performances futures, et tout investissement est susceptible de perdre de la valeur

Perspectives relatives à l’argent

Nous pensons que l’argent surpassera l’or, pour progresser de 15,8% au cours de l’année à venir[2], contre 11,1% pour l’or. Nos modèles indiquent que pour chaque augmentation de 1% des prix de l’or, l’argent a historiquement augmenté de 1,4%. Tout comme l’or, l’argent pourrait céder une partie de ses gains avant de reprendre sa hausse, les deux métaux étant en attente des baisses de taux de la Réserve fédérale. Les incertitudes autour du soutien politique de la Chine pourraient également constituer un obstacle pour l’argent.

Illustration 5: Prévision du prix de l’argent de WisdomTree

Source: WisdomTree (prévisions), Bloomberg (données historiques), données disponibles à la clôture du 30 juin 2024. Les prévisions ne constituent pas un indicateur des performances futures, et tout investissement s’accompagne de risques et d’incertitudes.

Notre approche

La forte corrélation entre l’or et l’argent constitue le principal moteur des prix de l’argent dans le cadre de notre approche. Néanmoins, pour tenir compte des près de 20% restants, que les comportements de prix de l’or n’expliquent pas, nous utilisons les variables suivantes:

- Croissance de l’activité manufacturière: plus de 50% de l’utilisation de l’argent concerne des applications industrielles (contrairement à l’or, dont moins de 10% de l’utilisation concerne ce secteur). Nous utilisons l’indice des directeurs d’achat (Purchasing Managers Index, PMI) du secteur manufacturier mondial en tant que révélateur de la demande industrielle.

- Croissance des dépenses d’investissement (capex) dans le secteur minier: plus les mines investissent, plus l’offre potentielle sera élevée à l’avenir. Nous appliquons donc un décalage de 18 mois sur cette variable. La majeure partie de l’argent étant un sous-produit de l’exploitation minière d’autres métaux, nous observons les dépenses d’investissement minières des 100 plus grandes mines (pas seulement celles des mines d’argent spécifiques).

- Croissance du stock d’argent : la croissance des stocks d’argent indique une plus grande disponibilité du métal, et exerce par conséquent un impact négatif sur les prix. Nous nous basons sur le stock de contrats à terme en bourse en tant qu’indicateur.

Perspectives relatives à l’or

En nous appuyant sur le consensus du marché concernant les variables économiques clés telles que l’inflation, le dollar américain et les rendements des bons du Trésor, nous pensons que l’or pourrait atteindre un nouveau sommet de 2’585 dollars l’once d’ici le T2 2025. D’après ce consensus, il faut s’attendre à ce que l’inflation continue de diminuer (tout en demeurant supérieure aux objectifs des banques centrales), à ce que le dollar américain se déprécie et à ce que les rendements obligataires diminuent. Le consensus repose sur des baisses de taux de la Réserve fédérale débutant en septembre 2024 et s’achevant au T2 2025, avec une baisse de 100 points de base par rapport au T2 2024.

Demande industrielle

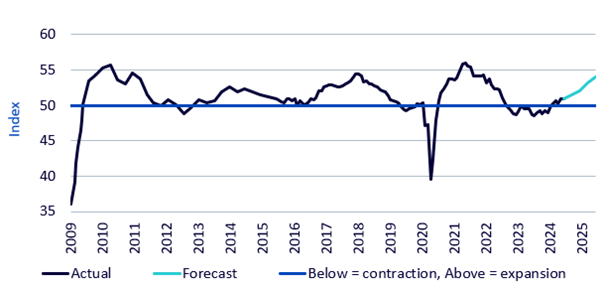

L’indice PMI du secteur manufacturier mondial s’est rétabli ces derniers mois, en franchissant pendant deux mois consécutifs le niveau 50, marqueur crucial qui sépare la contraction de l’expansion depuis le début de l’année 2024 (illustration 6). Nous pensons qu’il poursuivra sur cet élan, soutenu par les baisses de taux d’intérêt au sein des pays développés. Les indices PMI du secteur manufacturier chinois ont été un sujet de préoccupation ces derniers temps après leur chute en dessous de 50 au cours des deux derniers mois. Nous pensons néanmoins que les faibles performances renforceront l’argument en faveur d’un soutien politique à l’avenir.

Illustration 6: Indice des directeurs d’achat du secteur manufacturier mondial

Source: WisdomTree, Bloomberg, S&P Global, historique : de mai 2009 à juin 2024. Prévisions : de juillet 2024 à juin 2025. Les prévisions ne constituent pas un indicateur des performances futures, et tout investissement s’accompagne de risques et d’incertitudes.

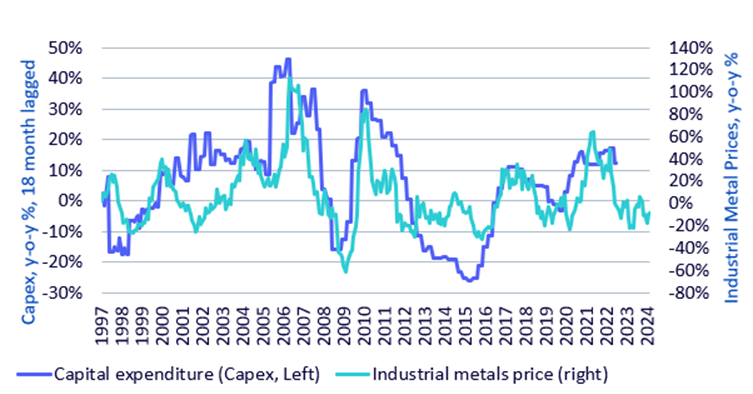

Dépenses d’investissement dans le secteur minier

Les dépenses d’investissement dans le secteur minier ont augmenté ces dernières années (illustration 7). Selon notre cadre de modélisation, qui applique un décalage de 18 mois à cette tendance, ceci demeure un obstacle pour l’argent, bien que son influence diminue progressivement. Nous sommes conscients que l’approvisionnement minier a diminué en 2023, et qu’il pourrait encore baisser cette année selon Metals Focus, ce qui ouvre la voie à une possible hausse des prix.

Historiquement, les dépenses d’investissement minières sont corrélées aux prix des métaux industriels (avec un décalage). Les diminutions des prix des métaux industriels en 2023 pourraient entraîner une baisse de l’activité d’investissement. A terme, il est probable que nous constations un resserrement plus prononcé de l’offre d’argent, bien que cela se situe largement en dehors de notre horizon prévisionnel.

Illustration 7: Dépenses d’investissement du secteur minier et prix des métaux industriels

Source: WisdomTree, Bloomberg, de février 1996 à juin 2024. Les performances historiques ne garantissent pas les performances futures, et tout investissement est susceptible de perdre de la valeur

Stock d’argent

Dans notre modèle, nous nous appuyons sur le stock de contrats à terme en bourse en tant que révélateur du stock total d’argent. Il ne s’agit pas d’une mesure parfaite, puisque les stocks non visibles ailleurs sont susceptibles d’augmenter ou de diminuer. Nous nous attendons à ce que les stocks sur les marchés à terme connaissent peu de variations au cours de l’horizon prévisionnel. Les niveaux de stock ont augmenté au cours du dernier semestre, inversant la tendance observée entre 2021 et 2023.

Illustration 8: Stock de contrats à terme sur l’argent

Source: Bloomberg, WisdomTree, de janvier 1996 à juillet 2024. Les performances historiques ne garantissent pas les performances futures, et tout investissement est susceptible de perdre de la valeur

Conclusion

L’argent a surperformé l’or au cours du dernier semestre, et nous prévoyons qu’il continuera sur cette lancée l’année prochaine. Les deux métaux reculeront toutefois dans l’attente des baisses de taux de la Réserve fédérale.

1 Prix au comptant Bloomberg, du 31 décembre 2023 au 30 juin 2024.

2 De juin 2024 à juin 2025.