A court terme, la transition énergétique pourrait entraîner des poussées inflationnistes sous l’effet du renchérissement du carbone et des matières premières. Ces pressions sur les prix seront temporaires.

- La non-coordination des politiques de réduction des émissions de gaz à effet de serre augure d’une trajectoire désordonnée vers le Net Zéro 2050. L’inflation sera probablement plus élevée à court terme et les perspectives de croissance plus incertaines à moyen-long terme.

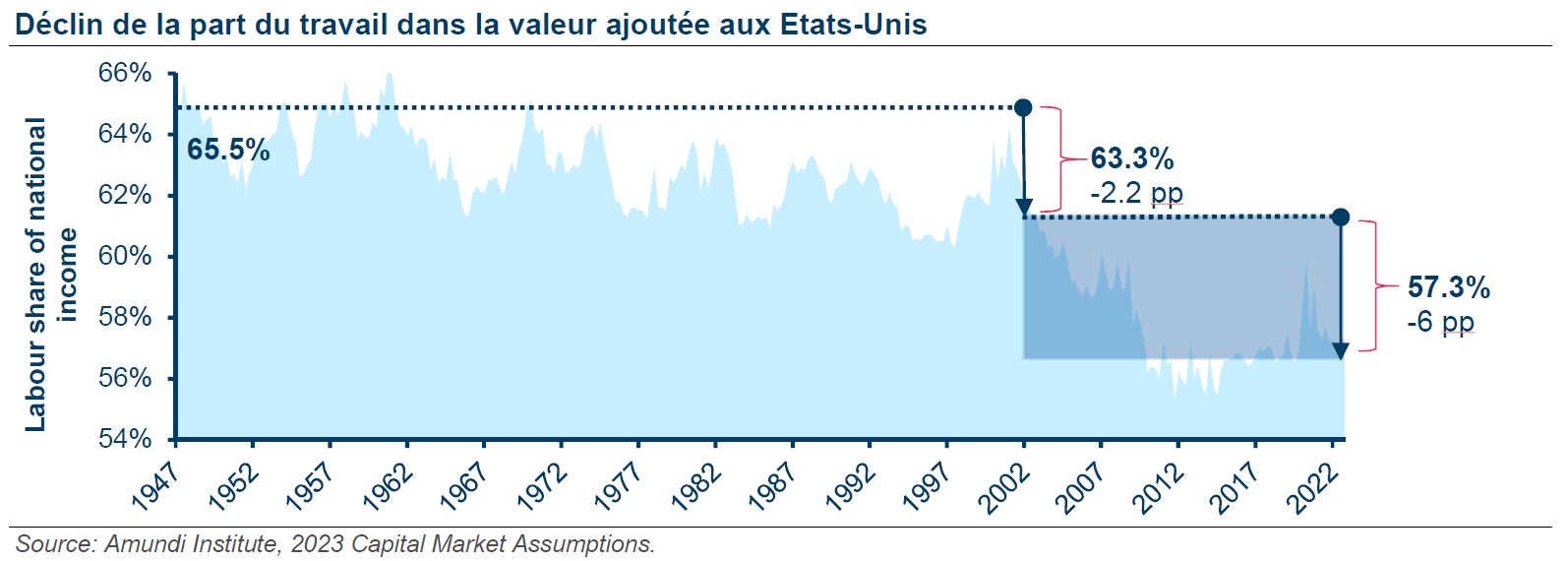

- Maîtriser le coût social de la transition sera probablement essentiel. Une transition plus juste est possible en rééquilibrant le partage de la valeur ajoutée via une augmentation des salaires.

- Les obligations sont de retour en tant que diversificateur potentiel de risque. Les portefeuilles 60-40 classiques peineront à fournir les mêmes rendements qu’auparavant. Les actions des émergents et les actifs réels pourraient cependant aider à y remédier.

Le consensus progresse à travers le monde quant à la nécessité de lutter contre le changement climatique. L’absence de réactions coordonnées des gouvernements face à la flambée des prix de l’énergie l’an passé signale toutefois qu’une trajectoire ordonnée et réussie vers une économie plus verte est loin d’être garantie. Aussi, le risque d’une transition «désordonnée», du fait de politiques désunies, pèse davantage dans le scénario central de l’édition 2023 des «Capital Market Assumptions: A rocky net zero pathway». Limiter la hausse des températures à l’horizon 2050 est la finalité commune, mais divers thèmes perturbateurs affecteront profondément l’économie réelle comme les marchés financiers.

A court terme, la transition énergétique pourrait entraîner des poussées inflationnistes sous l’effet du renchérissement du carbone et des matières premières. Ces pressions sur les prix seront temporaires, selon nous. En revanche, les effets de l’abandon progressif des énergies fossiles, d’évolutions technologiques et d’une productivité initialement réduite pourraient s’avérer plus durables. Ces facteurs devraient peser sur la demande intérieure et pourraient réduire la croissance à moyen-long terme.

Les banques centrales ne réduiront probablement leurs bilans qu’avec prudence et utiliseront activement les taux d’intérêt à court terme face aux pressions inflationnistes. La politique monétaire visera à éviter des niveaux d’endettement explosifs tout en contenant les taux à long terme, aussi les bilans des banques centrales se maintiendront-ils à des niveaux bien plus élevés qu’avant la pandémie de Covid. Les secteurs les plus étroitement liés à la transition verte seront sans doute les principaux bénéficiaires d’une sorte d’assouplissement quantitatif «vert».

Le fléchage des recettes issues des taxes carbone vers des programmes de soutien aux ménages et aux entreprises face au changement climatique peut également compenser partiellement l’impact négatif de la transition sur la croissance. De telles mesures contribueraient à soutenir la productivité tout en atténuant les coûts sociaux et les réactions de rejet par les couches les plus vulnérables de la population. Cette gestion du coût social sera essentielle à la transition car les effets du changement climatique ne sont pas ressentis de façon uniforme à travers la société.

Il est possible de promouvoir un modèle de croissance plus inclusif en rééquilibrant, à l’échelle nationale, le partage de la valeur ajoutée en faveur du travail sans que cela n’affecte l’économie de manière significative. Certes, des salaires plus élevés comprimeront les marges bénéficiaires des entreprises mais l’augmentation du revenu disponible soutiendra la consommation, ce qui bénéficiera en retour aux chiffres d’affaires. Nous estimons qu’une augmentation de 7% de la part du travail dans la valeur ajoutée globale, via une hausse des salaires, peut s’accompagner d’une diminution de moins de 10% des bénéfices cumulés au cours des 20 prochaines années dans la plupart des pays développés.

Les nouvelles législations visant à décarboner l’approvisionnement en énergie affecteront davantage les économies émergentes et frontières, tandis que les économies plus développées et moins intensives en carbone seront en mesure de diversifier la composition de leurs exportations. Les plans d’investissement devraient en conséquence accompagner l’élimination progressive des combustibles fossiles dans les pays et secteurs où leur empreinte est la plus forte.

Les investisseurs doivent par conséquent selon nous prendre en compte les implications d’une évolution vers un monde Net Zéro sous l’effet de la modification des politiques, des technologies et des préférences des consommateurs. Le changement climatique présente tout à la fois des risques et des opportunités pour les investisseurs, et les thèmes liés à la transition énergétique resteront sur le devant de la scène dans un avenir prévisible.

La transition devenant plus urgente mais moins coordonnée, nous prévoyons que les rendements des actions seront inférieurs, au cours des dix prochaines années, à ceux de la décennie passée. Néanmoins, les marchés émergents, en particulier les marchés d’actions de la Chine et de l’Inde, pourraient offrir des opportunités intéressantes, les Etats-Unis restant privilégiés au sein des marchés développés. Sur le plan sectoriel, nous pensons que les gagnants seront les leaders de la transition verte, de même que les technologies de l’information, et le style d’investissement «value» semble prometteur.

Après leur «décennie perdue», les obligations renouent avec leur tendance de long terme. Elles retrouvent leur rôle de diversificateur potentiel de risque dans les portefeuilles, même si nous anticipons davantage de volatilité en raison de l’incertitude accrue et des perspectives économiques plus faibles. Le crédit de «qualité investissement» (IG) devrait bénéficier des valorisations plus élevées des obligations d’Etat. Les obligations des marchés émergents pourraient offrir de meilleurs rendements mais également présenter des taux de défaut potentiellement plus élevés.

Les actifs réels et alternatifs, de même que les matières premières, joueront également de notre point de vue un rôle essentiel dans la construction de portefeuilles résistant à l’inflation. Le capital-investissement, notamment aux Etats-Unis, arrive en tête de notre classement des rendements anticipés bien que, ajusté du risque, nous privilégions la dette privée mondiale. Les hedge funds peuvent également s’avérer attrayants car ils présentent le risque le plus faible parmi les actifs réels et alternatifs, ainsi que des rendements attrayants. L’immobilier et les infrastructures sont vulnérables à l’impact des évènements climatiques mais intéressants en termes de diversification, un facteur qui devrait être essentiel pour atteindre des rendements plus élevés dans un environnement plus risqué.