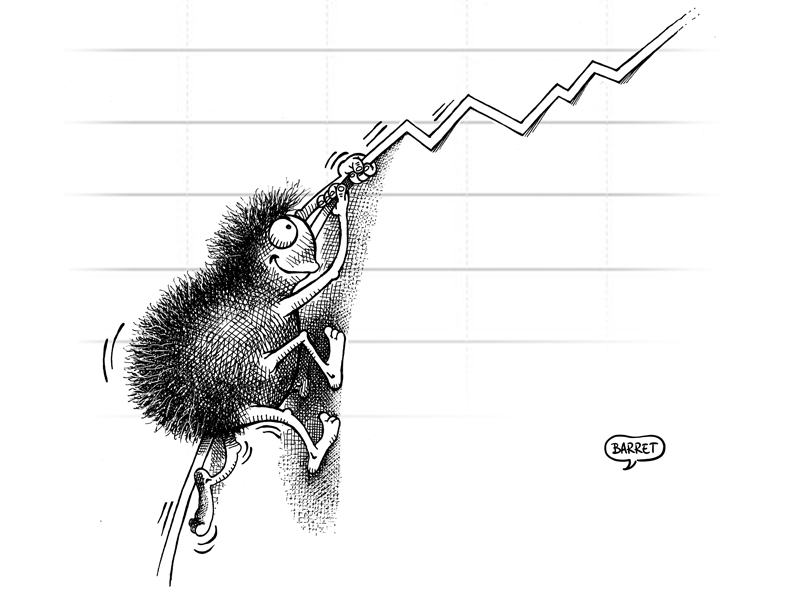

Les taux d’intérêt à long terme se tendent, est-ce vraiment une mauvaise nouvelle?

Milton Friedman est-il de retour, et avec lui l’inflation, phénomène partout et toujours monétaire? La remontée des taux d’intérêt à long terme le laisse entrevoir. Les investisseurs plus nerveux poussent les feux, que les dernières nouvelles économiques en provenance des Etats-Unis (créations d’emplois et adoption par le Sénat du mega-budget Biden) devraient encore attiser. Pourtant, beaucoup en doutent. Cette fois-ci serait-elle différente?

La dernière prévision de croissance du PIB américain de la Réserve Fédérale d’Atlanta (GDPnow) s’établit à 8,3% au premier trimestre. Même en repli par rapport à sa précédente estimation de 10%, elle signale une nette accélération de l’activité, qui devrait se poursuivre dans les mois suivants grâce à la nouvelle injection de fonds publics dans l’économie, et les chèques qui vont être distribués aux ménages. La Réserve Fédérale de son côté, loin de changer de ton, vient de dévoiler une série d’indicateurs de suivi du marché de l’emploi, centrés sur la prise en compte non pas du taux d’activité moyen de la population, mais bien de celui des catégories les plus fragiles – minorités, chômeurs de longue durée. Une nouvelle fois, elle signale son attachement à un redémarrage généralisé de l’activité qui embrasse toute la population active. Poursuivant ainsi le travail entamé par Janet Yellen, aujourd’hui secrétaire d’Etat au Trésor, la Fed semble bien loin de changer de cap. Dans ces conditions, la courbe des rendements obligataires devrait continuer de se repentifier.

ou bien s’enracinera-t-elle plus durablement dans l’économie?

Faut-il s’en inquiéter? Pas forcément. Contrairement à 2013, ces hausses signalent bien le rebond de l’activité économique qui devrait au moins provisoirement surpasser son potentiel. A court terme, la hausse du taux dit «sans risque» affecte les prix des autres actifs. Il pourrait s’agir dans ce cas d’une saine normalisation. La tendance de long terme ne semble guère remise en cause: la hausse des prix obligataire est allée de pair avec celle des marchés ces dernières années. Les hiérarchies habituelles semblent également respectées: l’écart se creuse entre les dettes européennes et américaines quand ces dernières se tendent, tandis que le léger repli de l’euro est plutôt de nature à rassurer le continent encore à la traîne en ce début d’année.

Ainsi, tout plaiderait en faveur d’une reprise dynamique, qui certes s’accompagnerait de tensions sur les prix, celles-ci restant limitées et temporaires1 et laissant ainsi toute latitude aux banques centrales pour poursuivre leurs politiques.

A l’appui de ce scenario, les experts notent que l’accélération de la masse monétaire s’est accompagnée d’une nouvelle baisse de la circulation de la monnaie. En cause, une forte accumulation d’épargne en grande partie forcée par les circonstances, mais qui pourrait bien se figer plus longuement dans les «bas de laine». Certains y voient les effets combinés d’une contrainte prudentielle excessive qui pèse sur le système financier, tandis que les politiques de quantitative easing des banques centrales n’auraient fait qu’aggraver la stérilisation de la monnaie devant la croissance des dettes publiques. S’y ajouteraient l’effet de l’internationalisation des marchés de capitaux, la persistance du «privilège exorbitant» du dollar, et dans une moindre mesure de l’euro, des devises qui attirent à elles l’épargne globale, épongeant ainsi la dette croissante de ces zones économiques.

La hausse actuelle ne serait donc que le signal d’un «retour à la raison» des marchés et des valorisations, le corollaire de la reprise économique générale, et donc de la sortie de la pandémie, voire même l’amorce d’une nouvelle phase de croissance, stimulée par l’investissement public et la nouvelle donne commerciale globale.

Cependant, le doute est permis. La reprise actuelle de l’inflation n’est-elle que temporaire, ou bien s’enracinera-t-elle plus durablement dans l’économie? Des tours de vis fiscaux, même reportés, s’annoncent déjà. Certains pays émergents, telle la Zambie, ont fait défaut ou sont au bord de la rupture.

Les ombres de Milton Friedman, comme celle d’Irving Fischer planent encore sur nos systèmes.