Notre exigence de limitation des pertes en période de difficultés répond à une double motivation.

«Le principal problème de l’investisseur, et même son pire ennemi, n’est autre que lui-même.»

(Benjamin Graham)

Intemporelle, cette citation de Benjamin Graham, le père de l’investissement «value», n’a en rien perdu de sa pertinence plusieurs décennies après sa disparition. Les scientifiques américano-israéliens Daniel Kahneman et Amos Tversky ont apporté une grande contribution à la recherche sur les processus psychologiques à l’origine de ce phénomène. Tous deux ont marqué de leur empreinte la finance comportementale (behavorial finance). Le premier en résume ainsi les résultats:

«L’intuition brouille la pensée claire.»

(Daniel Kahneman)

La finance comportementale et les travaux des deux chercheurs sur les biais (biases) dans la prise de décision font aujourd’hui partie intégrante de la formation des gérants de portefeuille et également du jargon des investisseurs. Alors que les Bourses fluctuent quotidiennement, les gérants de portefeuille, qui sont responsables des actifs qui leur ont été confiés par les investisseurs, sont confrontés presque chaque jour à ces biais.

Mais que signifient exactement ces biais et de quels biais sont victimes les investisseurs?

De manière générale, on parle de biais lorsqu’une décision est prise sur la base d’un préjugé ou d’une préférence. Au sens figuré, toutes nos décisions passent par des filtres qui nous sont propres. Ceux-ci peuvent être influencés par l’expérience, la capacité de jugement, les normes sociales, les hypothèses, les connaissances théoriques, etc. Une distinction est généralement établie entre les biais cognitifs et les biais émotionnels.

Les biais cognitifs dans la prise de décision reposent sur des concepts établis. Le fait que ceux-ci soient exacts ou non n’a aucune importance en la matière. Les inexactitudes qui en découlent proviennent d’erreurs statistiques ou apparaissent durant le traitement ou le stockage de l’information.

A ces biais cognitifs s’opposent les biais émotionnels qui se manifestent spontanément et reposent sur l’intuition au moment de la prise de décision.

Les erreurs cognitives peuvent se corriger plus facilement que les biais émotionnels. En effet, il est difficile de se défaire de ses biais émotionnels dans la mesure où ceux-ci reposent sur l’intuition.

Deux des biais cognitifs les plus connus sont le biais de confirmation et le biais rétrospectif.

Le premier désigne la tendance à privilégier ou interpréter les informations qui confirment notre propre opinion. Indépendamment des origines de ce comportement, qui peuvent être aussi diverses que la préservation des ressources ou le renforcement de la confiance en soi, le biais de confirmation donne lieu à une assimilation d’information extrêmement partiale allant jusqu’à la négation des arguments contraires et donc jusqu’à l’amplification et à la confirmation inconscientes de notre propre opinion. Au final, cette erreur entraîne de mauvaises décisions, dans la mesure où tous les arguments disponibles n’ont pas été pris en compte. Le biais rétrospectif consiste à surestimer sa capacité à prévoir des événements futurs en se basant sur la connaissance a posteriori d’événements passés. Cette erreur de jugement peut à son tour entraîner de mauvaises décisions ou, dans le contexte de l’investissement, la prise de risques inconsidérés car les liens de causalité des circonstances et des origines de l’événement à prévoir n’ont pas été suffisamment pris en compte.

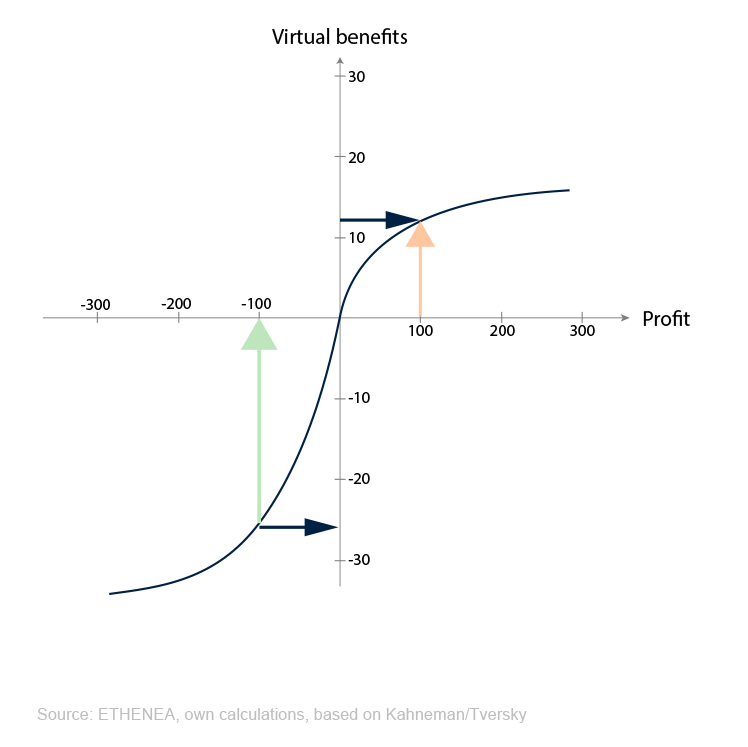

Autre biais émotionnel, l’excès de confiance a un effet semblable, mais une origine différente. Même si cette erreur de jugement ne se manifeste pas sous sa forme extrême (hybris), le décideur, confiant dans ses succès passés ou ses connaissances pointues, a tendance à surestimer ses capacités de prévision. Le dernier biais présenté ici se range également dans le camp émotionnel. S’agissant d’un schéma de comportement typique des investisseurs, il exerce une influence déterminante sur les décisions d’investissement. Il s’agit du biais de l’aversion à la perte qui incite l’investisseur à prendre des décisions qui s’avèrent irrationnelles a posteriori et qui ne répondent donc pas à l’utilité économique espérée. Dans le cadre de leur théorie des perspectives, les scientifiques Kahneman et Tversky mentionnés en introduction ont démontré à l’aide d’une fonction de valeur virtuelle que, grosso modo, les pertes ont un poids plus important que les gains à amplitude équivalente. En conséquence, les investisseurs ont tendance à être réticents au risque en matière de gains, autrement dit, à réaliser leurs bénéfices de manière anticipée, et à prendre davantage de risques en matière de pertes, autrement dit, à laisser durer celles-ci trop longtemps. Comme l’indique le graphique ci-dessous, l’utilité individuelle d’une réduction de perte de 100 euros est plus élevée que l’augmentation d’un bénéfice de 100 euros. Bien que la situation soit identique du point de vue économique, la mise en perspective des gains et des pertes donne lieu au comportement décrit ci-dessus car le gain d’utilité d’une réduction de perte sera ressenti comme plus élevé.

Bien évidemment, la liste des biais influençant les investisseurs n’est pas exhaustive, mais les quatre biais décrits ici suffisent à illustrer l’importance d’identifier et de comprendre ces erreurs de jugement afin de créer de meilleurs processus d’investissement.Sans entrer dans le détail de notre processus, nous vous présentons ci-dessous les mesures que nous avons prises dans l’optique de contrer, ou du moins, atténuer les différents biais.

- Dès le stade du processus de recherche, nous nous astreignons à utiliser différentes sources et à chercher volontairement des opinions contraires que nous confrontons également dans notre documentation.

- Aussi banal que cela puisse paraître, la composition hétérogène d’une équipe permet de casser les modes de comportement et de pensée établis et d’aborder les problèmes sous différents angles.

- La définition de règles claires (et bien évidemment leur respect) concernant la taille des positions, le budget de risque, les exigences de diversification, les objectifs de désinvestissement (seuil de réalisation des pertes et des gains) fait partie intégrante de chaque décision d’investissement. Le décideur initial n’est pas en charge de la mesure et du contrôle de ces prescriptions et il existe un processus d’escalade approprié en cas de pertes.

- Afin de limiter au maximum les décisions subjectives et, le cas échéant, biaisées, nous ne nous appuyons pas seulement sur des outils «objectifs» pour calculer les valorisations absolues et relatives ainsi que les paramètres techniques, mais tenons également compte du rapport risque-rendement pour chaque décision d’investissement.

- Une documentation appropriée jette ensuite les bases des discussions internes et des décisions, tout en limitant les risques de biais individuels. Bien évidemment, elle permet aussi de faciliter la compréhension et les analyses d’écarts ultérieures.

- Nous limitons au maximum la dimension émotionnelle des investissements de deux façons: la rotation des responsabilités au niveau de l’analyse d’une part, et la prise de décision commune avec le gérant de portefeuille principal d’autre part. La remise en question et la justification des motifs d’un investissement permettent de réduire les biais individuels.

Alors que toutes ces mesures contribuent à améliorer notre processus d’investissement en minimisant les différents biais, notre philosophie de gestion joue un rôle tout aussi important. Notre exigence de limitation des pertes en période de difficultés répond à une double motivation. Bien évidemment, du point de vue purement mathématique, de petites pertes sont généralement suivis de petits gains, et tous ceux qui ont été confrontés à l’effet multiplicateur des rendements connaissent cette asymétrie. Mais ce qui est bien plus déterminant, c’est que cette exigence nous contraint à nous défaire en temps utile de positions en perte, créant un automatisme qui permet de contourner l’aversion à la perte décrite plus haut.

Je ne peux que recommander vivement l’ouvrage de Daniel Kahneman Thinking, Fast and Slow qui aborde le sujet de manière ludique et accessible.