Le paysage économique intérieur de la Chine a considérablement changé depuis la première guerre commerciale entre les Etats-Unis et la Chine en 2018. L'ancien président Donald Trump a proposé des tarifs de 60% sur le pays en cas de victoire. L'économie chinoise ralentit en raison d'une combinaison de protectionnisme commercial mondial croissant, de pressions économiques internes et de tendances déflationnistes persistantes. Malgré les récentes mesures de relance de la Banque populaire de Chine (PBoC), nous pensons que la Chine est beaucoup plus vulnérable aux tarifs élevés qu'elle ne l'était il y a six ans. Ici, nous examinerons certains des facteurs clés qui façonnent son économie et l'impact potentiel de tarifs additionnels.

Tensions commerciales et risques pour le secteur des exportations

Tout d'abord, examinons le contexte historique de la guerre commerciale de 2018. De début 2018 à 2020, l'administration Trump a fortement augmenté les tarifs américains sur les produits chinois, passant de 3% à 21% (Source: https://www.piie.com/research/piie-charts/2019/us-china-trade-war-tariffs-date-chart). A l'époque, une consommation intérieure forte, un marché immobilier robuste, des finances locales saines et une absence de pressions déflationnistes persistantes ont permis à la Chine de faire face aux premières tensions commerciales avec des répercussions économiques moins sévères que beaucoup ne l'avaient anticipé.

La crise prolongée du marché immobilier chinois est peut-être le plus grand changement dans l'économie depuis 2018.

Aujourd'hui, le paysage économique en Chine est nettement différent. Le secteur des exportations est désormais le seul point lumineux de l'économie chinoise, et même celui-ci est en danger. Les récentes hausses de tarifs des États-Unis et de l'UE et la menace de nouvelles augmentations assombrissent l'avenir. De nombreuses entreprises ont commencé à déplacer leur production hors de Chine pour éviter les tarifs, et certaines entreprises chinoises ont investi à l'étranger pour sécuriser leurs chaînes d'approvisionnement et diversifier leur production. Même si la menace tarifaire s'atténue, certains dommages économiques semblent inévitables, selon nous.

La crise du marché immobilier

La crise prolongée du marché immobilier chinois, qui a commencé avec le défaut de paiement du promoteur immobilier Evergrande en juillet 2021, est peut-être le plus grand changement dans l'économie depuis 2018. Cette crise représente la première période prolongée de baisse significative des prix depuis que la Chine a établi son marché immobilier privé à la fin des années 1990. Avec des flux de trésorerie et des bénéfices fortement réduits pour les promoteurs immobiliers, les entreprises réduisent agressivement la construction pour réduire les coûts. Les nouveaux démarrages de construction de logements ne représentent qu'un tiers de ceux de 2019 (Source: National Bureau of Statistics). Etant donné que l'immobilier représente environ 60% des actifs des ménages urbains, le déclin du marché immobilier en Chine a conduit à une érosion significative de la richesse des ménages, avec des répercussions importantes sur la confiance et les dépenses des consommateurs.

Défis de la consommation et du marché du travail

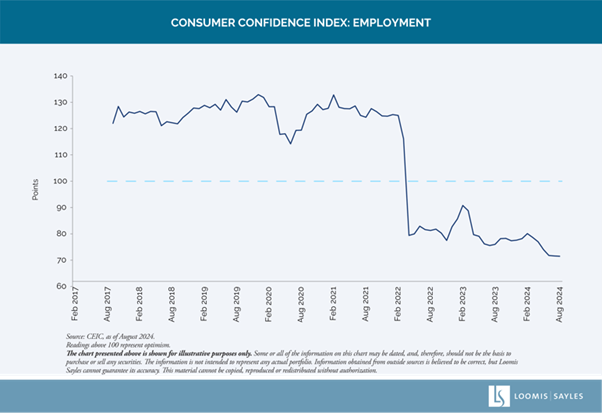

La faiblesse du marché immobilier s'est propagée dans l'économie chinoise, contribuant aux défis dans la consommation et le marché du travail. Contrairement à 2018, lorsque la confiance des consommateurs était élevée, la Chine fait maintenant face à des conditions de marché du travail faibles et à une lente croissance des revenus des ménages. L'enquête trimestrielle de la PBoC auprès des déposants urbains montre que les attentes en matière d'emploi ont atteint des niveaux historiquement bas (Source: PBoC, Quarterly Survey of Urban Depositors, August 2024). La croissance des ventes au détail, qui reste en dessous de 4% depuis sept mois consécutifs, reflète le manque de confiance des consommateurs (Source: National Bureau of Statistics). La stimulation directe de la consommation des ménages par des politiques reste limitée, et des obstacles idéologiques semblent empêcher des transferts massifs financés par la dette vers les ménages.

Finances des gouvernements locaux et confiance des entreprises

Les finances des gouvernements locaux, qui étaient relativement saines en 2018, sont maintenant sous pression sévère. Les recettes en baisse provenant des ventes de terrains, qui ont plongé de 56% par rapport à leur pic (Source: National Bureau of Statistics), ont conduit à des efforts agressifs de recouvrement d'arriérés d'impôts. Ces mesures, ainsi qu'une augmentation des recettes non fiscales telles que les amendes et les confiscations, sapent la confiance des entreprises à un moment où l'économie peut difficilement se le permettre.

Pressions déflationnistes

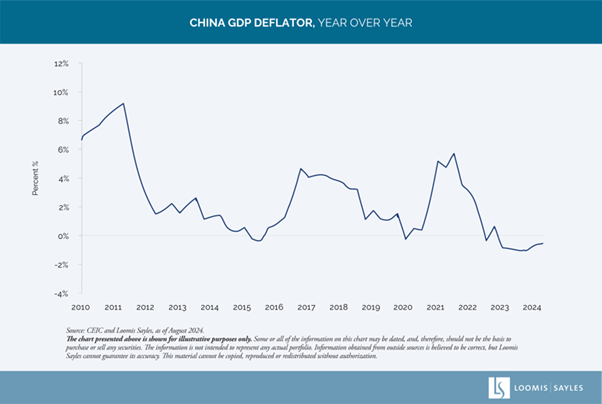

Peut-être le plus préoccupant est l'émergence de pressions déflationnistes persistantes, qui n'étaient pas présentes en 2018. La Chine a connu six trimestres consécutifs de déflation négative du PIB (Source: National Bureau of Statistics). Nous pensons que les prix à la production nationaux pourraient potentiellement rester en contraction jusqu'en 2025 et que l'inflation de base de l'IPC pourrait rester inférieure à 1%. Cet environnement déflationniste rend plus difficile pour les entreprises et les consommateurs de rembourser les dettes existantes et réduit l'efficacité des outils de politique monétaire traditionnels.

Assouplissement de la politique: un développement bienvenu

En septembre, la Chine a déployé un ensemble complet de mesures de politique monétaire pour faire face à ces défis économiques. Selon nous, l'élément le plus significatif de ce programme est la révision des taux hypothécaires existants, ce qui pourrait permettre aux ménages d'économiser environ 150 milliards de RMB en coûts d'intérêts annuels. Compte tenu des faibles niveaux de confiance parmi les ménages et les entreprises chinois, la durabilité de ce soutien dépendra de la capacité des décideurs politiques à inverser la tendance de la croissance nominale en décélération. Cependant, le programme manque d'une politique budgétaire importante, ce qui, à notre avis, est essentiel pour un impact durable sur le sentiment et la croissance.

Les tarifs ajouteraient une pression significative à l'économie

Bien que nous voyions cet assouplissement de politique récent comme un point positif pour les perspectives de croissance de la Chine, nous pensons que l'impact potentiel de nouveaux tarifs dans le contexte économique actuel pourrait être sévère. Nous estimons qu'un tarif de 60% pourrait réduire la croissance du PIB chinois de 1,5 point de pourcentage au cours des 12 premiers mois. Environ la moitié de cet impact proviendrait probablement de la baisse des exportations, le reste des effets indirects sur la consommation intérieure et les investissements. A notre avis, l'impact continu d'un emploi plus faible et d'une baisse des dépenses en capital exercerait davantage de pression sur l'économie domestique. Un tel choc pourrait probablement intensifier les pressions déflationnistes, affaiblir davantage le marché du travail déjà fragile et potentiellement accélérer la relocalisation de la production hors de Chine.