La politique monétaire accommodante de la BoJ pourrait changer lorsque le mandat du gouverneur actuel prendra fin en mars 2023.

- L’économie japonaise devrait croître en 2023 grâce à la réouverture des frontières du pays et à une amélioration de la demande intérieure

- Avec une inflation record, les salaires constituent une variable économique clé. Les mesures de soutien du gouvernement témoignent d’un consensus politique autour de l’augmentation des salaires

- Nous avons réorienté notre allocation aux actions japonaises vers les valeurs de petite et moyenne capitalisation, qui devraient bénéficier de l'amélioration de la croissance intérieure.

La dynamique économique du Japon devrait prendre un nouvel élan. En octobre, le pays a rouvert ses frontières aux visiteurs étrangers et l’augmentation des salaires pourrait stimuler la demande intérieure. Ces deux facteurs améliorent les perspectives de croissance en 2023, orientant les opportunités d’investissement vers les actions japonaises de petite et moyenne capitalisation.

À l’instar de nombreuses économies avancées, le Japon connaît une inflation record. Les prix à la consommation, hors aliments frais, ont augmenté à un rythme inédit depuis 1982, à l’exclusion des périodes de hausse des taxes à la consommation. Les prix ont augmenté de 3,7% en octobre par rapport à l'année précédente, et l'inflation moyenne sur l'ensemble de l'année 2022 devrait atteindre 2,5%. Comparée à celle des États-Unis ou de la zone euro, l'inflation japonaise reste relativement modérée. Néanmoins, pour une économie aux prises avec une inflation extrêmement basse depuis des décennies, cela représente un revirement économique spectaculaire.

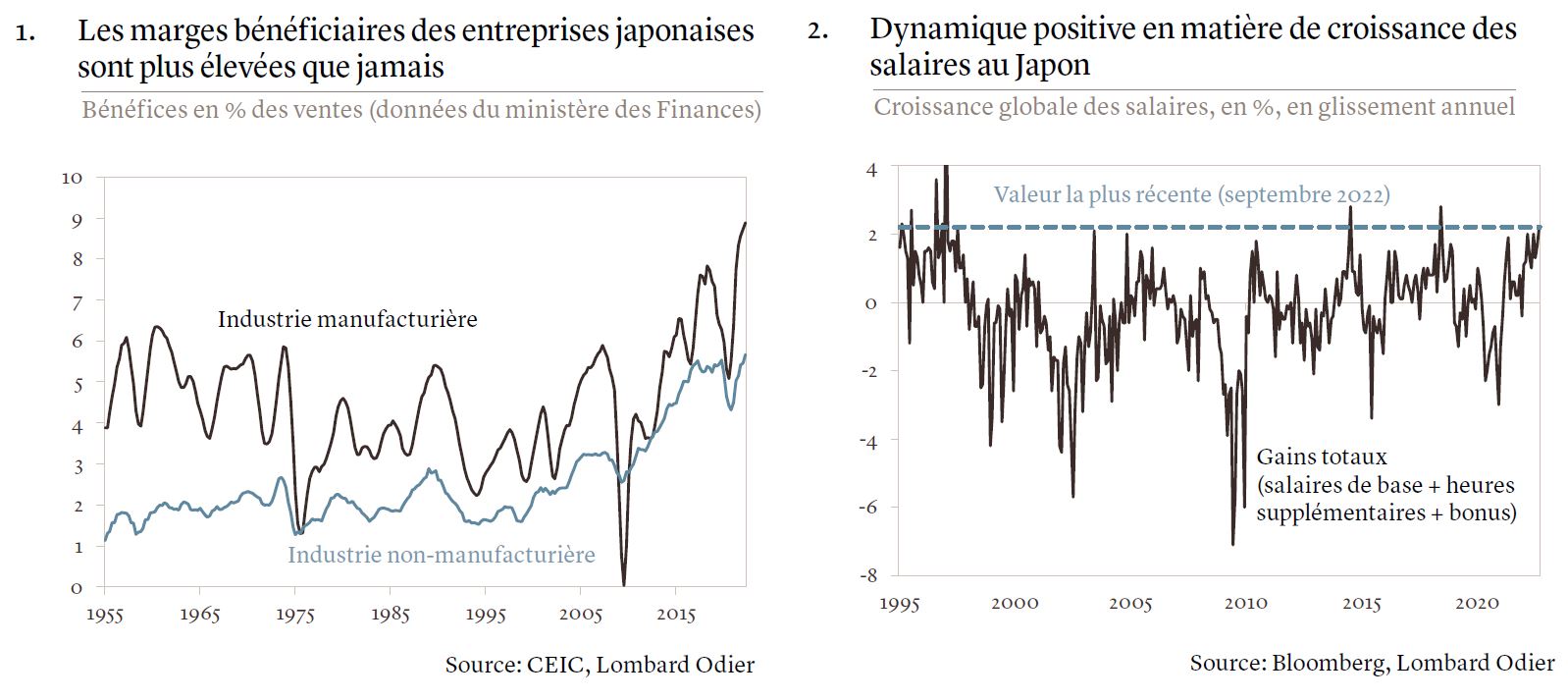

Les entreprises ont largement bénéficié de cette reflation, contribuant à la résilience de la demande intérieure malgré la détérioration des conditions hors du pays. L'amélioration du pouvoir de fixation des prix et la faiblesse du yen ont permis aux marges bénéficiaires des entreprises d'atteindre leur plus haut niveau depuis plusieurs décennies, ce qui se traduira en partie par une demande soutenue de main-d'œuvre et une expansion des capacités (voir graphique 1). Les entreprises non manufacturières bénéficient de la réouverture tardive du Japon au tourisme le mois dernier: les arrivées de visiteurs étrangers ont atteint près d'un demi-million en octobre, contre 22 000 durant le même mois de l'année dernière. La hausse constante des investissements dans les infrastructures vertes et les dépenses militaires du gouvernement contribueront également à l’amélioration du sentiment des entreprises. Cela devrait permettre une croissance du produit intérieur brut (PIB) de 1,6% en 2023.

La position des entreprises étant relativement solide, la clé de la demande intérieure japonaise en 2023 sera la vigueur de la consommation privée, déterminée par les perspectives en matière de revenus réels. Alors qu’en 2022 la hausse limitée des revenus ajoutée à la flambée des prix de l'énergie et des denrées alimentaires ont mis les consommateurs sous pression, une certaine détente est en vue. Les retraités, dont les prestations sont indexées sur l'inflation avec un an de retard, verront leurs prestations augmenter légèrement en 2023.

Conscient du risque politique résultant de l'érosion du pouvoir d'achat des consommateurs, le gouvernement a décidé de soutenir la consommation d'électricité, de gaz et d'essence grâce à un ensemble de mesures relatives au coût de la vie, adoptées le 28 octobre. Dans le cadre de ces efforts visant à contenir l'inflation, le Japon s'efforce également de réduire ses importations d'énergie. Ayant progressivement réduit la part de l'énergie nucléaire suite au tsunami de 2011, le Japon ne couvrait plus que 12% de ses besoins énergétiques à partir de sources nationales en 2019. Il compte aujourd’hui dix réacteurs nucléaires en activité, alors que quinze autres sont soit approuvés, soit en attente d’une autorisation de redémarrage.

La croissance économique du Japon dépendra de sa demande intérieure, qui à son tour dépendra de la croissance des salaires des ménages actifs. Dix ans d’«Abenomics» se sont traduits par une augmentation décevante des salaires, en partie en raison des perspectives modérées de croissance à long terme des entreprises japonaises. L'inflation et le rebond du secteur des services en 2022 se répercutent désormais dans la hausse des salaires totaux (salaires de base plus les heures supplémentaires et les bonus, voir graphique 2).

Le programme du Premier ministre Kishida Fumio, baptisé «nouveau capitalisme», comprend des incitations fiscales plus agressives afin que les entreprises augmentent leurs salaires et forment leurs collaborateurs. La hausse des salaires a ainsi été ajoutée aux conditions d’admissibilité aux marchés publics et les rémunérations du personnel soignant et de garderie ont été augmentées. La hausse du salaire minimum moyen concerne environ un sixième de la main-d'œuvre.

Face à l'émergence d'un consensus politique en faveur d'une hausse des salaires, la principale fédération syndicale du Japon a récemment déclaré qu'elle demanderait une augmentation de 3% du salaire de base lors du cycle annuel de négociations entre syndicats et patronat de février-mars, dénommé «shunto». C'est inédit, car le syndicat ne demande généralement pas plus de 2% d’augmentation. Une telle hausse mettrait la croissance des salaires en conformité avec l'objectif déclaré du gouverneur de la Banque du Japon (BoJ), Kuroda Haruhiko, de contenir l'inflation. Les investisseurs ne doivent pas exclure l’éventualité d'une forte augmentation des salaires en 2023.

Contrairement aux efforts du gouvernement pour limiter l'inflation, la Banque du Japon (BoJ) a maintenu une politique monétaire accommodante. Les taux d'intérêt sont restés inchangés par rapport à leur objectif à court terme de -0,1% depuis janvier 2016, avec un plafond de 0,25% sur les rendements des obligations gouvernementales japonaises (JGB) à dix ans, une politique connue sous le nom de contrôle de la courbe des taux.

Cette situation pourrait changer. L'actuel gouverneur, Kuroda Haruhiko, quittera ses fonctions en mars 2023 après dix ans en poste. Son remplaçant, nommé par le Premier ministre, pourrait se distancer de la politique introduite par M. Kuroda en 2013 pour relancer l'inflation. Il est également possible que M. Kuroda esquisse ce revirement avant de quitter ses fonctions. Pour le moment, le gouverneur insiste sur le fait que l'inflation baissera dès que les prix de l'énergie baisseront, et que la banque centrale pourra se permettre de laisser l'inflation dépasser son objectif de 2% à court terme, tant que la croissance des salaires se situera autour de 3%.

Deux noms sont évoqués pour succéder à M. Kuroda: Amamiya Masayoshi, actuel gouverneur adjoint de la BoJ, et son prédécesseur, Nakaso Hiroshi. Tous deux sont considérés comme des partisans de l’orthodoxie monétaire, M. Nakaso affichant une posture plus dure que M. Amamiya.

En attendant, le gouvernement de M. Kishida prévoit de faire face aux incertitudes géopolitiques en augmentant les dépenses militaires du pays, au moment même où la cote de popularité de son cabinet atteint un plancher record de 37%. Ce recul est lié à sa gestion des liens entre les membres du Parti libéral démocrate (PLD) au pouvoir et l'Église de l'Unification, qui sont apparus suite à l'assassinat de l'ancien Premier ministre Abe Shinzo le 8 juillet. Près de la moitié des membres du PLD seraient liés ou auraient assisté à des événements organisés par ce mouvement. Si la gestion de ces liens par M. Kishida est critiquée au Japon, il reste politiquement éloigné de la faction du PLD la plus étroitement liée à l'église, et il n'existe pour l’heure aucun candidat qui pourrait le défier. La probabilité d'une élection générale anticipée semble donc faible, mais ne peut être exclue. M. Kishida devrait ainsi choisir le prochain gouverneur de la BoJ et se maintenir au pouvoir jusqu'aux prochaines élections générales, prévues avant fin octobre 2025.

Nous conservons un avis neutre sur le yen japonais et tablons sur un taux de change de l'USDJPY de 137-145 durant le premier trimestre 2023. Une fois que la Réserve fédérale américaine aura suspendu ses hausses de taux, que la BoJ aura adopté une posture plus restrictive, que le gouvernement continuera à défendre le yen et que le pays aura réduit ses importations d'énergie, nous prévoyons une baisse de l’USDJPY, qui devrait se négocier à 128 d'ici fin 2023.

Nous avons récemment réorienté notre allocation aux actions japonaises en faveur des valeurs de petite et moyenne capitalisation. Nous pensons que ces dernières bénéficieront davantage que les actions de grande capitalisation d’une exposition plus importante à l'économie nationale, d'une diversité sectorielle plus défensive et du soutien du gouvernement. En outre, les valeurs de petite et moyenne capitalisation affichent des valorisations relatives attractives. La demande intérieure japonaise offrira une meilleure visibilité en 2023, et ces actions devraient en être, logiquement, les bénéficiaires.