La réduction des écarts de production implique un arbitrage entre croissance et inflation. Stratégie de placement de Lombard Odier pour le deuxième trimestre.

Ce cycle d’expansion économique et boursière ne sera pas éternel. Gageons cependant que son retournement sera provoqué par une surchauffe aux Etats-Unis, sur fond de déséquilibres budgétaires et financiers, plutôt que par la recrudescence du protectionnisme commercial.

En l’absence de signes préludant à une récession ou un ralentissement marqué aux Etats-Unis, en Chine ou dans la zone euro, nous confirmons notre scénario tablant sur une poursuite de la croissance dans les principaux blocs économiques. Si toutes les régions se situent actuellement en territoire expansionniste, leurs cycles économiques sont désynchronisés : les premiers signes de surchauffe apparaissent aux Etats-Unis, l’Europe bénéficie toujours d’une conjoncture idéale («Boucle d’or») et l’activité reste porteuse dans la plupart des économies émergentes.

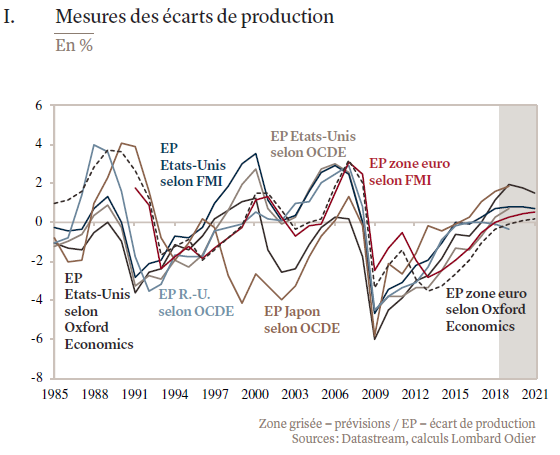

Pour déterminer l’état d’avancement d’un cycle, les économistes recourent souvent à la notion d’«écart de production». Cet indicateur économique mesure la différence entre PIB réalisé et PIB potentiel d’une économie, c’est-à-dire le volume maximal qu’elle peut produire quand elle fonctionne à plein régime, en utilisant toutes ses capacités. Si le PIB potentiel semble être le meilleur niveau de production atteignable, une économie peut, techniquement parlant, fonctionner à un niveau supérieur à son potentiel (on parle alors d’écart de production positif). À cet effet, les ressources doivent être augmentées, entraînant une hausse des salaires et des prix, donc une résurgence de l’inflation. Pour résumer en termes simples, un arbitrage entre croissance et inflation survient lorsqu’une économie s’approche d’une utilisation quasi-totale de ses capacités.

Le graphique I présente les écarts de production de plusieurs économies développées. Les calculs varient sensiblement d’une économie à l’autre, étant donné qu’ils reposent sur des estimations de PIB potentiel susceptibles de s’avérer inexactes ou d’évoluer dans le temps. Reste que la plupart des mesures signalent une réduction des écarts de production dans le monde développé, avec résorption déjà complète aux Etats-Unis et au Japon. Une mise en perspective historique suggère donc que l’inflation tendra à augmenter à l’avenir.

De fait, la situation de quasi-plein emploi aux Etats-Unis se traduit déjà par une hausse des salaires, la raréfaction des ressources contribuant aussi à alimenter l’inflation. Il faudrait toutefois un nouveau resserrement monétaire pour signaler l’imminence d’un ralentissement économique ou d’une récession. Dans la zone euro, une surchauffe de l’économie reste un scénario lointain. Compte tenu de l’important excédent d’offre sur le marché de l’emploi, le cycle devrait encore avoir de beaux jours devant lui. Quant aux économies émergentes, en particulier la Chine, elles sont fermement engagées sur la voie de la reprise qui a suivi l’effondrement des matières premières de 2014-2015. Le cercle vertueux de stabilisation des monnaies et de baisse de l’inflation a permis un assouplissement des conditions monétaires. Ces moteurs cycliques semblent quelque peu s’essouffler, mais sont encore loin de se transformer en freins.

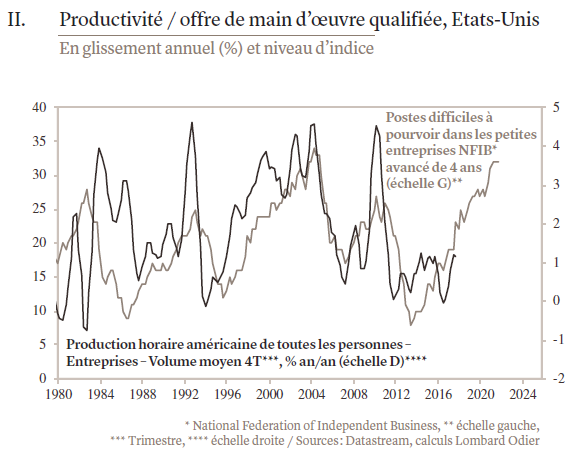

Est-il possible de relever le niveau de croissance potentielle pour donner plus de latitude aux indicateurs des écarts de production, en particulier aux Etats-Unis? Vu la relative rigidité sur le plan démographique, un accroissement de la productivité serait le principal levier pour étendre la capacité économique. Nous attribuons la faible productivité caractérisant cette phase d’expansion économique à une combinaison de facteurs, notamment une méthode de calcul erronée, la faiblesse des investissements et un excédent d’offre sur le marché de l’emploi. Cette stagnation de la productivité a engendré une baisse du niveau de vie réel des ménages. Certains signes indiquent toutefois que les freins à la productivité s’estompent. Après la décennie d’austérité qui a fait suite à la grande crise financière, les entreprises recommencent enfin à investir. Par ailleurs, l’excédent d’offre sur le marché de l’emploi américain a clairement été résorbé (voir graphique II).

Une reprise de la productivité dans les mois à venir pourrait accroître la capacité économique, retardant ainsi la fin du cycle. Il s’agit néanmoins d’un pari audacieux que nous ne sommes pas encore disposés à prendre (en d’autres termes, nous n’avons pas encore intégré cette hypothèse dans nos calculs de croissance potentielle du PIB).

Pour l’heure, les banques centrales et les investisseurs doivent surtout se demander jusqu’à quel niveau les taux d’intérêt américains pourront augmenter avant d’avoir des conséquences négatives – c’est-à-dire avant que les failles structurelles de l’environnement économique et financier mondial soient mises à jour.

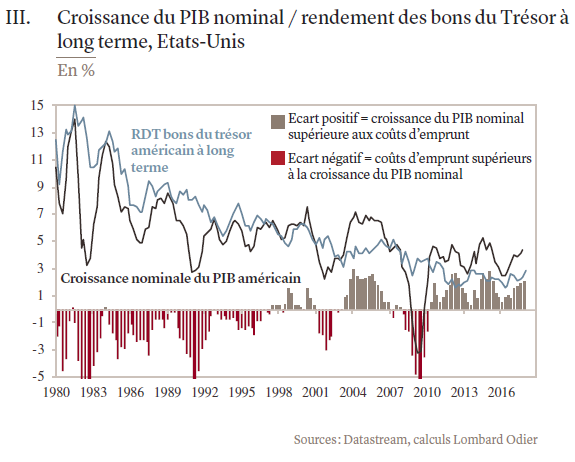

Face à une économie en surrégime, les autorités monétaires relèvent généralement les taux d’intérêt pour se prémunir contre l’inflation, une manœuvre qui a typiquement pour effet d’inverser la courbe des taux, et donc de rendre l’octroi de crédit peu rentable ou risqué pour les banques.

Outre la pente de la courbe des taux ou le niveau des taux réels, un autre moyen de déterminer si une politique monétaire est trop restrictive consiste à comparer la croissance du PIB nominal avec les taux des fonds fédéraux en vigueur, voire les taux du marché à long terme (voir graphique III. Lorsque la croissance nominale chute en-dessous des taux d’intérêt, la capacité à assurer le service de la dette est compromise – un cas de figure qui prévalait avant les récessions de 1990 et de 2000, et la dépression de 2007. Pour l’heure, cependant, la croissance nominale américaine permet encore parfaitement d’assurer le service de la dette aux taux d’intérêt en vigueur. Il en est de même en Chine et dans de nombreux autres pays.