La situation actuelle met en évidence les défis auxquels le monde est confronté dans le cadre de la transition vers une économie moins dépendante des combustibles fossiles.

Les prix de l’énergie continuent à occuper le devant de la scène médiatique, les tensions issues de la pénurie de gaz affectant maintenant aussi les prix du charbon, du pétrole et du carbone. Si les problèmes liés à l’offre et le rebond de la demande post-COVID laissent penser que les flambées de prix pourraient être temporaires, un hiver froid pourrait prolonger les difficultés. Les répercussions sur les marchés du pétrole semblent limitées, et nous pensons que nous éviterons une surchauffe prolongée en 2022. La situation actuelle met toutefois en évidence les défis auxquels le monde est confronté dans le cadre de la transition vers une économie moins dépendante des combustibles fossiles. Il en résulte aussi une inévitable volatilité des prix dont les gouvernements devront tenir compte.

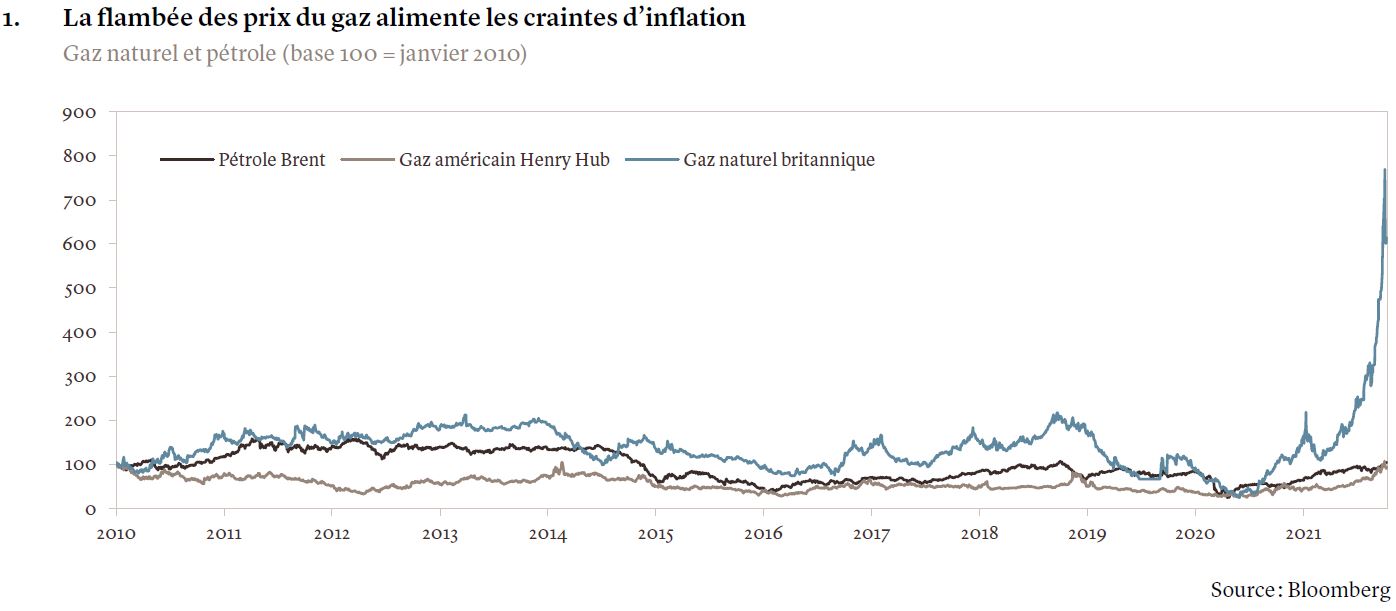

Au cours des derniers mois, les prix de nombreuses matières premières ont été très volatils, et ceux du charbon, du carbone et du gaz ont atteint des niveaux historiquement élevés dans certaines régions. En Europe, les prix du gaz flirtent avec leurs sommets historiques, alors qu’aux Etats-Unis, les cours ont atteint des niveaux inégalés depuis sept ans. Quant au Brent, il se négocie actuellement au-dessus de USD 80 le baril, signant sa plus forte hausse depuis le début de l’année des douze dernières années (voir graphique 1).

Les investisseurs craignent que la flambée des prix de l’énergie entraîne une poussée inflationniste, les budgets plus serrés des consommateurs, les fermetures d’usines et le rationnement de l’énergie dans certains secteurs pesant sur la croissance mondiale. Cette situation a alimenté les craintes d’un scénario de «stagflation».

Les circonstances actuelles sur les marchés du gaz reflètent surtout la combinaison de facteurs temporaires et de goulets d’étranglement de l’offre. La demande a repris en 2021 avec l’accalmie de la pandémie. Un printemps froid et de longues périodes de travail à domicile en Europe et en Asie ont aggravé la situation. En Chine, l’opération « ciel bleu » visant à contrôler la pollution atmosphérique due au charbon a fait basculer la demande vers le gaz, intensifiant la concurrence avec l’Europe pour l’approvisionnement. Une querelle avec l’Australie a freiné les importations de charbon, puis les inondations de mines chinoises ont fait grimper les futures sur le charbon à un nouveau sommet le 11 octobre, ce qui a provoqué une nouvelle augmentation de la demande d’importations de gaz.

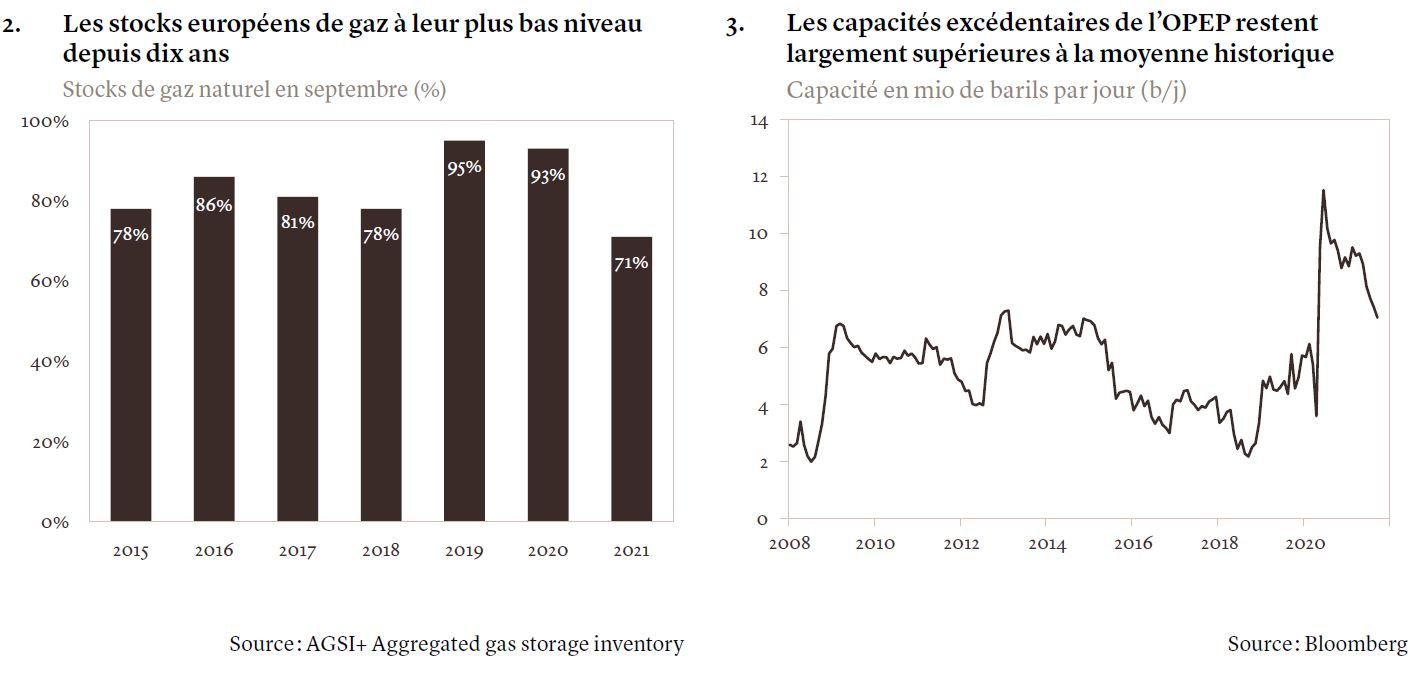

Dans le même temps, les stocks de gaz ont fortement baissé, notamment en Europe (voir graphique 2). L’entretien post-Covid des pipelines et sites de production a ralenti la reconstitution des stocks en été. Les sanctions ont retardé la mise en service du gazoduc russe Nord Stream 2. Aux Etats-Unis, la production de gaz a baissé sous l’effet de la baisse des forages de schiste. En Russie, Gazprom a toutefois porté la production de gaz à son plus haut niveau depuis dix ans.

L’impact de la flambée actuelle dépendra en grande partie de la durée de l’envolée des prix du gaz. Selon l’Agence internationale de l’énergie (AIE), la Russie pourrait avoir une capacité d’approvisionnement suffisante pour atténuer la pénurie1, mais la situation est loin d’être claire: même si Nord Stream 2 est rapidement mis en service, Gazprom n’a pas précisé si elle pourra véritablement accroître l’offre mondiale. Les facteurs politiques pourraient jouer un rôle, et la Russie voudra maintenir son approvisionnement national pendant l’hiver.

Quant au secteur du gaz de schiste américain, producteur marginal, il est limité par la discipline dans la politique d’investissement du capital et par l’accent mis sur le rendement des actionnaires. L’hiver approche dans un contexte d’équilibre tendu entre l’offre et la demande et de grandes incertitudes sur les prix. Etant donné que les stocks européens augmentent encore à un rythme soutenu, il se peut qu’un hiver doux soit gérable. Le pire scénario serait une vague de froid intense dans les prochaines semaines qui empêcherait l’amélioration des capacités de stockage. Reste à espérer que la reconstitution des stocks, la réalisation des travaux de maintenance et la normalisation de la demande permettront aux prix de baisser à nouveau. Dans ce contexte, nous continuerons à surveiller de près l’évolution de la situation.

Les tensions affectant le gaz ont induit une hausse du prix du charbon thermique (un substitut) et de l’énergie électrique (un produit). Du côté du charbon, la capacité d’accroissement de la production est limitée, car les investissements ont été réduits et les quotas de carbone continuent à dissuader les producteurs de charbon. La demande de charbon est en déclin structurel en raison de la fermeture des centrales électriques (qui absorbent 90% de la demande de charbon aux Etats-Unis). L’Autriche et la Suède ont fermé leurs dernières centrales au charbon en 2020 ; d’autres pays, comme le Portugal, le feront cette année.

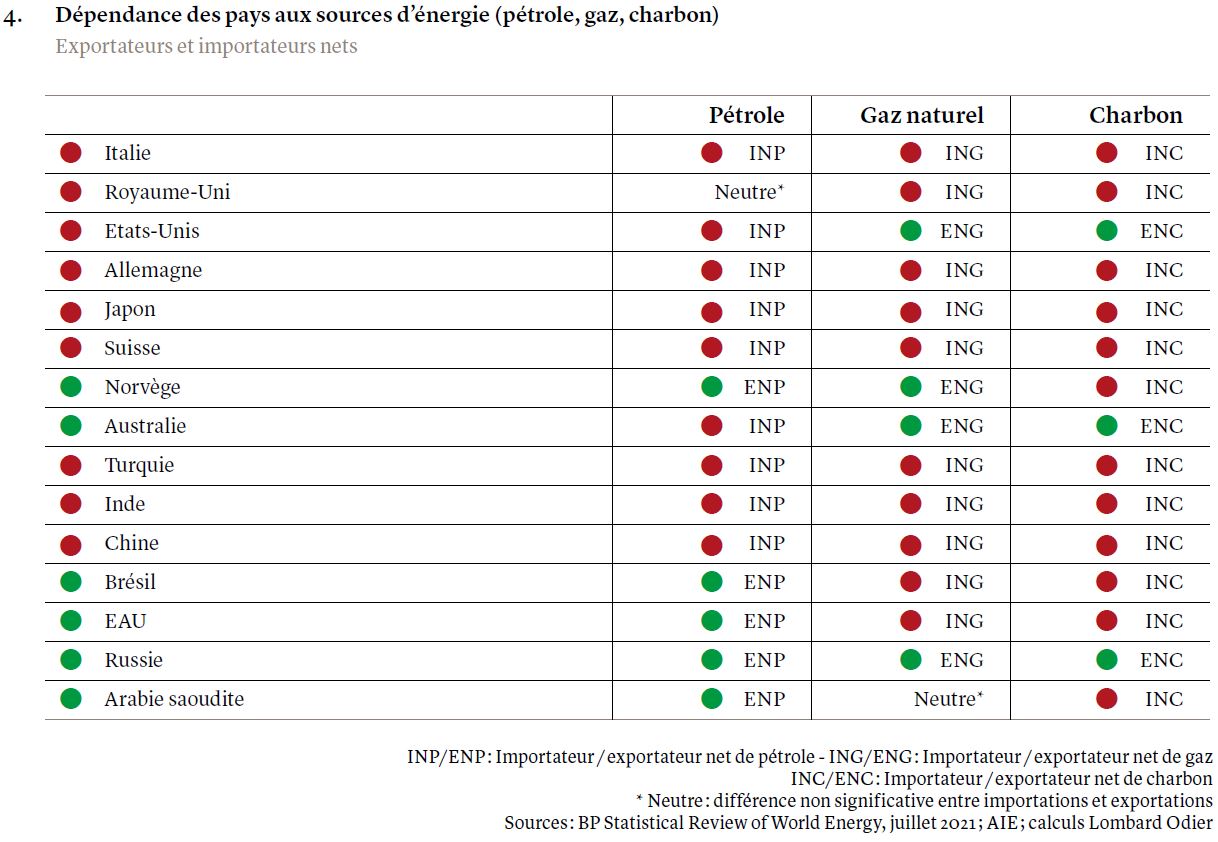

La pénurie de gaz s’est également répercutée sur le marché du pétrole. Les investisseurs craignent une situation similaire, par exemple si des pays génèrent davantage d’électricité à partir du pétrole. Il s’agit toutefois d’une transition délicate. Amin Nasser, CEO de Saudi Aramco, a récemment estimé que la substitution du gaz naturel par du pétrole n’augmenterait la demande de pétrole brut que d’environ 500’000 barils par jour (à peine plus de 0,5% de la demande mondiale). En outre, les fondamentaux des marchés du gaz et du pétrole sont très différents. Premièrement, la saisonnalité des marchés pétroliers est moins prononcée. Deuxièmement, les indicateurs à haute fréquence suggèrent que la demande de pétrole plafonne. Lors de sa réunion d’octobre, l’Organisation des pays exportateurs de pétrole (Opep) a revu à la baisse ses prévisions de demande pour le quatrième trimestre. Troisièmement, l’offre peut réagir beaucoup plus aisément à la demande dans le cas du pétrole que dans celui du gaz. L’Opep dispose de capacités excédentaires suffisantes pour répondre à une éventuelle demande supplémentaire à court terme (voir graphique 3). Même si les stocks de pétrole sont faibles, il n’y aura pas de déséquilibre fondamental ou de tension sur le marché à l’avenir.

Compte tenu de la dynamique actuelle sur le marché, nous avons révisé nos prévisions de cours du pétrole pour le quatrième trimestre 2021 et le premier trimestre 2022 à USD 80 le baril. Cependant, nous tablons sur un retour progressif des prix dans la fourchette comprise entre USD 60 et 70 le baril en 2022. En effet, les fondamentaux devraient de nouveau prévaloir, et notamment l’ajout d’offre supplémentaire en provenance d’Iran (après la conclusion de l’accord que nous prévoyons en 2022, et non plus en 2021). Le risque de nouvelles flambées des prix nous semble donc limité.

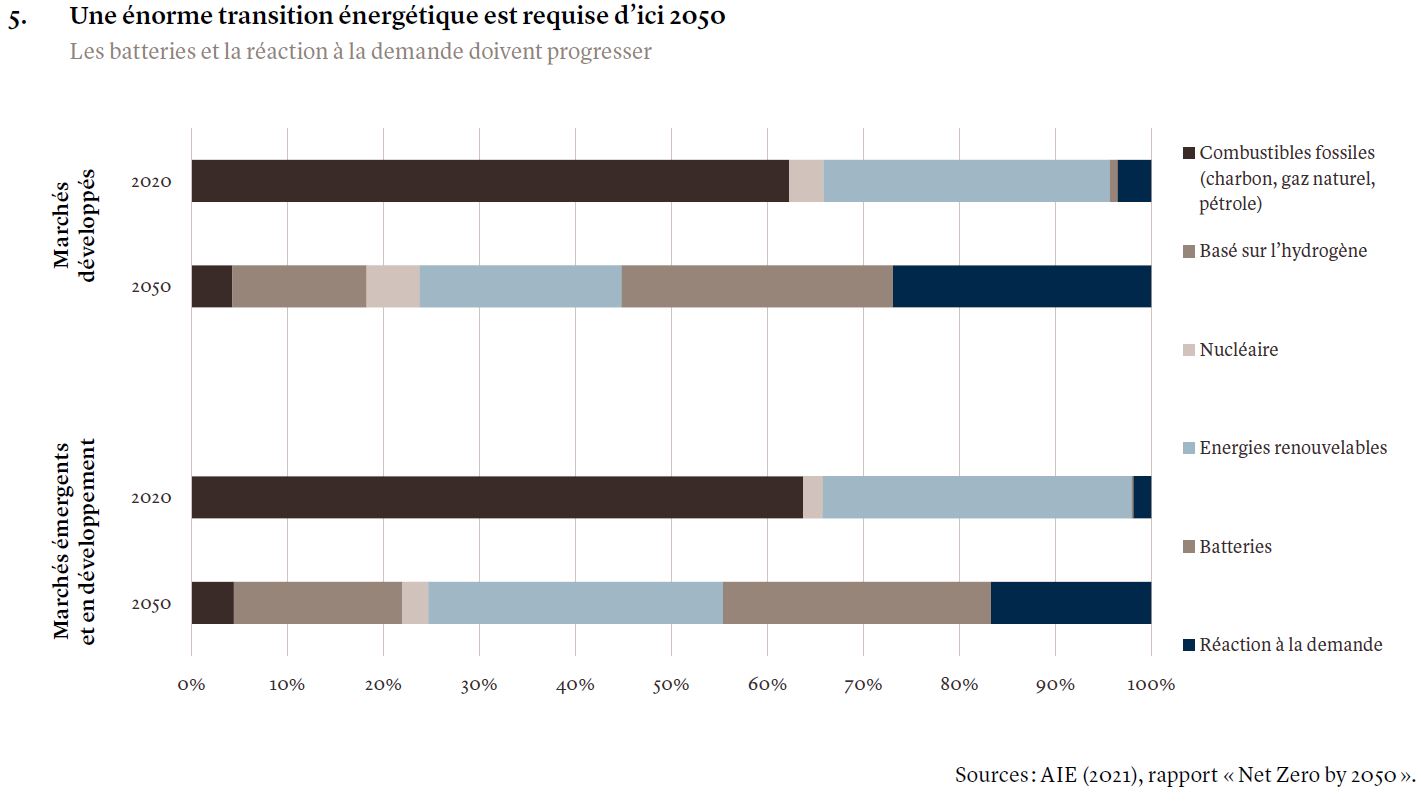

Si, comme nous le pensons, les problèmes énergétiques s’avèrent temporaires, les banques centrales pourraient passer outre les récentes flambées de prix, car les objectifs d’inflation « symétriques » autorisent les dépassements ponctuels à la hausse ou à la baisse. Selon nous, la flambée des prix du gaz naturel aura un impact relativement limité sur l’inflation de la zone euro, mais avec d’importantes différences selon les pays. Les gouvernements interviennent pour amortir le choc, mais la hausse des prix de l’énergie constitue un risque pour la reprise de la consommation dans la zone euro, en particulier dans les pays dépendants du gaz comme l’Espagne, l’Italie et le Royaume-Uni. La France, la Suisse et les pays nordiques sont moins exposés du fait de leur faible recours au gaz et de leur dépendance du nucléaire et des énergies renouvelables pour la production d’électricité. La Norvège, troisième exportateur mondial de gaz naturel, pourrait profiter de la hausse des volumes exportés par l’Union européenne.

En Chine, nous anticipons un certain ralentissement de la croissance au quatrième trimestre. Les prix de l’électricité, qui sont réglementés, ne peuvent pas répercuter la hausse du prix du charbon, ce qui oblige les centrales électriques à arrêter la production et provoque des coupures d’électricité. Le ralentissement de la croissance chinoise qui en résulte, surtout pendant la crise immobilière actuelle, pourrait peser sur les exportateurs de métaux industriels (p. ex. Chili, Pérou) et les principaux partenaires commerciaux de la Chine (p. ex. Brésil). Plus généralement, si le ralentissement de la croissance en Chine freine le commerce mondial, la croissance des marchés émergents pourrait baisser plus fortement que ce que prévoyait notre scénario de base. Dans l’ensemble, nous pensons que les pays dont l’électricité provient surtout de combustibles fossiles seront les plus touchés, notamment la Turquie et l’Inde (voir graphique 4). Si la flambée des prix durait assez longtemps pour rehausser les attentes en matière d’inflation des marchés émergents, les banques centrales se trouveraient dans une situation difficile. Ici aussi, nous considérons qu’il ne s’agit que d’un risque, croissant certes, mais encore limité.

Le scénario actuel s’inscrit dans le contexte d’une variation structurelle et généralisée des prix. La baisse de la production éolienne en Europe et celle de la production hydroélectrique en Chine ont exacerbé la hausse des prix de l’énergie. La transition vers une économie neutre en carbone nécessitera une modification radicale des marchés de l’énergie, et notamment un stockage beaucoup plus important à l’avenir. Pour faciliter la transition énergétique, de nombreux participants avaient choisi le gaz comme alternative provisoire au charbon et au pétrole.

Selon les prévisions de l’AIE, même si le gaz naturel pouvait être considéré comme une solution de court terme, il devra inévitablement être remplacé par l’hydrogène vert et les batteries dans la palette énergétique (voir graphique 5). En conséquence, les investissements dans les nouvelles capacités de production ont été limités, et les ajustements se feront par le biais des prix du marché, impliquant une plus grande volatilité à l’avenir.

Il en va de même pour le secteur pétrolier, où les compagnies pétrolières s’engagent à réduire leurs investissements dans les combustibles fossiles, au profit des énergies renouvelables. Les capacités excédentaires de l’OPEP pourraient atténuer les pressions sur les cours du pétrole dans l’immédiat, mais il pourrait en résulter une hausse des prix du pétrole d’ici deux à trois ans si la demande ne plafonne pas d’ici là. Si la hausse des prix de l’énergie est essentielle pour accélérer la transition, les gouvernements devront probablement amortir la hausse des prix à la consommation et repenser le filet de sécurité pour les plus vulnérables.

Il convient également de souligner que nous ne sommes qu’au début de cette transition. Alors que les pressions actuelles sur les prix de l’énergie ont fait grimper le coût de l’émission d’une tonne de CO2 en Europe à plus de EUR 60, dans de nombreuses régions du monde, ce prix est beaucoup plus bas, voire nul. La Chine n’a commencé le négoce du carbone qu’en juillet 2021, à un prix très inférieur à EUR 10 par tonne. Selon la Banque mondiale, un prix supérieur à USD 100 est nécessaire pour stimuler le passage à une économie neutre en carbone. Un prix de USD 125 par tonne d’ici 2025 correspond au milieu de la fourchette des scénarios modélisés par le Réseau pour le verdissement du système financier (Network for Greening the Financial System – NGFS), un groupe de banquiers centraux et de décideurs politiques du monde entier. La transition énergétique est nécessaire, et les changements requis sont énormes. Les flambées actuelles des prix montrent que cette transition ne se fera pas sans heurts.