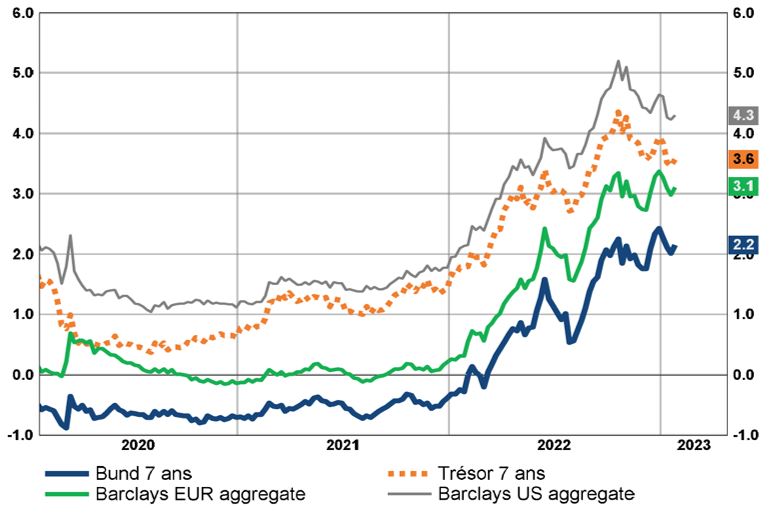

Dès les premiers jours de janvier, la forte détente sur les taux souverains aux Etats-Unis et en Europe a permis à l’ensemble du complexe obligataire de reprendre des couleurs.

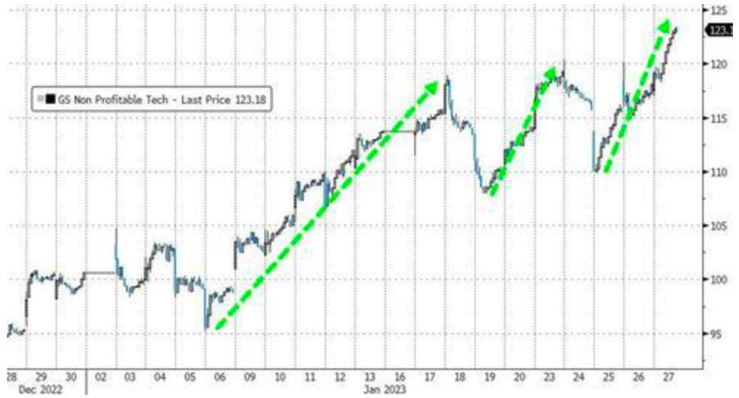

En décembre, tout le monde espérait (en vain) le fameux rallye du père Noël. Finalement, c’est le non moins fameux «effet janvier» (quand les perdants de l’année précédente entraînent le rebond généralisé des cours) qui s’est produit! Par ailleurs, ce sont les sociétés les plus pénalisées (en 2022), les plus vendues à découvert et/ou les moins rentables qui se redressent le plus…

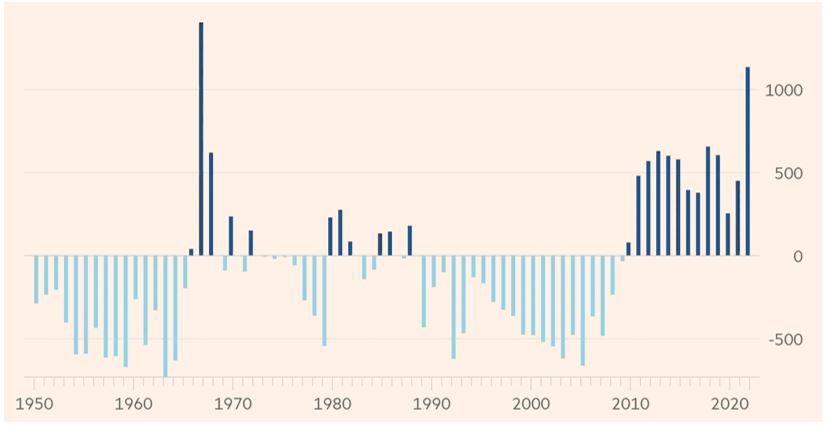

A cette période de l’année, les historiens des marchés financiers consultent leurs archives pour identifier les «patterns» qui pourraient caractériser l’année qui s’ouvre après un exercice fortement déficitaire. On y retrouve: a) rebond marqué des cours après une baisse supérieure à 15%, b) quand janvier se termine par une hausse supérieure à 5%, l’année est positive, c) la troisième année du cycle électoral américain est généralement positive. «Time will tell», mais les messages des oracles sont plutôt positifs.

En janvier et dans le détail, les marchés des actions en Europe (EuroStoxx 600) et, dans une certaine mesure, des pays émergents démarrent l’année en trombe (tout comme le Nasdaq aux Etats-Unis). Les secteurs les plus défensifs (comme santé, services publics et consommation de base, qui avaient surperformés au cours des derniers mois) marquent le pas. On observe à l’opposé, la forte reprise de la technologie, des services de communication et de la consommation discrétionnaire. La Chine tente de confirmer son retour en grâce aux yeux des investisseurs (étrangers notamment), surfant sur l’amélioration des perspectives liées à la réouverture post-Covid.

Dès les premiers jours de janvier, la forte détente sur les taux souverains aux Etats-Unis et en Europe (soutenue par la poursuite du recul de l’inflation) a permis à l’ensemble du complexe obligataire de reprendre des couleurs. La vitesse du mouvement induit des plus-values (notamment dans les segments du crédit) d’une ampleur que certains attendaient pour la moitié de l’année… De son côté, l’immobilier coté fait essentiellement du surplace, ne sachant pas trop sur quel pied danser en matière de taux d’actualisation et/ou d’impact du tassement conjoncturel sur les entrées de loyer. L’affaiblissement du dollar se confirme, ce qui permet aux métaux précieux de poursuivre leur parcours haussier. Dans les autres matières premières, les prix énergétiques (au plus fort de l’hiver dans l’hémisphère nord) restent sous contrôle, dans un contexte toujours très tendu et volatil, alors que les métaux industriels retrouvent de l’allant. Enfin, à l’instar de ce qui se passe sur le Nasdaq, les cryptoactifs enregistrent également une reprise notable en janvier. Il s’agit véritablement d’un environnement de marché «risk-on». Les corrélations entre classes d’actifs sont à nouveau très élevées et les indicateurs de volatilité ont fortement reculé.

Les indices de la prévoyance suisse se reprennent fortement durant le premier mois de 2023 (+3,11% pour LPP25+ et +3,98% pour LPP40+), grâce à la forte poussée des actions.

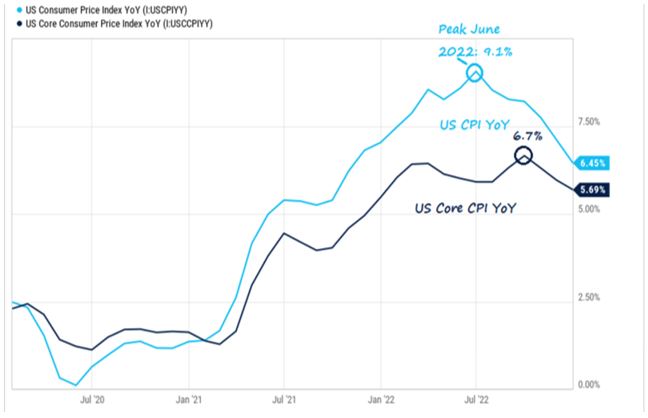

Les principales préoccupations des investisseurs n’ont pas changé avec le passage à l’an nouveau… L’évolution de l’inflation reste en tête de liste (avec son influence sur l’attitude des banques centrales). Nous observons ici une amélioration notable, avec notamment le recul de l’indice des prix en Allemagne à 8,6% en fin d’année, après un plus haut à 10,4% en octobre. En moyenne, l’économie allemande a enregistré une hausse de ses prix à la consommation de 7,9% sur l’ensemble de l’année 2022, soit un record depuis 1949! Il est bon de relever que le bouclier tarifaire explique la quasi-intégralité du reflux du mois de décembre. Tout comme en France (baisse des prix de l’énergie de 3,6% en décembre), où l’inflation recule de 0,3% en décembre pour terminer l’année à 5,9%. Finalement, le taux d’inflation pour la zone euro a reculé à 8,5% en janvier pour le troisième mois consécutif. Le pic d’inflation semble dépassé, compte tenu de l’importance des effets de base énergétiques (même s’il reste de nombreuses incertitudes sur la pérennité du bouclier tarifaire, de l’évolution de la météo ou encore des risques sur la fluidité des approvisionnements). Gardons toutefois à l’esprit que le taux de base (sans l’énergie, ni l’alimentation) n’a pas faibli et se maintient à 5,2% en janvier comme le mois précédent.

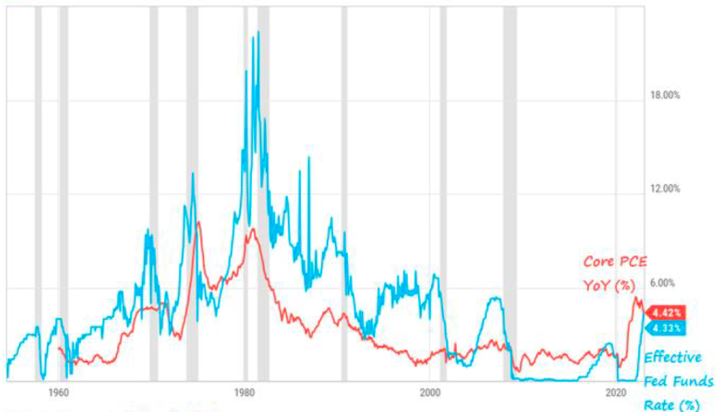

Aux Etats-Unis, les prix ont également diminué (de -0,1% entre novembre et décembre). Les principales composantes de l’inflation baissent, en tout premier lieu l’énergie qui reflue de 4,5%, mais aussi les prix alimentaires (en progression très modeste de 0,3%, plus faible niveau depuis mars 2021). Cette baisse a ramené la hausse (en glissement annuel) à +6,5%, soit son plus bas niveau depuis octobre 2021. L'inflation de base (hors alimentation et énergie) est tombée à 5,7%, son rythme le plus lent depuis plus d'un an.

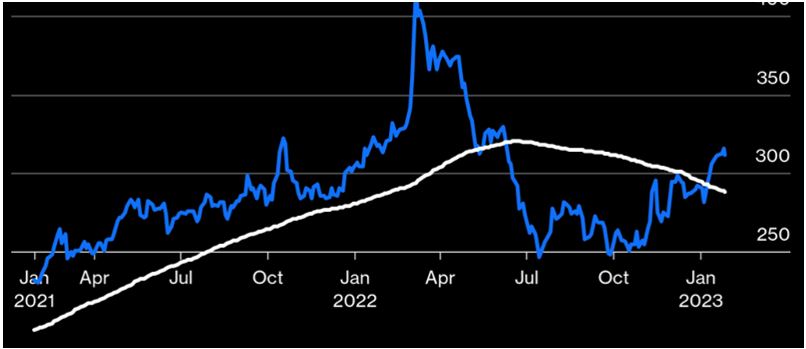

La composante la plus «réticente» de l'inflation de base reste le logement qui augmente encore de 0,8% (soit la plus forte hausse mensuelle depuis mai 1985). Les données émanant du secteur immobilier montrent que les loyers et les prix du logement sont en baisse depuis quelques trimestres, mais l’inertie de l’intégration de ces facteurs dans l’indice des prix est de 12 à 18 mois. De son côté, l’inflation des services (qui comprend la composante immobilière), censée être l’indicateur le plus fiable des tendances endogènes reste accrochée à 7%, son plus haut niveau depuis 1982. Par ailleurs, l’amorce de modération de la progression des salaires horaires moyens est de nature à rassurer la Fed. Relevons enfin que les attentes d’inflation (à 1, 3 ou encore 5 ans) telles qu’exprimées par les marchés à terme restent solidement ancrées dans la fourchette de 2 à 2,5%, ce qui accrédite le travail de la banque centrale.

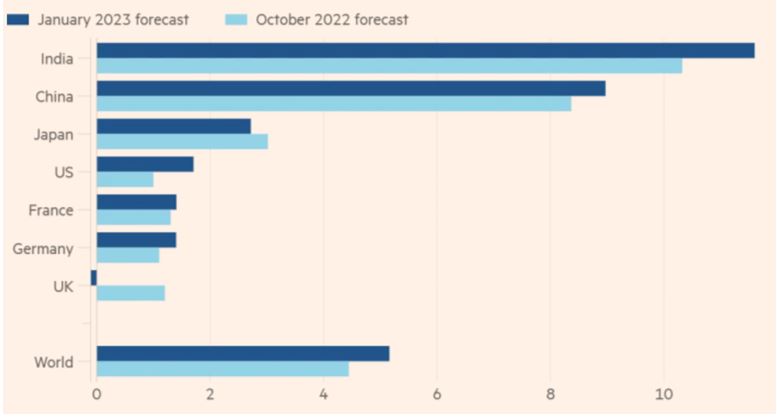

La publication des derniers indices (flash) des directeurs d'achat (PMI) dans les secteurs des services et de l'industrie manufacturière fait état d’une situation conjoncturelle toujours assez molle, même si une légère amélioration du sentiment général se dessine. Les indicateurs avancés se sont repris tant aux Etats-Unis qu’en Europe (tout en restant en deçà du niveau de 50 (sauf pour les services en Europe et au Japon). Les informations au niveau de la demande finale et des carnets de commande continuent à pointer vers le bas, mais dans des proportions plus modestes. Les économistes continuent à se gratter la tête, hésitant entre récession et atterrissage en douceur pour les grandes économies. Le rôle de la Chine, qui a réouvert son économie après trois années de politique stricte «zéro-Covid», pourrait donner un petit coup de fouet à la croissance mondiale. La reprise des dépenses de consommation (l’épargne des ménages accumulée ces dernières années est considérable), tant sur le plan domestique qu’à l’international (les Chinois peuvent à nouveau voyager) est attendue. Par ailleurs, désormais confirmé dans son poste de grand timonier, Xi annonce un relâchement des mesures de contraintes imposées à de nombreux secteurs d’activité, y compris dans l’immobilier qui pourrait ainsi démarrer son lent redressement. Certains experts n’hésitent pas relever leurs prévisions de croissance à environ 4,5% en 2023, contre un maigre +3% (qui parait même généreux à la lecture des autres indicateurs d’activité) pour 2022.

Une fois n’est pas coutume, l’inflation gagne également le Japon (core +4% en année roulante, et +10% pour les prix à la production!). Les autorités et la Banque de Japon ont opté pour une approche plus «douce» de la gestion de l’équilibre entre croissance et inflation, en modulant la stratégie de «contrôle de la courbe des taux». Si la communication récente sur les intentions de la banque centrale n’a pas été d’une grande clarté, nous estimons que la fourchette de fluctuation des taux longs va rester entre 40 et 60 points de base (autour de 0 pour les taux directeurs), avant le passage du témoin de M. Kuroda à son successeur à la fin du mois de mars.

Plus globalement, les données macro-économiques publiées en janvier contrastent favorablement avec les sombres commentaires de l’automne. Pour la première fois depuis quelque temps, le Fonds Monétaire International révise ses prévisions (de 0,2%) à la hausse dans sa publication de fin janvier: croissance mondiale attendue en 2023 + 2,9% (vs +3,4% escompté pour 2022), en raison de la reprise en Chine et des progrès plus rapides sur le front de l’inflation. Si la balance des risques reste orientée vers le tassement, les forces hostiles sont perçues comme moins intenses.

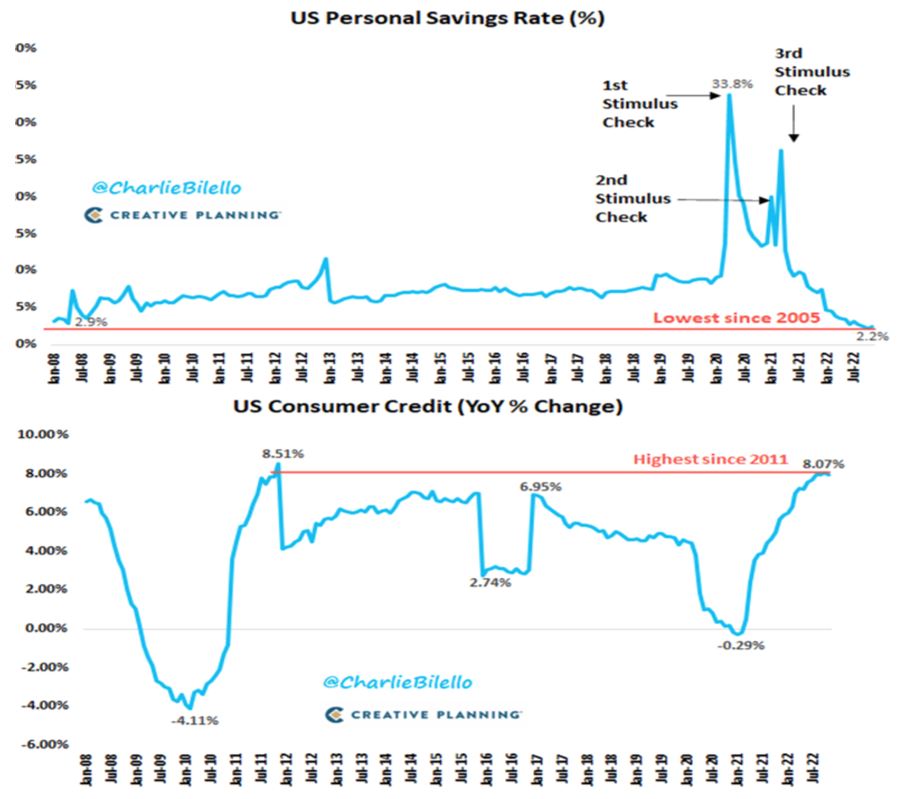

En Europe, l’Allemagne résiste et pourraient n’enregistrer qu’une faible récession en 2023. Malgré la contraction de son PIB de 0,2% au 4ème trimestre, le ministre de l’Économie révise ses prévisions de -0,4% à + 0,2% pour 2023. Le succès du «virage énergétique» (dans un contexte de températures hivernales moins hostiles) et la confiance retrouvée de nombreux chef d’entreprise sont à relever. Comme évoqué plus haut, l’activité retrouve une meilleure dynamique dans la zone euro après le trou de juin dernier, ce qui est également plus encourageant. Pour 2022, la zone euro semble avoir évité la récession grâce à la bonne tenue des économies en France, Espagne et Irlande. L’emploi résiste avec la baisse du nombre de chômeurs, mais toujours des difficultés à recruter dans certains secteurs. Le même phénomène (en partie pour des raisons démographiques) est à l’œuvre aux Etats-Unis, malgré l’accélération des programmes de réduction des effectifs (spécifiquement dans les secteurs de la technologie et de la finance). Les premières indications concernant la croissance au 4ème trimestre (publiées en fin de mois) sont meilleures qu’attendues (+2,9% annualisé, après +3,2% au troisième trimestre), grâce à la constitution d’inventaires et les ventes à l’étranger. Les dépenses de consommation déçoivent, alors que les dépenses d’investissement et la construction sont en recul marqué sous l’influence négative de la hausse des taux d’intérêt. Difficile de s’attendre à une forte reprise de la consommation des ménages, alors que le «coussin d’épargne» créé lors de la pandémie est épuisé et que la dette privée augmente. Par ailleurs, nous connaissons la latence des effets de la hausse des taux sur l’activité.

L’Europe et Amérique du Nord plus résilientes, la Chine qui repart, l’inflation qui recule, soit autant d’éléments qui rassurent en éloignant le risque de sévère récession… Quelle influence ont ces éléments sur les décisions à venir des principales banques centrales? Probablement pas de raison de changer la trajectoire, tout en confirmant les priorités en matière d’inflation, sachant que certains éléments en la matière peuvent se montrer très «sticky» (notamment dans les salaires et le services).

Au cours du mois de janvier, le «plafond de la dette» (31,4 trillions!) a été atteint aux Etats-Unis, ce qui induit automatiquement une décision du Congrès quant à la définition d’une nouvelle limite. Les débats qui s’annoncent seront âpres (la majorité de la chambre a passé chez les républicains) et partisans. On peut s’attendre à un accord («à la dernière heure»), mais les contraintes fiscales vont augmenter.

Il nous apparait qu’une divergence croissante est en train de s’établir entre la «mollesse» attendue de la conjoncture mondiale et l’optimisme démontré par la remontée récente rapide des prix des actifs dits risqués. Par ailleurs, l’écart entre les taux «annoncés» par les banques centrales et ceux «estimés» par les marchés se creuse. Pour les investisseurs, l’encouragement provient du tassement (plus modéré) de l'économie qui implique une diminution des pressions inflationnistes. Certains experts n’hésitent pas à parler du retour de «boucle d’or», encourageant ainsi la reprise de risques par les investisseurs.

Le Forum économique de Davos (très fréquenté, malgré l’absence des principaux décideurs mondiaux) n’a rien révélé de particulier, si ce n’est le message «adouci» du vice-ministre chinois de l’économie à l’attention des investisseurs étrangers (tiens, tiens…), désormais soucieux de relancer la croissance domestique (que les autorités se sont acharnées à freiner avec la politique zéro-Covid et l’accumulation de contraintes dans de nombreux secteurs). Quelle confiance faire à ces déclarations, alors que M. Ma a disparu et que l’État a pris des «golden shares» dans les grandes sociétés de la technologie? Les principaux thèmes abordés ont été (évidemment) la guerre en Ukraine et la défiance croissante de la part de nombreux pays à l’égard de l’Occident, comme toujours les développements de la technologie (notamment l’intelligence artificielle et son intégration dans la société) ou encore l’urgence de lutter contre les changements climatiques. Le programme américain (IRA) visant à accélérer les investissements favorisant la transition énergétique se révèle très protectionniste et hostile aux sociétés non-américaines, ce qui a généré des débats nourris. L’Europe prépare sa réponse en proposant un programme de subsides pour les pays de l’Union. En toile de fond, les chefs d’entreprise présents font état d’une sensible amélioration de la confiance au cours des derniers mois.

La longue période de taux d’intérêts bas est terminée. Les fractures dans la géopolitique mondiale se confirment. La recomposition des alliances stratégiques modifie les flux commerciaux et financiers. Nous continuons à tabler sur une croissance molle dans les pays développés et une inflation qui évoluera à des niveaux plus élevés (sensiblement au-dessus de l’objectif de long terme de 2% des banques centrales). La guerre en Ukraine est partie pour durer. L’aveuglement brutal de Poutine laissera la Russie exsangue et isolée, alors que l’Ukraine sera en ruine… Cette guerre rappelle que la sécurité des approvisionnements et des populations prime désormais sur la recherche du prix le plus bas.

1. La croissance mondiale ralentit, mais la résilience se confirme. L’atterrissage en douceur gagne du crédit! La restriction monétaire commence à déployer ses effets (conjoncture et prix), les banques centrales approchent de la fin du resserrement (Fed en tête). Comme déjà évoqué, c’est l’ampleur du tassement conjoncturel et la vitesse du recul de l’inflation qui détermineront l’attitude des banquiers centraux. Tout sera entrepris pour éviter de «faire de la casse» dans les structures industrielles et financières.

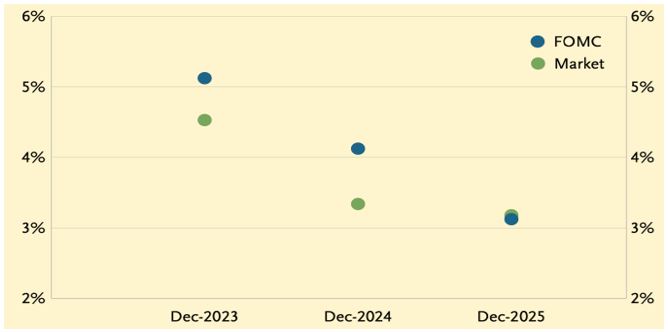

2. Les banques centrales promettent de poursuivre le durcissement monétaire. La Réserve fédérale a réduit (comme attendu) la taille (à 25 points de base, le 1er février) de l’augmentation de son taux directeur (fourchette de 4,5 à 4,75%). Jay Powell affirme que la hausse des taux n’est probablement pas terminée, ce qui pousse la «valeur terminale» du cycle de resserrement vers le haut (désormais au-dessus de 5%), ce qui semble correspondre aux attentes des investisseurs qui tablent également sur les premières réductions avant la fin de l’année (ce dont nous ne sommes pas si sûr). Même discours en Europe où les taux directeurs augmentent de 50 points de base (à 3% au 2 février). Madame Lagarde a exprimé sa fermeté en annonçant une hausse de même ampleur lors de la prochaine réunion de politique monétaire du 16 mars. Contrairement à la Réserve fédérale, la BCE estime qu’il est trop tôt pour lever le pied, car l’effet de la hausse du prix de l’énergie (surtout du gaz) est plus prononcé en zone euro et elle a quatre mois de retard sur la Fed dans son cycle de resserrement. La «valeur terminale» se situera entre 3,50% et 4%. Auparavant, la Banque d'Angleterre avait relevé son taux directeur de 50 points de base à 4%, sa dixième hausse consécutive qui conduit le taux directeur du Royaume-Uni à son plus haut niveau depuis 2008. Bien que le gouverneur Bailey affirme qu’il est trop tôt pour déclarer victoire sur l’inflation (elle se situe encore à 9,2% en glissement annuel à fin décembre 2022), les projections d’inflation et de croissance de l’institution laissent penser qu’il reste une à deux hausses de taux avant d’atteindre une valeur terminale proche de 4,5%.

La prochaine réunion (officielle) de la Banque Nationale Suisse se tiendra à la fin du mois de mars. Pour l’heure, nous pensons qu’elle s’en tiendra aux niveaux décidés en décembre et n’interviendra pour le surplus que dans le marché des changes si le franc devait s’effriter au-delà de ce qu’elle considère comme raisonnable…

Trop vite, trop loin? Le taux des emprunts d’État américain à 10 ans évolue autour du niveau de 3,5% (après avoir touché 3,3% en cours de mois), alors que les taux directeurs attendus gravitent autour de 5%... Les taux longs semblent nous indiquer que la lutte contre l’inflation est en passe d’être gagnée, mais que la récession n’est pas loin. Par ailleurs, et cela reste une de nos préoccupations majeures, le «Quantitative Tightening» (réduction des bilans de banques centrales) n’en est qu’à son début, tant aux Etats-Unis qu’en Europe.

Dans ce contexte de progrès sur le front de l’inflation et d’espoirs d’atterrissage en douceur, le segment du crédit (IG et HY) progresse allégrement pour atteindre à nouveau des niveaux de spreads moins attrayants: environ 450 points de base (contre plus de 500 en décembre) en Europe et aux Etats-Unis pour les hauts rendements et moins de 150 points pour le crédit de qualité. Néanmoins, ce segment (y compris à haut rendement, américain et européen) a reconstitué un «coussin» de rendement plus conséquent, même s’il faudra compter sur une réelle détérioration des notations de crédit. Le ratio entre relèvement et abaissement est désormais négatif et continue à se dégrader. Ainsi, nous privilégions le segment BB (respectivement les gérants qui sont particulièrement affutés dans l’analyse des risques de crédit). Nous considérons également que les obligations en devises fortes des pays émergents (en faisant preuve de sélectivité) présentent un véritable attrait en raison de taux désormais très élevés, ce qui s’est avéré être un bon choix depuis quelques semaines. Plus globalement, nous ne souhaitons pas nous engager sur les niveaux actuels, ceux-ci escomptant à nos yeux un scenario conjoncturel un peu trop plaisant. Seules les échéances courtes dans les pays proches du terme du resserrement restent attrayantes.

En Suisse enfin, les taux d’intérêt de référence suivent la tendance mondiale, mais dans une ampleur moindre. Le rendement la Confédération à 7 ans s’inscrit à nouveau à environ 1,2%. Le retour d’intérêt reste encore modeste, mais tend à s’intensifier à chaque mouvement de hausse.

Dans les pays développés, les taux réels (calculés sur les attentes d’inflation de moyen terme) sont à nouveau positifs. Notre préférence reste pour un mix «souverain/crédit» axé sur la qualité et duration plutôt courte, l’extension vers des échéances plus longues (en cas de récession forte) ou de plus de crédit (en cas d’atterrissage en douceur de l’économie) sera considérée au cours de 2023.

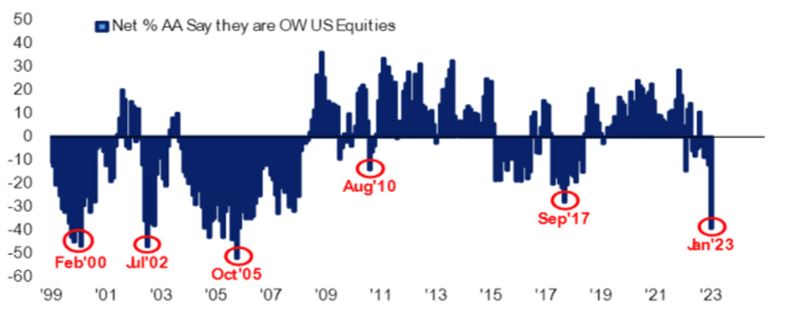

3. Aujourd’hui, les investisseurs écoutent volontiers le chant des sirènes (ou de «boucle d’or»). Nous observons (au travers des enquêtes auprès de grands investisseurs) que l’exposition aux actions s’est déjà ajustée à la baisse au cours des derniers mois (surtout en faveur des produits monétaires). Sur le plan sectoriel, ce sont les secteurs plus défensifs qui ont capté la majorité des flux. Mais dès les premiers jours de janvier, changement de décor complet avec le retour de l’appétit pour les actions, en particulier pour celles qui ont mal performés en 2022. Ce mouvement a entrainé la couverture des positions à découvert («short covering») initiées au dernier trimestre de 2022. L’amélioration des données fondamentales sur l’inflation (recul en cours) et de la conjoncture (atterrissage moins brutal escompté) encourage les investisseurs à remonter dans le train des actions…

La saison des bénéfices au titre du dernier trimestre de 2022 bat son plein. De manière générale, les publications correspondent bien aux attentes (fortement révisées à la baisse au cours des derniers mois), mais les orientations (guidance) concernant les prochains trimestres restent moroses en raison de la détérioration du levier opérationnel (ralentissement des ventes et hausse des coûts de production). Aux Etats-Unis, les révisions opérées par les analystes pointent vers une poursuite de la baisse jusqu’au 3ème trimestre, suivie par une reprise au quatrième. Sur l’ensemble de l’exercice 2023, la progression ne serait plus que de 0,9%, les gros contributeurs de 2022 (énergie et matériaux) se trouvant cette fois dans le camp des détracteurs. Scenario presque à l’identique en Europe, alors qu’en Asie, les révisions à la baisse sont assez sévères en Corée et à Taiwan (fort contenu technologique), alors qu’on observe un rebond des bénéfices attendus au Japon et en Chine. Si on suit l’argument du bureau de recherche de Goldman Sachs qui démontre que le point bas des cotations précède généralement le point bas des bénéfices de 6 à 9 mois (dans les marchés baissiers), il se pourrait qu’une reprise plus durable des cours ne puisse être attendue plutôt qu’au printemps ou le début de l’été… Ou alors, les prévisions actuelles sont trop pessimistes, et le creux d’octobre dernier pourrait être le signale de la reprise durable des cours.

Pour l’heure, nous considérons que le très fort mouvement du début d’année est plus le résultat de phénomènes techniques, assez habituels en cette période de l’année, que le démarrage d’un plus long cycle haussier. Cela dit l’atténuation des vents contraires est certainement favorable à une reprise progressive de risque dans ce segment avec une priorité sur la qualité et la bonne visibilité.

Sur le plan régional, nous observons depuis l’automne dernier un mouvement significatif en direction des marchés non-américains. Le «retour sur terre» de nombreuses valeurs du secteur de la technologie au sens large (e-commerce, gaming compris) après leur envolée durant la période «Covid». Globalement, les perspectives de croissance sont revenues à des niveaux plus réalistes et les entreprises concernées ont procédé à une revue stricte de leurs activités et de leur rentabilité (les incitant d’ores et déjà à procéder à des nombreux licenciements). Par ailleurs, les énormes liquidités figurant dans leur bilan permettent des rachats d’actions massifs (cf. Meta), autre signe que les opportunités d’investissement semblent manquer actuellement. Par voie de conséquence, nous considérons que l’année 2023 comme une transition pour ce secteur, induisant probablement des performances boursières moins stellaires que par le passé, et le retour dans le rang du marché américain des actions.

Nous maintenons notre approche «blend» (régions, secteurs), les secteurs dits «old economy» (banques, industrie, énergie notamment) retrouvant leur place aux côtés de la «new economy» qui rentre un peu dans le rang.

Dans les marchés des actions, les indicateurs techniques poursuivent leur amélioration. La dynamique actuelle des prix (momentum) et les volumes de transactions enregistrés permettent «d’attaquer» les résistances techniques sur de nombreux indices. L’indicateur phare des actions américaines (l’indice S&P500) semble désormais pourvoir surmonter sa moyenne mobile (descendante) des 200 jours, signe encourageant pour consolider la reprise des cours sur le moyen terme. De leurs côtés, les marchés de taux devraient trouver leur équilibre dans la première moitié de l’année prochaine.

4. La détérioration des conditions financières semble toucher à sa fin et le mix croissance/inflation commence à se rééquilibrer. La voie vers la stabilisation est ouverte à mesure que l’inflation recule, que l’emploi se tasse (plus particulièrement aux Etats-Unis) et que les perspectives conjoncturelles s’éclairent. Comme évoqué précédemment, si la récession devait s’avérer plus profonde que prévue, la principale ligne de défense serait constituée d’obligations d’États et d’or. Si l’atterrissage peut se faire en douceur, les actions et le crédit (sélectivement) confirmeront la récente dynamique positive. Ce début d’année fait la part belle à tous ces actifs (forte corrélation entre eux), indiquant que les investisseurs gardent toutes les options ouvertes. La configuration des portefeuilles est ainsi appelée à changer à l’aune des nouveaux paramètres de taux et des priorités économiques et politiques.

5. Au sein des actifs de diversification, les métaux précieux confirment leur retour en grâce à la faveur de la baisse du dollar et des intentions de diversification des réserves de banques centrales. Si généralement les cours du métal jaune sont inversement corrélés avec l’évolution des taux réels, en ce moment ce sont véritablement les achats de banques centrales qui animent ce marché (assez étroit), procédant à des achats massifs ces derniers mois.

Nous considérons que les métaux précieux constituent un actif de stabilisation dans les portefeuilles, en phase d’incertitude géopolitique et de relative faiblesse du dollar. De leurs côtés, les cours des matières premières énergétiques vont rester volatils dans un marché où les équilibres sont précaires et au moment où la demande de la Chine pourrait augmenter sensiblement au cours des prochains mois. Les experts observent que les réseaux d’approvisionnement se sont reconstitués à la faveur d’un «marché gris» qui permet au pétrole russe de continuer à circuler (à un prix fortement réduit). Enfin, les métaux industriels (qui entrent dans la composition des éléments de base de la transition énergétique) évoluent également de manière assez erratique, mais voient leur cours se reprendre fortement aux cours ces derniers temps.

6. Dans le contexte d’inflation plus élevée, les actifs réels de qualité sont à privilégier. La forte baisse des cours des actifs immobiliers cotés anticipe désormais des taux de capitalisation beaucoup plus élevés. Les plus récents ajustements constatés en Suisse et aux Etats-Unis sur les valeurs d’actifs nets sont largement inférieures aux cours observés sur les marchés cotés! Ces ajustements de valeurs à la baisse pourraient donc se faire plutôt en 2023, si les conditions de financement se tendent encore. Les agios sur les fonds suisses se sont massivement contractés (environ 15% aujourd’hui contre 45% au début de 2022!). La classe d’actifs est par conséquent à nouveau attrayante de manière sélective pour les investisseurs orientés à moyen terme.

7. Le franc suisse maintient bien sa position de devise forte dans le contexte politique et financier incertain du moment. De son côté, le billet vert confirme son essoufflement à mesure que les autres grandes banques centrales ajustent à la hausse leurs taux directeurs. Par ailleurs, le dollar avait atteint un niveau record de cherté qui le rendait vulnérable à des prises de profit. L’accélération de cette faiblesse coïncide également avec les mesures de relance de la Chine et la résilience conjoncturelle de l’Europe.

La phase de transition vers une configuration économique et politique en mutation (fracture idéologique, nouveaux besoins de sécurité, nouveaux circuits commerciaux) se poursuit. Par ailleurs, face à un niveau d’endettement très élevé dans le monde (tant sur le plan souverain que sur le plan privé), l’augmentation substantielle des taux d’intérêt est une source de risque additionnelle à monitorer de manière très méticuleuse. Pour l’heure, nous maintenons notre approche plus équilibrée en termes de risques. Nous demeurons patients et sélectifs, tout en profitant de la rémunération revenue dans les marchés de taux (pour attendre plus de clarté sur le cycle et la politique monétaire). Nous avons par conséquent modifié (modérément) les équilibres dans les portefeuilles en prenant en compte le niveau plus élevés des taux, les valorisations des actions en phase d’ajustement (mais encore un peu chères en termes relatifs) et les perspectives de croissance mondiale plus modestes. Nous constatons que les espérances de rendement/performance se sont considérablement améliorées (de près de 100 points de base sur 5 à 7 ans, par rapport aux exercices précédents), nous incitant à re-balancer nos allocations. Le débat qui s’est ouvert consiste à définir si le portefeuille veut supporter le même niveau de risque (que par le passé) avec une espérance (mais pas une garantie) de performance augmentée, ou diminuer le risque avec une espérance de performance identique (que par le passé). Dans nos portefeuilles diversifiés, une répartition équilibrée entre actions (de l’ordre de 35 à 40%), obligations (25 à 35%) et actifs de diversification (convertibles, immobilier et infrastructure, métaux précieux) pour 20 à 30%, nous permet d’aborder les enjeux de 2023 et au-delà avec confiance.

Le résultat des portefeuille multi-assets de ce type enregistré au cours du premier mois de l’année correspond en grande partie à l’espérance de performance pour l’ensemble de l’année… Dans ce contexte, nous ne suggérons pas de «chasser» les cours, mais bien d’attendre des moments plus opportuns pour compléter (au besoin) les positions. Le changement de régime (plus d’inflation, des taux d’intérêt plus élevés, persistance de risques géopolitiques, etc…), que nous percevons comme durable, va encore créer beaucoup d’incertitude et de la volatilité dans l’avenir proche.

Tannay, le 3 février 2023