Les indicateurs économiques récemment publiés n’apportent toujours pas de réponse définitive sur la santé de l’économie mondiale en ce début d’été.

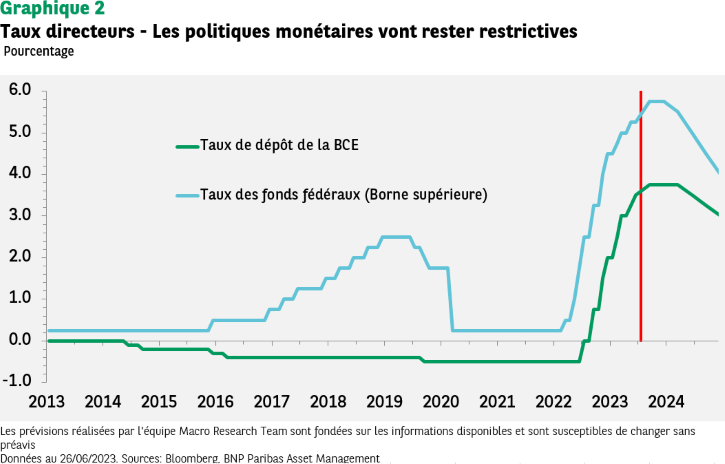

Les banques centrales paraissent, de leur côté, décidées à poursuivre le resserrement monétaire et plusieurs d’entre elles n’ont pas hésité à aller au-delà des anticipations, alimentant ainsi une certaine fébrilité.

Au bingo des banques centrales en juin, les décisions ou les propos agressifs (hawkish) l’ont largement emporté avec des hausses inattendues ou plus importantes que prévues: Australie (+25pb) et Canada (+25pb) en début de mois, Royaume-Uni (+50pb), Norvège (+50pb) et Suisse (+25pb) la semaine passée. Dans tous les cas, l’accent a été mis sur la nécessité d’assurer la stabilité des prix à moyen terme. En milieu de mois, les annonces de la Réserve fédérale américaine (Fed) – statu quo - et de la Banque centrale européenne (BCE) – hausse de 25pb- ont été conformes aux anticipations mais Jerome Powell et Christine Lagarde ont clairement indiqué que leur cycle de resserrement n’était pas terminé.

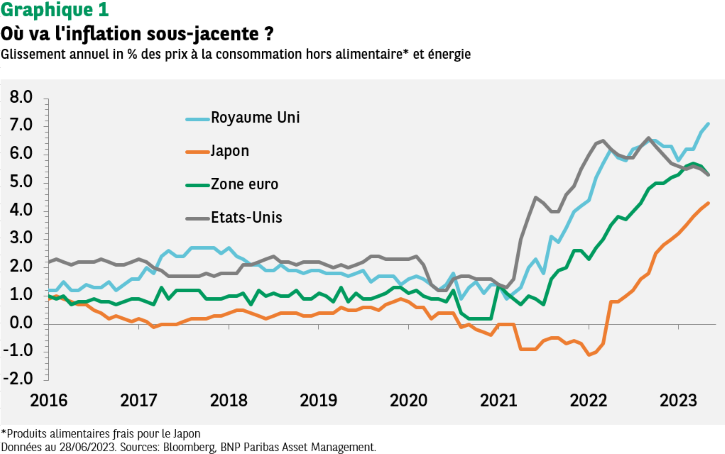

Seule la Banque du Japon (BoJ) semble vouloir rester à l’écart du resserrement de la politique monétaire généralisé dans les économies développées. Alors que de nombreux observateurs envisageaient des annonces sur l’abandon de la politique de contrôle de la courbe des taux à l’occasion de la réunion de juillet, deux membres du comité ont laissé entendre que de tels ajustements n’étaient pas utiles dans l’immédiat. Ces déclarations ont surpris dans la mesure où l’inflation hors produits alimentaires frais et énergie s’est inscrite à 4,3% en mai en glissement annuel, au plus haut depuis juin 1981.

Un hasard, sans doute savamment orchestré, a fait dialoguer Andrew Bailey (BoE), Christine Lagarde, Jerome Powell et Kazuo Ueda (BoJ) le mercredi 28 juin à l’occasion du colloque organisé par la BCE à Sintra sur le thème de la stabilisation macroéconomique dans un environnement inflationniste volatil.

«Je ne pense pas que l’inflation reviendra à 2% cette année ou l’année prochaine mais en 2025» (J. Powell); «Nous ne voyons pas suffisamment de preuves tangibles du fait que l’inflation sous-jacente, en particulier les prix domestiques, se stabilise et diminue» (C. Lagarde); «Les données cumulées – en particulier sur le marché du travail et sur l’inflation, qui ont montré des signes clairs de persistance – nous ont amenés à conclure que nous devions faire un geste fort» (A. Bailey). «La banque centrale aurait de bonnes raisons de modifier sa politique monétaire si elle devenait raisonnablement sûre que l’inflation accélérerait en 2024 après une période de modération mais les incertitudes autour de ce scénario restent importantes (K. Ueda).

Après l’avoir considérée comme temporaire, subi son accélération brutale, remonté leurs taux directeurs, attendu les premiers signes d’inflexion, les banquiers centraux veulent désormais constater de visu le ralentissement de l’inflation et être certains qu’elle ne va pas ré-accélérer à brève échéance (à part la Banque du Japon mais vous avez vraisemblablement compris le principe).

Nous entendons leur message et, même si nous restons convaincus que l’étonnante résistance de l’économie américaine va finir par céder la place à une croissance un peu moins soutenue à la fin de l’année, et que la zone euro va connaître encore plusieurs trimestres de progression très modeste du PIB, nous considérons que la baisse des taux directeurs n’est pas pour demain.

Pour commencer, le cycle de resserrement de la politique monétaire n’est pas tout à fait achevé (même si, bien évidemment, la fin est de plus en plus proche). Par ailleurs, une inflation sous-jacente encore persistante va conduire les banques centrales à maintenir leurs taux directeurs à des niveaux restrictifs (c’est-à-dire au-dessus du taux neutre) même face à une croissance molle.

Le temps des politiques monétaires «préventives» est bel et bien révolu: l’argument du délai (généralement estimé à six mois) entre une action sur les taux directeurs et ses effets sur l’économie ne sera pas vraisemblablement pas utilisé pour déclencher un assouplissement avant d’être assuré du retour de l’inflation vers 2%.

A ce titre, le ralentissement de la croissance du crédit au secteur privé dans la zone euro et le remboursement des opérations de refinancement ciblées à long terme ne seront pas les éléments déclencheurs d’un «pivot» de la politique monétaire. Depuis novembre dernier, les banques ont remboursé, par anticipation ou non, un total de 1489,1 milliards d’euros de ces TLTROs (dont 506,3 le 28 juin), un mouvement susceptible à terme de conduire les banques à durcir les conditions d’octroi de prêts (même si la liquidité excédentaire reste très abondante).

Bien sûr mais en ayant conscience que, dans les prochains trimestres, les banquiers centraux suivront davantage (‘disséqueront’ pour reprendre le terme utilisé par Christine Lagarde) l’évolution des prix. Les toutes dernières nouvelles dans les pays de la zone euro sont d’ailleurs plutôt encourageantes avec des indices de prix à la consommation pour juin légèrement sous les attentes en Italie, Espagne et plusieurs régions allemandes. Attention toutefois, une hirondelle ne fait pas le printemps et une ou deux données ne créent pas une tendance.

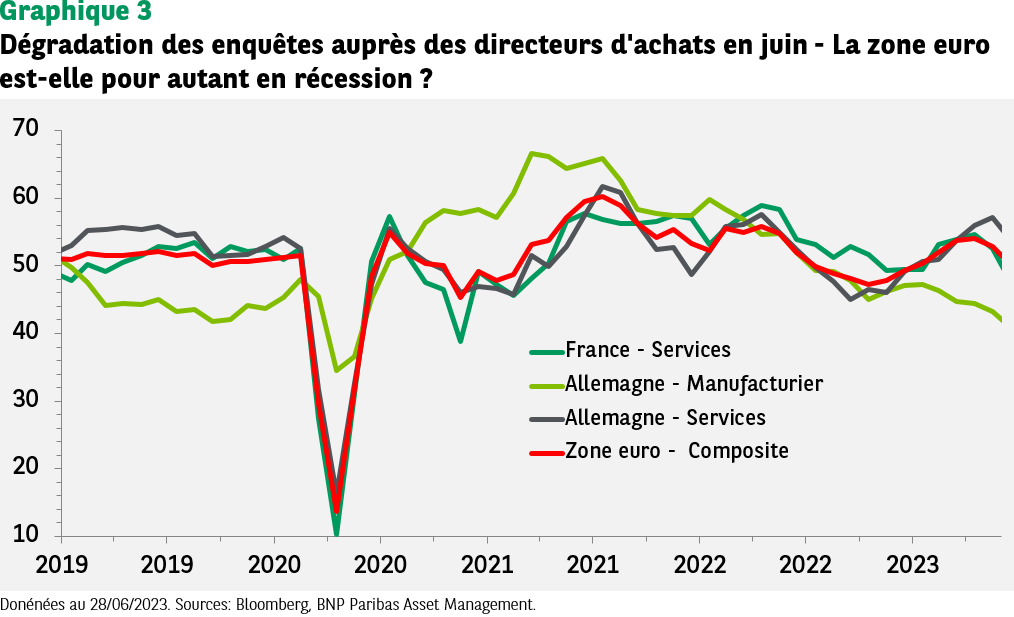

Il y a quelques mois encore, les investisseurs auraient sans doute pris le prétexte de ces résultats couplés à la dégradation des enquêtes d’activité dans la zone euro pour abandonner leurs anticipations d’une poursuite de la remontée des taux directeurs.

Les résultats préliminaires des enquêtes PMI (Purchasing Manager Index) dans la zone euro ont en effet révélé un net repli de l’indice Composite de 52,8 à 50,3 (au plus bas depuis janvier), la baisse étant observée dans le secteur manufacturier et dans celui des services. Le recul de l’indice dans le secteur des services a été spectaculaire en France (de 52,5 à 48, au plus bas en 28 mois). Au même moment, la confiance des ménages français s’est redressée mais l’indice reste nettement inférieur à sa moyenne de long terme (et sous les seuils atteints durant la pandémie) et le climat des affaires dans l’industrie est un peu meilleur qu’en mai. Le niveau des indices PMI au 2e trimestre correspond historiquement à une contraction du PIB de 0,5% alors que dans sa dernière note de conjoncture, l’INSEE prévoit une croissance du PIB très modeste pour le reste de l’année (+0,1%) aux 2e et 3e trimestres suivie d’une hausse de 0,2% au 4e. La Banque de France envisage elle aussi une hausse de 0,1% au 2e trimestre.

En Allemagne, l’indice PMI du secteur manufacturier est tombé à 41, au plus bas depuis 37 mois et l’indice des services a baissé de 57,2 à 54,1, plus bas de 3 mois. Par ailleurs, le climat des affaires mesuré par l’institut IFO a connu une baisse, particulièrement marquée pour la composante reflétant les perspectives. Les indices ont effacé toute l’amélioration observée depuis le début de l’année et les niveaux atteints en juin correspondent à une récession de l’économie allemande. Malgré cela, la Bundesbank prévoit une légère progression du PIB au 2e trimestre.

Quand la croissance est faible, il est préférable d’éviter l’inflation!