Octobre 2021: momentum et rotation sont de retour, tout comme les commentaires de bulle!

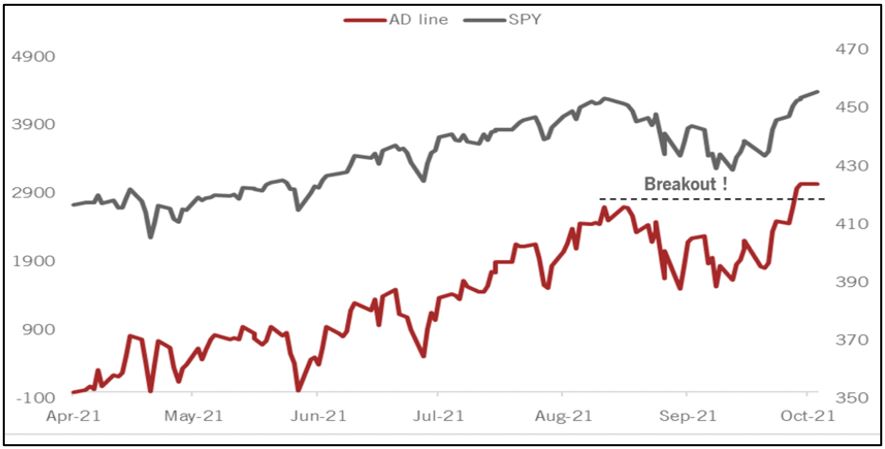

En octobre, les principaux indices boursiers récupèrent tout ou partie des moins-values de septembre. Plus anecdotique durant le mois, la valorisation de Tesla passe la barre de 1'000 milliards de dollars (soit plus de 20 fois son chiffre d’affaires!) et le Bitcoin inscrit son plus haut niveau historique à plus de 67'000 dollars au moment de la cotation à New York du premier véhicule financier (Exchange-Traded Fund) validé par les autorités des marchés. Autant de signes qui montrent que l’appétit pour le risque est de retour (après une petite pause). Une nouvelle fois, la rotation entre secteurs et styles (value vs growth par exemple) a été marquée. L’aplatissement des courbes de taux et la persistance de taux réels très négatifs semble à nouveau favoriser les affaires de croissance qui font leur grand retour en octobre, poussant notamment les indices américains vers de nouveaux records. Les avertissements concernant la bulle (qui continuerait à gonfler) ne faiblissent pas, alors que chacun sait que toute prévision concernant son éventuel éclatement est impossible… Il convient de se concentrer sur la gestion des risques (comprenez: trouver le bon équilibre) du portefeuille diversifié plutôt que se livrer à des paris extrêmes et des opérations de «timing». Les indicateurs de liquidité (directement corrélés aux mouvements des actifs financiers) restent porteurs, bien qu’en tassement depuis peu.

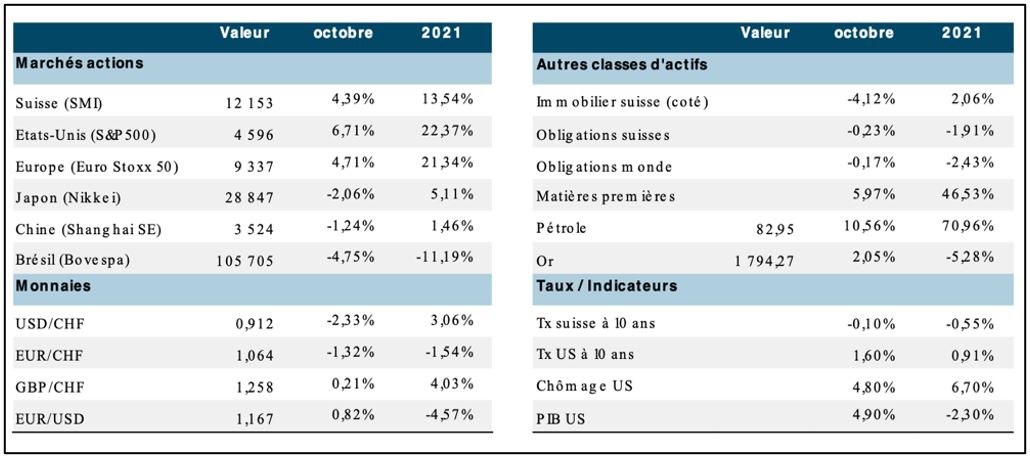

Les marchés de taux restent chahutés et poursuivent leur érosion, même dans le crédit qui souffre de la hausse des taux de base. L’immobilier coté international s’est bien repris en octobre, ce qui n’est pas le cas de l’immobilier coté suisse qui est en fort recul. Les prix de l’énergie restent soutenus, tout comme ceux des métaux industriels, reflet du déséquilibre majeur entre offre et demande, de même que les difficultés dans les circuits d’approvisionnement. Enfin, au niveau des devises, le franc suisse reprend des couleurs, bénéficiant d’une plus faible inflation que ses partenaires européens et américain. Les mouvements restent modérés, ce qui permet à l’industrie d’exportation helvétique de s’adapter.

Les indices de la prévoyance suisse récupèrent une partie du terrain perdu en septembre et s’inscrivent en progression marquée depuis le début de l’année à + 4,7% pour l’indice LPP 25+ et +8,9% pour l’indice LPP 40+.

(au 28.10.2021, en devises locales)

La sortie économique de la pandémie s’accompagne d’une série d’éléments plus ou moins prévus ou prévisibles qu’il convient de prendre en compte au fil du temps, de manière à les intégrer dans le processus de construction des portefeuilles et de gestion des risques.

1. La dynamique de la croissance chinoise reste au centre des préoccupations. Plusieurs facteurs négatifs se sont accumulés au cours des 9 derniers mois. Si la normalisation des tendances de la croissance après le rebond de réouverture était attendue, diverses mesures de politique économique (répression à l'encontre de certaines entreprises /secteurs dont l’immobilier ou encore le rationnement de l’énergie), budgétaires (soutien limité aux ménages) et monétaires ont été pénalisantes. Le ralentissement de l'industrie manufacturière chinoise induit des vents contraires pour les États-Unis et le reste du monde au cours des prochains mois. On se rappelle également l’importance du secteur immobilier (entre 25% et 30% du PIB) et par voie de conséquence son impact sur la conjoncture chinoise (qui pourrait coûter entre 1,5 et 2 points de PIB en 2022). Au ralentissement immobilier s’ajoutent la crise énergétique et les goulets d’étranglement, visibles dans les chiffres de la production manufacturière du mois de septembre. En dépit de ces éléments, les exportations demeurent très solides (en hausse de 28% en rythme annuel). Finalement, le PIB n’a crû que de 0,2% au troisième trimestre et de 4,9% sur une année glissante, des chiffres inférieurs aux estimations. Paradoxalement, cette faiblesse semble bienvenue au moment où le principal problème économique sur le plan mondial est l’excès de la demande sur l’offre (et son impact à la hausse sur de nombreux prix). La tâche du gouvernement chinois consiste donc à retrouver un équilibre entre la demande intérieure (qui devrait être plus stimulée), le maintien d’une bonne dynamique du commerce extérieur et la stabilité du secteur immobilier. Nous pensons que l’assouplissement monétaire initié récemment va se poursuivre, l’inflation étant ici bien maîtrisée.

2. Parmi les mouvements les plus marquants des dernières semaines, nous observons que les cours du pétrole ont atteint leur plus haut niveau depuis sept ans, alors que le gaz naturel a brièvement retrouvé le prix de 2008 (après avoir doublé cette année). Dans ce contexte de tension extrême, même le prix du charbon atteint des sommets! Cette flambée des prix reflète les difficultés d’approvisionnement en Europe et en Chine (affectant la production industrielle et les marges), ce qui ajoute une complication supplémentaire à la gestion des flux de production. Le constat de pénurie est identique sur de nombreuses matières industrielles comme le cuivre ou le magnésium (qui entre dans la composition de l’aluminium). Certains experts ne manquent pas de qualifier cette phase délicate de revanche de la «vieille économie», délaissée et privée d’investissement au cours de la dernière décennie. En fait, il n'existe pas de cause unique à la hausse de ces prix, mais plutôt une combinaison de facteurs qui stimulent la demande et limitent l’offre. Les limites de production imposées par l'OPEP et ses alliés, la transition des combustibles fossiles vers les énergies renouvelables (qui a eu un impact sur les investissements dans le secteur de l'énergie), les événements climatiques extrêmes et les développements géopolitiques contribuent tous à creuser ces déséquilibres. Ils nous rappellent opportunément que la transition énergétique ne peut pas se faire sans un désengagement mieux ordonné des combustibles fossiles. Difficile toutefois de savoir quand le reflux des prix se mettra en place, car essentiellement tributaire de la météo et des décisions politiques. La COP26 qui est sur le point de démarrer sera certainement très animée sur ces différents sujets, et pourrait formuler une nouvelle feuille de route.

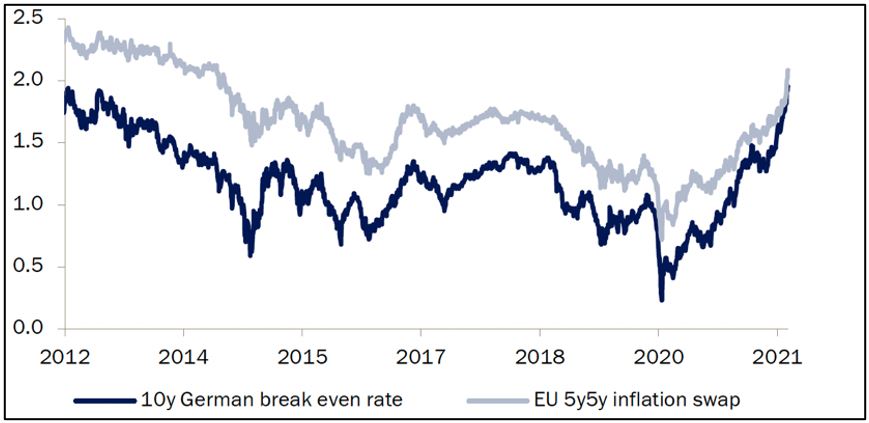

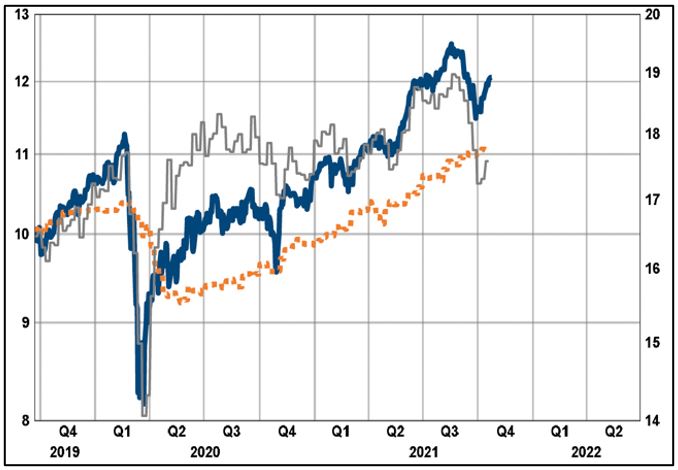

3. Les chiffres récents de l’emploi continuent de décevoir aux États-Unis, avec un tassement clair après le rebond massif quand l’économie reprenait à pleine vitesse (avec plus d’un million de nouvelles créations par mois). Avec la fin des aides complémentaires au chômage, la réouverture de la plupart des écoles et l’amélioration de la situation sanitaire, l'offre de main-d’œuvre devrait rapidement se reconstituer. L’indicateur de l’emploi reste prioritaire dans la définition de la politique monétaire outre-Atlantique. Pour l’heure, c’est toujours l’inflation qui ne manque pas d’interpeller. Les dernières statistiques de prix sont ambiguës, avec certaines mesures qui accélèrent (CPI médian à 3,5%) et d’autres qui décélèrent (core CPI à 4%, prix à la production 8,6%). Bien que l'inflation reste élevée, les prévisions à long terme basées sur des indices de marché se sont désormais stabilisées à haut niveau (le recul n’est attendu que plus tard en 2022). Il est désormais acquis que la Réserve fédérale va démarrer son programme de contraction des achats d’actifs en novembre. Il est également clairement compris que l’expansion de la base monétaire ne permet pas de remédier à la hausse rapide des salaires et/ou aux difficultés des chaines d’approvisionnement. La banque centrale a ainsi révisé son discours concernant l’inflation en admettant que l’évolution des prix pourrait rester plus longtemps à des niveaux plus élevés en raison des facteurs mentionnés plus haut.

En Europe aussi l’inflation ne manque pas d’inquiéter. En Allemagne, modèle en la matière, la dernière observation statistique fait état d’une progression des prix de 3,4% (sur 12 mois) alors que les prix à la production prennent véritablement l’ascenseur à plus 13% (sur 12 mois). Cela n’empêche pas Mme Lagarde d’exprimer également une perspective différente en s’attendant désormais à des prix plus élevés dans l’immédiat suivis d’un recul dans le courant de l’année prochaine. La BCE considère que les conditions économiques pour l’Union européenne sont excellentes. Si aucune hausse de taux directeurs n'est envisagée pour le moment, les marchés financiers anticipent désormais un mouvement dès l’automne 2022. Les anticipations en matière d’inflation pour la zone continuent à s’ajuster à la hausse, ce qui ne reste pas sans effet sur les courbes de taux (hausse marquée des rendements dans les échéances courtes notamment). Petite surprise en octobre, avec la démission de Jens Weidmann (président de la Bundesbank) cinq ans avant l'expiration de son mandat! A l’évidence, l’arrivée probable d’une coalition penchant à gauche pourrait signifier que le(a) prochain président(e) de la Bundesbank sera plus «dovish» et que, par voie de conséquence, les rangs des faucons au sein de la BCE seront plus clairsemés.

4. Sur le plan fiscal, les grands programmes de l’administration Biden peinent à obtenir le support des chambres, ce qui oblige le président à user de son talent de négociateur pour faire avancer les dossiers, tant du côté républicain (hostile à tout ce que propose l’administration) que du côté de l’aile gauche de son parti! Quoi qu’il en soit, l’ambition des projets initiaux est bien calmée… nous tablons désormais sur un programme «social» et «infrastructure» d’environ 2 mille milliards de dollars. Le financement devrait toutefois être facilité par une modification de la fiscalité des grandes fortunes et des entreprises (notamment en taxant les rachats d’actions). Cette avancée (si elle se concrétise) devrait permettre de maintenir la croissance américaine au-dessus de 3,5% en 2022. En Europe également, le plan d’infrastructure NextGenerationEU (750 milliards d’euros) démarre et soutiendra la croissance européenne dans le moyen terme.

5. Les perspectives économiques restent favorables, même si la situation actuelle est plus complexe. En octobre, la dynamique conjoncturelle mondiale semble à nouveau s’être accélérée, après un troisième trimestre assez poussif. Les dernières données en provenance des États-Unis font état d’une conjoncture atone (+0,5% trimestre sur trimestre à fin septembre) avec une consommation privée en faible progression. Malgré la bonne tenue des indicateurs avancés, ceux-ci restent à des niveaux inférieurs au sommet atteint en mai dernier. Cette configuration coïncide avec une situation COVID globale plus favorable (réduction des cas graves et progression de la vaccination), mais qui demeure sous observation attentive. Les retards de livraison et les pénuries de matières premières et d'intrants continuent d'entraver la production, ce qui se traduit par des révisions baissières des perspectives immédiates et une révision haussière des prévisions plus lointaines. Ce processus inattendu (croissance revue en baisse, inflation en hausse) fait revivre un concept depuis longtemps oublié, la «stagflation»: l’économie mondiale ferait donc face à un choc d’offre négatif qui va ralentir l’économie (voire faire remonter le chômage) et accélérer l’inflation, mettant potentiellement les banques centrales dans une position délicate. Nous pensons quant à nous qu’il s’agit d’un phénomène temporaire qui ne forcera pas la main des grands argentiers, mais qui se traduira néanmoins par une certaine pression sur les marges des entreprises et freinera la dynamique conjoncturelle globale. Aux États-Unis, la croissance reste encore supérieure à son potentiel (croissance attendue à environ5,5% pour 2021 entre 3 et 4% pour 2022). A titre d’illustration, les ventes au détail ont augmenté de 14,3% d'une année sur l'autre à fin septembre (niveau exceptionnellement élevé qui reflète le rebond particulier de l'économie), mais appelé à se tasser au cours des prochains mois. Croissance soutenue également en Europe avec une progression de près de 3,5% (trimestre sur trimestre, +4% sur 12 mois) et reprise au Japon après un «coup de mou» durant l’été.

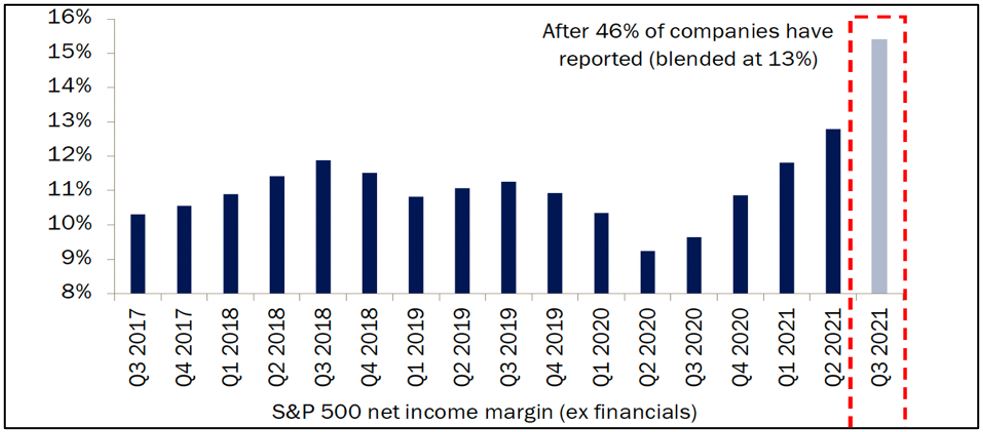

6. La saison trimestrielle des résultats est très attendue, dans la mesure où les investisseurs s’interrogent sur les effets de l’inflation, des salaires et des perturbations dans les canaux d’approvisionnement sur le développement des affaires et des rentabilités au cours des derniers mois. Pour l’heure, les surprises positives dépassent largement les déceptions, tant aux États-Unis (environ +35% sur 12 mois sur l’échantillon qui a publié) qu’en Europe (environ +45% sur 12 mois), démontrant que bon nombre d’entreprises possèdent un fort pouvoir de fixation des prix («pricing power»). Les secteurs présentant les progressions de bénéfices les plus spectaculaires sont (sans surprise) l’énergie, les matériaux et les financières, les valeurs industrielles et technologiques n’étant pas loin derrière. Cette dynamique très rassurante (même si les trimestres prochains seront logiquement moins forts) ont permis aux indices de reprendre de l’altitude dès le début du mois d’octobre.

Notre feuille de route continue à évoluer en fonction du positionnement dans le cycle, du prix des actifs et de la modification des perspectives (taux, bénéfices):

1. Le tassement conjoncturel du troisième trimestre est confirmé (selon les dernières données publiées en Chine, aux États-Unis et en Europe) en raison de l’accumulation d’embûches conjoncturelles, politiques ou encore de logistique comme évoqué plus haut. Les programmes fiscaux de soutien restent présents mais leur rôle est appelé à diminuer après 2022. La hausse des prix de l’énergie joue également les trouble-fêtes et pourrait freiner la conjoncture si elle devenait plus persistante.

2. Les banques centrales restent vigilantes, mais retirent progressivement leur soutien. Le retour de l’inflation (probablement plus durable que prévu initialement) trouble les plans des grands argentiers. Le mix croissance/inflation se détériore quelque peu, sans pour autant être le prélude à la stagflation.

3. La modification du contexte économico-financier se dessine clairement: normalisation attendue de la croissance, retrait progressif des soutiens monétaires, gestion des ruptures d’approvisionnement, niveau des prix plus élevés. Dans ce contexte, les taux d’intérêt commencent à s’ajuster à la hausse (tout en restant sous l’étroite surveillance des banques centrales qui veulent prévenir tout emballement) et les attentes bénéficiaires vont en toute logique se normaliser (tout en restant assez dynamiques pour 2022). Nous maintenons nos attentes de hausse modeste des rendements de long terme, accompagnée par un aplatissement des principales courbes de taux (provenant de l’ajustement des échéances courtes à une modification plus rapide des taux directeurs et une inflation plus tenace). Notre scenario central de taux longs reste à 1.75 à 2% pour le 10 ans US et 0,25% pour le Bund au cours de 6 à 9 prochains mois. Parallèlement, nous conservons notre préférence pour les obligations d’entreprises aux obligations souveraines, ainsi qu’une exposition raisonnable aux obligations en dollar des débiteurs de pays émergents (sélectivement) et aux obligations de qualité en devises chinoises.

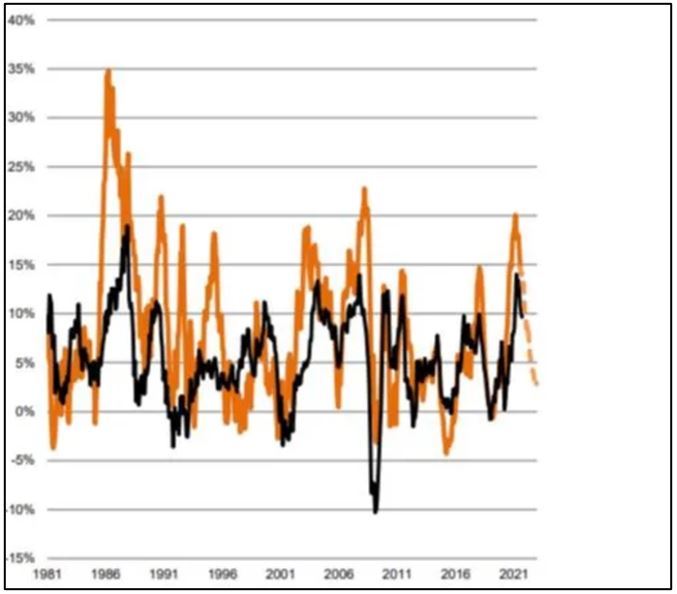

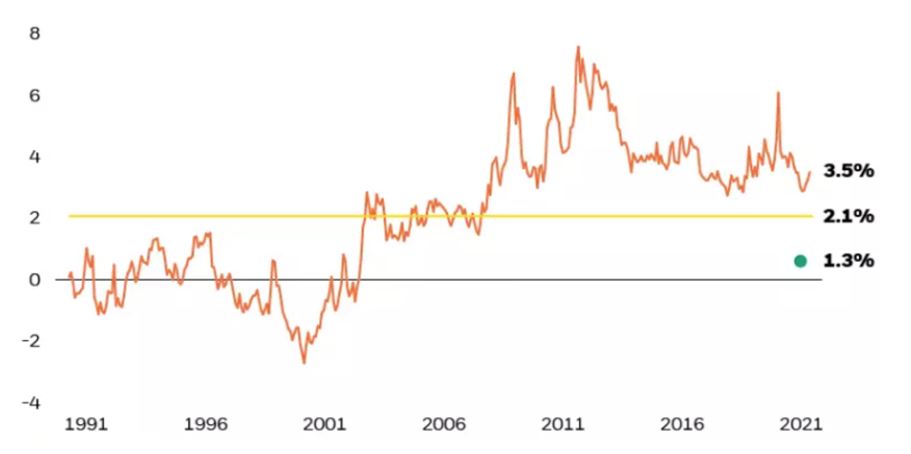

4. L’intérêt pour les actifs risqués reste vif, comme le démontrent les flux qui continuent à se diriger vers les produits collectifs de placement en actions. TINA s’est reposée en septembre, mais son retour a été bien remarqué en octobre. Les éléments fondamentaux (prévisions de bénéfices en hausse, taux d’intérêt bas et liquidités encore abondantes) demeurent les principaux moteurs pour les actions, même si les niveaux de valorisation sont toujours élevés en comparaison historique et en absolu. Le débat sur leur légitimité reste vivace. Nous considérons pour notre part que la dynamique des bénéfices restera forte pour quelques trimestres encore, que la rentabilité des entreprises continue à s’améliorer (de manière assez inattendue…) et que les taux d’intérêt restent peu exigeants (malgré les tensions liées à la vigueur de la reprise). Si la palme de la cherté reste aux États-Unis (zone où les rentabilités sont les plus élevées), l’Europe et l’Asie (y.c. le Japon) présentent des multiples de capitalisation également élevés mais moins onéreux. Lorsqu’on prend une perspective relative (notamment par le truchement de la prime de risque entre actions et obligations), nous découvrons une image moins effrayante, le niveau actuel (sur le marché américain) étant encore confortablement inscrit au-dessus de la moyenne historique des 30 dernières années.

Nous avions indiqué plus de vigilance (au cours des dernières chroniques) pour la période de fin d’été/début d’automne en raison de la saisonnalité moins favorable, de la tension sur les taux et le grippage de nombreux circuits d’approvisionnement. Nous évoquions également que la trajectoire à venir dépendrait de l’évolution des résultats des entreprises. Ces derniers se montrent finalement beaucoup plus résilients (face à ces vents contraires) que prévu. Historiquement, décélération des indicateurs avancés de l’activité et taux de rendement à la hausse induisent des performances boursières plus modestes. Ces deux forces ne semblent pas se détériorer suffisamment pour empêcher la progression des indices boursiers, aussi longtemps que ceux-ci maintiennent le regard sur la dynamique des bénéfices. Si on prend l’exemple du marché suisse des actions, nous constatons que les cours ont repris l’ascenseur après la correction de septembre à la faveur d’une dynamique bénéficiaire confirmée. Dans ce contexte, les multiples de valorisation reviennent dans leur moyenne historique récente, sans pour autant réduire le potentiel de hausse future.

5. La versatilité des indicateurs d’activité, le contrôle relativement efficace la courbe des taux par les banquiers centraux et l’absence de visibilité sur le rétablissement des flux de livraison induisent des changements réguliers de préférence et/ou de positionnement chez les investisseurs. Comme tous ces éléments sont impossibles à intégrer simultanément dans notre processus de construction, nous continuons à préconiser une approche équilibrée (régionalement et sur le plan des facteurs). Plus globalement, nous continuons à privilégier la visibilité (des modèles d’entreprise) et la qualité dans tous les secteurs. Les segments plus défensifs comme la santé ou la consommation durable constituent un ancrage solide, tout comme les meilleurs acteurs de la technologie (ex-Chine) qui démontrent une fois de plus leur capacité bénéficiaire supérieure. Notre prudence à l’égard des actions chinoises s’atténue quelque peu à mesure que les directions politique et industrielle prises par le gouvernement sont désormais comprises et mieux reflétées dans les cours. Par ailleurs, l’assouplissement monétaire qui se dessine va permettre une reprise plus marquée de l’activité. Comme mentionné à maintes reprises, les changements climatiques (et par voie de conséquence, les initiatives pour l’endiguer) et la réduction des inégalités demeurent des thèmes qui animent nos portefeuilles pour le moyen et le long terme. Nous préconisons d’augmenter à nouveau quelque peu l’exposition aux actifs les plus risqués (tout en conservant une sélectivité aïgue) pour participer au rallye de fin d’année.

6. Au sein des actifs de diversification, les métaux précieux se sont repris (grâce notamment aux taux réels toujours très négatifs), mais ils continuent à souffrir de la comparaison (assez surfaite à nos yeux) avec le Bitcoin qui apparait pour une frange grandissante d’investisseurs comme une protection plus efficace contre l’érosion monétaire/inflation. De son côté, l’immobilier coté reste recherché, tant en Suisse qu’à l’étranger. Nous continuons à privilégier les investissements à l’étranger, car les cours demeurent encore raisonnables par rapport à la valeur des actifs sous-jacents.

7. Le dollar reste bien orienté grâce à son différentiel de taux encore attrayant. Le franc suisse de son côté reprend des couleurs à la faveur d’un meilleur mix croissance/inflation que celui des principales économies. Si la volatilité entre des grandes paires de devises reste modérée, les principaux mouvements à venir dépendront essentiellement des mesures de politique monétaire (notamment sur la direction des taux directeurs) qui seront prises d’ici le premier trimestre 2022.

A l’approche de 2022, les investisseurs prennent de plus en plus en compte le retour à une «certaine normalité» avec des supports monétaires en diminution marquée. Le niveau des taux d’intérêt reste modéré, mais marginalement moins bas. La pandémie n’occupe plus les premières pages des médias (on semble mieux vivre avec), mais l’arrivée de l’hiver pourrait causer quelques soucis à nouveau. Nous restons bien exposés aux actifs risqués, notamment après l’atténuation des exagérations et tensions techniques. Sans accident financier particulier et/ou ruptures majeures d’approvisionnement dans les prochaines semaines, nous tablons sur une hausse modérée d’ici Noël (year-end rally), hausse qui permettrait de revenir sur les meilleurs niveaux atteints dans l’été sur les grandes bourses mondiales.

La bonne répartition entre actions (entre 40 à 50% des portefeuilles diversifiés), obligations (20 à 30%) et actifs de diversification (immobilier, métaux précieux pour 20 à 30%) permet de participer de manière dynamique et équilibrée à la croissance globale. La sortie de crise (sanitaire) est désormais bien engagée et la croissance mondiale est soutenue. La priorité actuelle des gouvernements et des banques centrales est d’assurer une trajectoire économique raisonnable et équilibrée, qui permette une plus large participation sociale et la préservation du capital naturel. Vaste programme comme on le sait. Cette transition ne sera ni indolore, ni gratuite! Les mesures d’accompagnement seront nécessaires et doivent être intégrées dans tout le processus de construction du portefeuille. Nous conservons une orientation prioritaire en faveur des secteurs d’avenir (infrastructure, transition énergétique et sociale.

Rédigé à Tannay, le 28 octobre 2021