Le dividende est important, mais sa croissance et les rachats d’actions sont également importants.

Le dividende est un élément central dans l’évaluation d’une entreprise, et c’est souvent un élément essentiel utilisé par les investisseurs pour déterminer les mérites d’un investissement. Mais se focaliser uniquement sur les dividendes peut conduire dans des «value traps» et à des performances décevantes sur le long terme.

Ainsi, un investisseur européen qui n’aurait regardé que le rendement du dividende ces dernières années aurait évité le secteur de la technologie, qui a surperformé (+14,7% par an sur 5 ans), et aurait privilégié les télécommunications ou les services collectifs, avec des résultats moins satisfaisants (respectivement +5,1% et +5,6% contre un indice européen en hausse de 7,9% par an sur 5 ans, dividendes inclus).

Bref, le dividende est important, mais nous pensons que les investisseurs devraient regarder d’autres éléments pour ne pas faire fausse route: la soutenabilité de la croissance des dividendes et le taux de distribution totale (lequel prend en compte les rachats d’actions).

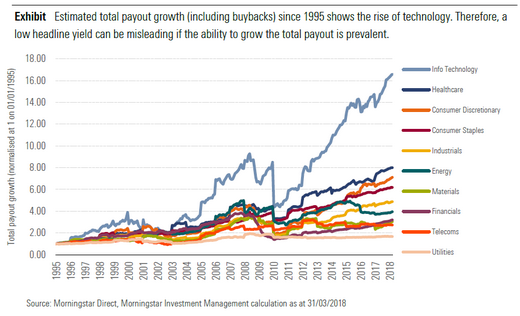

Le graphique suivant montre les performances des différents secteurs européens au cours des dix dernières années, en tenant compte de la distribution totale aux actionnaires.

Regarder dans le miroir peut apporter quelques enseignements utiles, mais cela ne construit par une stratégie pour les années à venir.

La soutenabilité du rendement total dans certains secteurs est un sujet de débat intense et reste difficile à prédire. Apple, Alphabet (Google), Facebook ou Microsoft pèsent fortement sur le sort du secteur de la technologie dans le monde, si bien que la pérennité des dividendes du secteur dépend en grande partie de ces quelques entreprises, donc de la qualité de la stratégie et de leur capacité à défendre leur positionnement concurrentiel.

Il est également important de toujours considérer le cycle du capital d’un secteur. Pour faire suite à l’argument qui précède, le taux d’investissement et les pressions concurrentielles peuvent changer la dynamique de rendement total d’un secteur.

Cela peut également jouer au niveau d’un pays. Par exemple, les actions américaines, où la technologie représente environ 25% de l’indice, diffère de l’Italie, où les services financiers et l’énergie pèsent environ 55% dans la capitalisation boursière du pays. En d’autres termes, quelques secteurs peuvent changer radicalement le profil et la soutenabilité du rendement total.

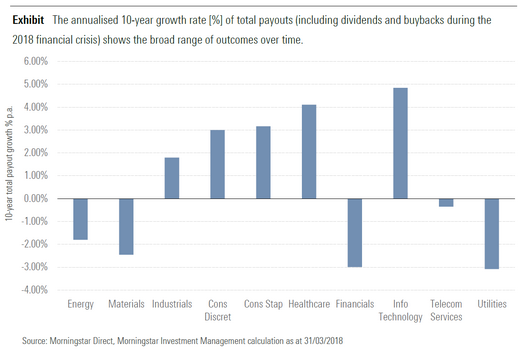

Sur la base de ces quelques éléments, le graphique suivant présente nos prévisions de rendement sur 10 ans par secteurs d’activité en Europe, ainsi que rendement du dividende actuel. Mais au final, c’est bien le niveau de valorisation que le niveau de distribution totale d’un secteur qui contribue le plus à sa performance future.