«L’introduction en bourse envisagée permettra d’accélérer la croissance durable de notre société, au bénéfice de tous nos stakeholders», explique Arik Parizer, CEO d’EPIC.

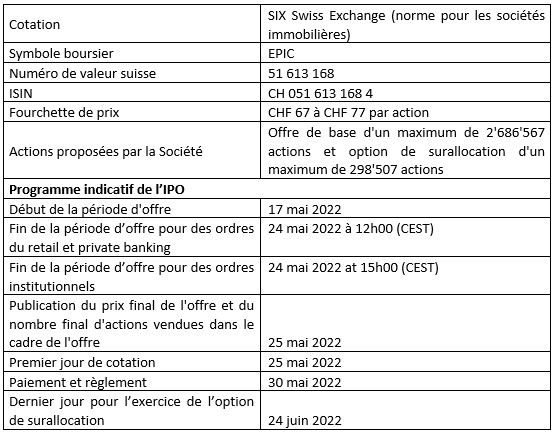

- EPIC Suisse, société immobilière suisse en croissance, annonce aujourd’hui le lancement de son introduction en bourse («IPO») à la SIX Swiss Exchange, avec la publication du prospectus et le début du processus de bookbuilding

- L’introduction en bourse consiste en un maximum de 2’985’074 actions offertes et se compose d’un maximum de 2’686’567 actions de vente et d’un maximum de 298’507 actions de surallocation (dans le cadre de l’option de surallocation)

- La société vise un produit brut de l’offre d’environ 200 millions de francs suisses, en supposant que l’option de surallocation soit entièrement exercée

- La fourchette de prix des actions proposées est fixée entre 67 francs à 77 francs par action, ce qui représente une capitalisation boursière totale d’environ 682 millions de francs à 757 millions de francs (702 millions de francs à 777 millions en supposant l’exercice complet de l’option de surallocation)

- Alrov Properties & Lodgings Ltd. (77,8%) et la famille Greenbaum1 (22,2%), fondateurs et principaux actionnaires, ne vendront pas d’actions lors de l’IPO et resteront totalement investis et engagés à long terme dans EPIC. Les actionnaires principaux ont consenti à une période de blocage de 12 mois après le premier jour de cotation

- EPIC prévoit d’utiliser les fonds levés par l’IPO principalement pour financer ses projets de développement existants et de futures acquisitions potentielles, après remboursement d’emprunts bancaires et de prêts d’actionnaires

- Le portefeuille d’EPIC composé de 25 propriétés (24 immeubles de placement en exploitation et 3 immeubles de placement en développement/construction2) présentait fin 2021 une valeur de marché d’environ 1,5 milliard de francs. La solide base de locataires a permis de développer des contrats de location à long terme, dont 87% sont indexés sur l’inflation

- Politique de dividende attractive suite à l’introduction en bourse, avec un dividende fixé à 3,00 francs par action pour l’exercice financier 2022, et une politique de distribution d’au moins 80% des fonds provenant de l’exploitation (FFO ou Funds from operations) par la suite. D’importantes réserves d’apports de capitaux étrangers de 279,1 millions de francs fin 2021, offrant un potentiel de dividendes exempts de retenue à la source et d’impôt sur le revenu pour les personnes résidentes en Suisse

- Le premier jour de cotation à la SIX Swiss Exchange est prévu aux alentours du 25 mai 2022.

Roni Greenbaum, cofondateur et président exécutif d’EPIC, déclare: «Nous sommes ravis de lancer notre introduction en bourse aujourd’hui avec la publication du prospectus et le début du processus de bookbuilding. Le groupe Alrov et moi-même resterons pleinement investis et engagés à long terme pour soutenir la croissance et le développement futurs d’EPIC. Nous sommes convaincus que notre stratégie unique, notre modèle économique résilient et nos projets de développement existants ainsi que les acquisitions potentielles futures constituent la base pour notre croissance et création de valeur futures. Nous sommes impatients d’écrire le prochain chapitre de l’histoire d’EPIC avec nos nouveaux actionnaires.»

Arik Parizer, CEO d’EPIC, commente: «Notre société dispose d’une structure financière saine avec un bilan clair et solide, des rendements robustes et un portefeuille diversifié générant des revenus récurrents et stables. Par conséquent, nous visons actuellement une politique de dividendes attractive pour les investisseurs. L’introduction en bourse envisagée permettra d’accélérer la croissance durable de notre société, au bénéfice de tous nos stakeholders.»

Les actions offertes, d’un maximum de 2’985’074, se composeront d’un maximum de 2’686’567 actions de vente et d’un maximum de 298’507 actions de surallocation (dans le cadre de l’option de surallocation). Les actions de vente seront nouvellement émises par la Société dans le cadre d’une augmentation de capital ordinaire et les actions de surallocation (le cas échéant) seront nouvellement émises par la Société à partir du capital social autorisé, dans chaque cas contre des apports en espèces. Dans le cadre du placement, les Managers peuvent surallouer un maximum de 298’507 actions de surallocation à des fins de stabilisation. L’option de surallocation peut être exercée en tout ou en partie et en une seule fois à tout moment dans les 30 jours civils suivant le premier jour de cotation. La société vise un produit brut de l’offre d’environ 200 millions de francs, en supposant que l’option de surallocation soit entièrement exercée.

La fourchette de prix des actions proposées a été fixée entre 67 francs et 77 francs par action, ce qui représente une capitalisation boursière totale d’environ 682 millions de francs à 757 millions de francs (702 millions de francs à 777 millions en supposant l’exercice complet de l’option de surallocation).

Le prospectus sera publié aujourd’hui, le 17 mai 2022. La période d’offre débute aujourd’hui, le 17 mai 2022, et devrait se terminer le 24 mai 20223. Le prix de l’offre et le nombre définitif d’actions à vendre devraient être publiés le 25 mai 2022. La cotation des actions conformément au Standard pour les sociétés immobilières de la SIX Swiss Exchange et l’ouverture des échanges des actions à la SIX Swiss Exchange sont prévues aux alentours du 25 mai 2022.

Credit Suisse et la Banque Cantonale de Zurich ont été mandatés comme Joint Global Coordinators et Joint Bookrunners pour l’IPO envisagée. Swiss Finance & Property AG agit en tant que Co-Manager.

Portefeuille d’actifs de grande qualité présentant des rendements stables, axé sur les principaux pôles économiques de la région du lac Léman et de l’Espace économique zurichois

- EPIC est une société immobilière suisse en pleine croissance, détenant un portefeuille de rendement de grande qualité à fort rendement et d’un pipeline de développement important. La société possède une solide expérience en matière de recherche, d’acquisition, de (re)développement et de gestion active de biens immobiliers commerciaux en Suisse. Au 31 décembre 2021, la valeur de marché s’élevait à environ 1,5 milliard de francs.

- Les investissements immobiliers d’EPIC sont stratégiquement situés dans les principaux pôles économiques de Suisse, notamment la région du lac Léman (représentant environ 48% de la valeur du portefeuille) et de l’Espace économique zurichois (correspondant à environ 38% de la valeur de marché du portefeuille), ainsi que des actifs dans les trois cantons de Saint-Gall, Glaris et Berne. Au 31 décembre 2021, le portefeuille diversifié de biens immobiliers commerciaux de la Société se composait de 25 propriétés2 (dont 24 immeubles de placement en exploitation et 3 immeubles de placement en développement/construction).

- Le portefeuille diversifié de biens immobiliers commerciaux d’EPIC se compose actuellement d’immeubles de bureaux (44,3% de la valeur de marché de l’ensemble du portefeuille immobilier au 31 décembre 2021), du commerce de détail (39,6%, dont 89,2% axé sur des centres commerciaux à dominance alimentation) ainsi que des biens logistiques et industriels (13,9%). Les développements s’élevaient à 2,2%.

- En 2022, Sustainalytics a attribué à EPIC un score indicatif global (Corporate ESG Assessment) de 18,3, ce qui place la Société dans la catégorie «Low Risk» et dans le 19e percentile de toutes les sociétés évaluées.

- Actuellement, la Société a l’intention de verser un dividende fixe de 3,00 francs par action pour l’exercice se terminant au 31 décembre 2022 (à payer en 2023) et, pour les années suivantes, elle vise un ratio de distribution d’au moins 80% des fonds provenant de l’exploitation (FFO). Fin 2021, l’EPIC disposait d’importantes réserves d’apport en capital étranger de 279,1 millions de francs, offrant un potentiel de dividendes sans retenue à la source ni impôt sur le revenu pour les personnes résidentes fiscalement en Suisse.

- Les actionnaires fondateurs, le groupe Alrov et la famille Greenbaum, resteront pleinement investis dans EPIC en tant qu’actionnaires de référence orientés sur le long terme.

- EPIC dispose d’un management expérimenté, engagé et présent de longue date, totalisant plus de 60 ans d’expérience dans le secteur immobilier. Il est composé de Roni Greenbaum, président exécutif et cofondateur, Arik Parizer, CEO depuis 2008, Valérie Scholtes, CFO depuis 2016, et Philipp Küchler, Portfolio Director depuis 2009.

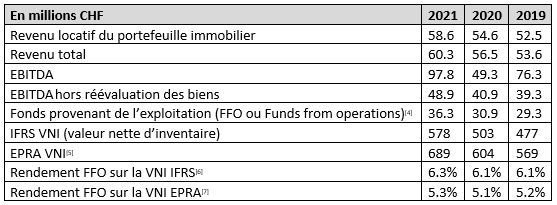

Au cours de l’exercice 2021, la Société a généré un revenu locatif de ses biens immobiliers de 58,6 millions de francs (2020: 54,6 millions), un revenu total de 60,3 millions de francs (2020: 56,5 millions), un bénéfice net de 77,5 millions de francs (2020: 34,4 millions), un EBITDA hors réévaluation du portefeuille d’investissement de 48,9 millions de francs (2020: 40,9 millions), et un EBITDA y compris la réévaluation de portefeuille de 97,8 millions de francs (2020: 49,3 millions).