Dans la région de New York, l’activité manufacturière s’est fortement contractée. La décision du gouvernement chinois de rouvrir l’économie offre une perspective de rebond importante.

Les marchés ont digéré les discours plutôt fermes des banquiers centraux concernant la politique monétaire et des statistiques américaines mitigées. Les inquiétudes concernant les perspectives économiques mondiales ont pris le dessus sur le ralentissement observé des chiffres de l’inflation.

Les rendements obligataires se sont détendus. Le 10 ans US est repassé sous le seuil de 3,50% alors que le 10 ans allemand est resté stable autour de 2,15%.

Aux Etats-Unis, l’activité manufacturière s’est fortement contractée dans la région de New York, en janvier, l’indice global des affaires a reculé de 22 points à -32,9. Les ventes au détail ont également diminué davantage que prévu en décembre, reculant de 1,1% après une baisse de 1% le mois précédent. En excluant le secteur automobile (véhicules, équipements et stations-services), elles se sont contractées de -0,7%. Enfin, les prix à la production se sont tassés de -0,5% en décembre 2022 en variation mensuelle, mais ont augmenté de +0,1% hors alimentation, énergie et services commerciaux. Sur les douze derniers mois, ils ont grimpé de +6,2% en données brutes et de +4,6% hors alimentation, énergie et services commerciaux, contre +7,3% et +4,9% pour le mois de novembre.

Après une baisse de -0,6% en novembre 2022, la production industrielle américaine a encore reculé le mois dernier, de -0,7%, plus fortement qu’attendu.

Le marché du travail américain reste solide. Les inscriptions aux allocations chômage ont reculé de 15’000 lors de la semaine du 9 janvier, pour s’établir à 190’000 contre 205’000 la semaine précédente. Enfin, le nombre de personnes percevant régulièrement des indemnités a lui aussi augmenté de 17’000 pour atteindre 1’647’000 lors de la semaine du 2 janvier.

En Chine, le produit intérieur brut (PIB) a crû de +3,0% en 2022, soit l’une des croissances les plus faibles en près de 50 ans en raison des restrictions sanitaires et de la crise du marché immobilier. Par ailleurs, la production industrielle a ralenti à 1,3% sur un an en décembre après une hausse de 2,2% en novembre et les ventes au détail ont, elles, baissé de 1,8% le mois dernier, après -5,9% en novembre. Cependant, la décision du gouvernement chinois de rouvrir l’économie offre une perspective de rebond importante et est la bienvenue, au moment où les économies occidentales font face à des vents contraires.

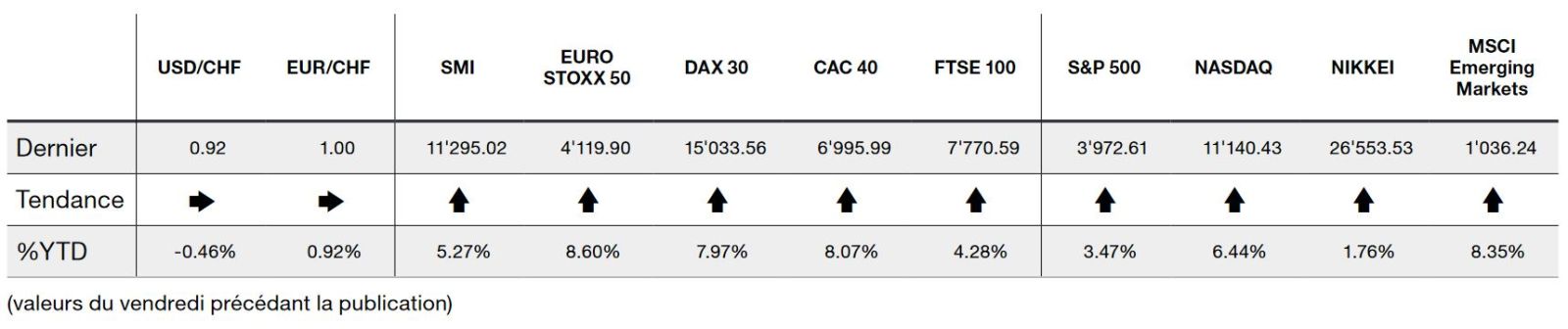

Dans ce contexte, l’indice du S&P 500 finit la semaine en baisse de -0,27% alors que l’indice technologique du Nasdaq, rebondit de +1,27%. L’indice Stoxx 600 Europe accuse un très léger recul à -0,10%.

Les publications de résultats vont se poursuivre cette semaine et les intervenants guetterons les indications sur l’ampleur du ralentissement économique en cours.

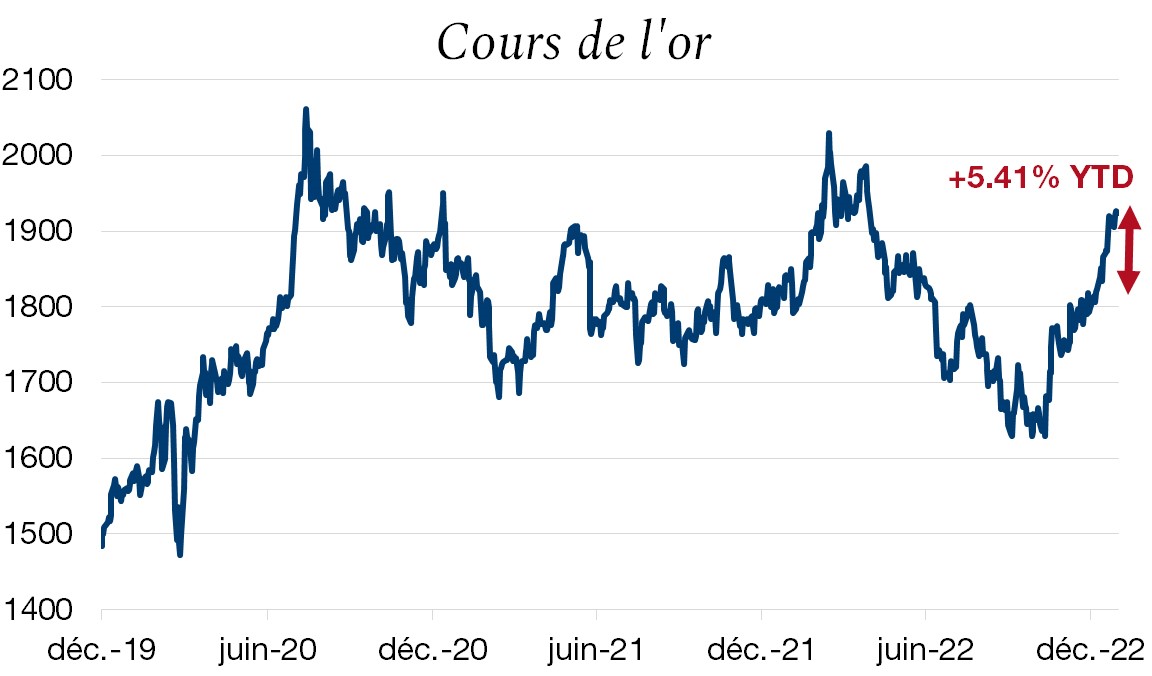

Le cours de l’or devrait continuer de profiter d’une inflation qui demeure élevée ainsi que de la baisse du dollar et de l’activité économique.

Historiquement l’or a surperformé dans un contexte de ralentissement de la croissance mondiale. En 2022, le métal jaune a souffert d’un dollar fort et de la forte hausse des taux. Depuis quelques mois, les banques centrales, notamment des pays émergeants et principalement de la Chine, rachètent de l’or afin de reconstituer leurs réserves et se protéger contre l’inflation, ce qui soutient la demande de l’or.

D’ailleurs, elles ne sont pas les seules, les flux dans les ETF adossés à l’or ont augmenté, les investisseurs cherchent également à se prémunir contre l’inflation et le ralentissement de l’économie.

Ainsi, malgré des taux d’intérêt réels plus élevés, le risque de récession ainsi qu’une forte inflation et une baisse anticipée des taux aux Etats-Unis devraient soutenir le cours du métal jaune.