AEW, l’un des leaders mondiaux du conseil en investissement et de la gestion d’actifs immobiliers1, publie aujourd'hui son étude «Perspectives Annuelles 2025», qui appelle les investisseurs à se préparer au rebond du marché. Comme attendu, les banques centrales ont commencé leur cycle de baisse de taux directeurs au début du second semestre 2024, l'inflation ayant fortement baissé. Le scénario macroéconomique central d'AEW anticipe une croissance modérée du PIB et un resserrement des taux obligataires d'Etat.

Hans Vrensen, responsable recherche & stratégie Europe chez AEW, commente: «Les fondamentaux macroéconomiques et immobiliers se sont améliorés, avec une baisse de l'inflation, des taux directeurs et des taux d'intérêt, permettant à la dette de devenir à nouveau relutive pour les investisseurs. Les baisses anticipées des taux obligataires devraient également contribuer à une baisse des taux de rendement immobiliers et réajuster à la hausse les valeurs vénales après leurs récentes corrections. L'impact combiné de la croissance des loyers et du resserrement des taux de rendement porte nos prévisions de rendements globaux à 9,2% par an au cours des cinq prochaines années, avec les bureaux ‘prime’ en tête. Ces rendements sont issus de notre scénario central et sont cohérents avec la reprise observée après la crise financière mondiale. Les récents mouvements sur les marchés financiers reflètent néanmoins les préoccupations sur une hausse à court terme de l’inflation et sur un possible ralentissement du cycle de baisse des taux directeurs. Nous modélisons un scénario pessimiste qui prend en compte ces risques et leur impact à terme sur les rendements immobiliers qui seraient alors inférieurs de 0,6% par an aux rendements dans le scénario central».

La dette immobilière en Europe devient à nouveau relutive pour les investisseurs

Les coûts d'emprunt en zone euro devraient diminuer légèrement pour atteindre 3,6% d'ici le quatrième trimestre 2025, contre 3,8% au troisième trimestre 2024. A 5,2% en moyenne, les taux de rendement immobiliers «prime» tous secteurs confondus en zone euro rendent désormais la dette relutive pour les investisseurs. C’est également le cas au Royaume-Uni, mais dans une moindre mesure, car les taux swap et les marges britanniques restent plus élevés que dans la zone euro. Les conditions de refinancement se sont également assouplies. La dernière estimation du déficit de financement d'AEW a ainsi baissé à 86 milliards d'euros pour 2025-27, contre 99 milliards d'euros pour 2024-26. En pourcentage des prêts octroyés, le déficit de financement est maintenant de 13% pour les trois prochaines années, en baisse par rapport au 17% estimé précédemment. Les prêts adossés à des actifs situés en Allemagne ou à des bureaux représentent la plus grande partie de ce déficit. Le déficit de financement pour les prêts ayant des collatéraux en Italie et en Espagne est moins important qu’en moyenne en Europe.

Les taux de vacance modérés soutiennent la croissance des loyers

Les taux de vacance dans la plupart des marchés immobiliers en Europe ont tendance à baisser depuis la pandémie de Covid, à l'exception des bureaux pour lesquels le taux de vacance est le plus élevé de tous les secteurs, à 9%. Ce chiffre est en hausse par rapport aux 5% enregistrés avant la pandémie à la fin de l'année 20192. AEW prévoit que ce taux de vacance sur les marchés des bureaux atteigne un point haut en 2024 avant de refluer à 6,8% fin 2029. La logistique affiche le taux de vacance le plus bas de tous les secteurs à 2%.

Le scénario central d'AEW prévoit une croissance des loyers «prime» de 2,1% par an en moyenne en 2025-29. La croissance attendue des loyers des bureaux «prime» est la plus forte de tous les secteurs, à 2,6% par an, dépassant légèrement celle du résidentiel (2,5%) et de la logistique (2,3%). Les loyers des centres commerciaux « prime » et des commerces de pied d’immeuble devraient croître moins rapidement que la moyenne, à 1,3% par an pour 2025-29.

L'amélioration de la confiance commence à stimuler les volumes d'investissement

Reflétant des fondamentaux plus favorables, la dernière enquête «IPE Real Assets Expectations» confirme que la confiance sur les croissances de valeur en capital s’est progressivement améliorée, le résidentiel et la logistique affichant les meilleurs résultats. Alors que les bureaux et les commerces étaient encore à la traîne, la confiance sur les croissances attendues des valeurs de ces deux secteurs s’est également sensiblement améliorée.

L’équipe Recherche d’AEW prévoit un volume total d’investissement en immobilier en Europe de 170 milliards et 200 milliards d'euros en 2024 et 2025 respectivement, en hausse par rapport aux 150 milliards d'euros investis en 2023, les attentes en termes de prix entre vendeurs et acquéreurs continuant de se resserrer. Les secteurs alternatifs continuent à gagner des parts de marché et représentent un record de 18% des volumes investis sur les quatre derniers trimestres.

Les taux de rendement immobiliers «prime» se sont stabilisés dans les cinq grandes typologies d’actifs depuis le premier trimestre 2024 et les prévisions d'AEW confirment que les baisses des valeurs enregistrées depuis la hausse des taux d’intérêt touchent à leur fin. Avec la baisse des taux obligataires prévus sur les cinq prochaines années, les taux de rendement des bureaux «prime» devraient se resserrer le plus, de 70 points de base, suivis par la logistique et les centres commerciaux, tous deux de 40 points de base. Les taux de rendement «prime» en résidentiel et commerces de pied d’immeuble devraient se resserrer de 30 points de base et de 20 points de base respectivement.

Les bureaux prime européens et la France offrent les rendements globaux les plus élevés

Le rendement global moyen dans le scénario central d'AEW s'élève à 9,2% par an pour 2025-29 sur l'ensemble des 197 marchés couverts. Les bureaux « prime » offrent les rendements les plus élevés, soit 10,9% par an au cours des cinq prochaines années, grâce au rebond des valeurs vénales, à l'amélioration des perspectives de croissance des loyers et à la compression des taux de rendement. La France et le Benelux devraient surperformer les autres pays avec un rendement global moyen de 10,3% par an, suivis de près par le Royaume-Uni (10,2% par an), qui passe en troisième position.

Pour la première fois, AEW fournit également des prévisions sur les loyers et taux de rendement des actifs dits «secondaires» (en termes de qualité ou de localisation) avec une couverture de 39 marchés. Les rendements globaux attendus sont de 9,1% par an pour ces marchés «secondaires» contre 9,7% par an pour les marchés «prime» à périmètre équivalent. Les rendements globaux pour les actifs secondaires offrent un meilleur rendement locatif, de 6,7% par an, tandis que les actifs «prime» bénéficient davantage d’une croissance en capital plus élevée grâce à la compression attendue des taux de rendement.

La majorité des marchés européens sont jugés attractifs dans l’analyse des rendements ajustés aux risques

L'analyse d'AEW sur les rendements ajustés au risque donne un signal positif aux investisseurs, avec 92% des 168 marchés européens couverts classés attractifs ou neutres. Cette analyse est fondée sur un rendement global moyen attendu de 9,0% par an contre un rendement global exigé de 7,3% par an, ce qui représente une différence de 170 points de base en moyenne sur l'ensemble des 168 marchés. Le Benelux arrive en tête avec 18 marchés sur 20 jugés attractifs. L'Allemagne, avec un seul de ses 24 marchés considéré comme moins attractif, présente davantage de marchés attractifs ou neutres par rapport à la moyenne européenne.

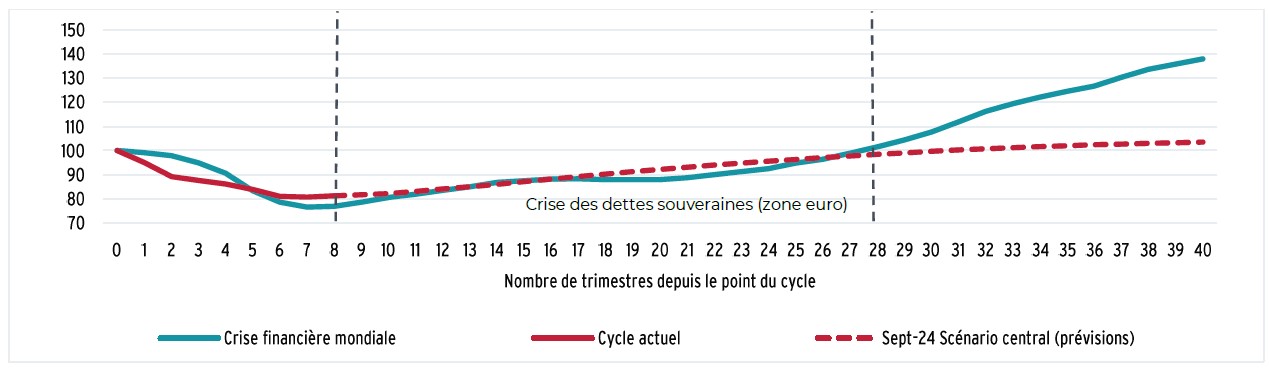

Ces perspectives de rendement globaux peuvent sembler optimistes mais sont cohérentes avec le rebond des valeurs vénales constaté après la crise financière mondiale. Après une baisse similaire des valeurs pendant deux ans, il a fallu sept ans pour retrouver les niveaux d'avant la crise financière mondiale. Le scénario central d'AEW prévoit que les valeurs vénales reviendront à leur niveau du deuxième trimestre 2022 après sept ans et demi, soit au quatrième trimestre 2029.

Indice des valeurs vénales moyennes en Europe (Bases 100 = T3 2007 et T2 2022, Crise financière de 2007-2008 VS. Cycle actuel) – 154 MARCHES

Sources: CBRE et AEW Recherche & Stratégie au T3 2024.

1 Source: Institutional Real Estate Inc, Global Investment Managers 2023 Special Report.

2 Source: INREV Asset Level Index, au T2 2024.