Les marchés financiers ont rebondi la semaine dernière, grâce à l'amélioration du sentiment des investisseurs. La reprise a suivi un schéma classique. Sur les marchés obligataires, les courbes des taux d'intérêt des emprunteurs souverains se sont aplaties, les titres high yield ont surperformé les titres investment grade et toutes les classes d'actifs de crédit ont enregistré des performances totales positives.

Sur les marchés des matières premières, les métaux industriels ont surperformé l'or, tandis que sur les marchés des changes, le franc suisse et le yen japonais se sont affaiblis face au dollar américain. Les devises des marchés émergents ont évolué dans le sens inverse, s'appréciant face au billet vert.

Les marchés d'actions ont connu un rebond généralisé, l'indice Bloomberg World Large & Mid Cap Price Return progressant de plus de 3%. Nos indicateurs de volatilité préférés pour évaluer le sentiment du marché, l'indice Volatility Index (actions) et l'indice MOVE (obligations), ont tous deux reculé de manière significative, reflétant une baisse de l'aversion au risque.

Le reste relève de la politique

La politique continue d'être le moteur des mouvements du marché, comme cela a été le cas pendant la majeure partie de l'année. Pour l'instant, les données économiques et les résultats des entreprises passent au second plan, considérés comme des informations rétrospectives, les investisseurs s'inspirant plutôt des développements et des annonces politiques.

Dans son deuxième discours d'investiture, le président Donald Trump a déclaré: «Mon héritage le plus précieux sera celui d'un artisan de la paix et d'un rassembleur.» Cette affirmation semble toutefois très lointaine à l'heure actuelle. Ses partisans les plus fervents pourraient rétorquer qu'«on ne fait pas d'omelette sans casser des œufs», tandis que ses détracteurs affirment que l'administration américaine a attisé les conflits, risquant de déclencher des guerres sur cinq fronts différents.

Le premier conflit concerne l'administration Trump elle-même. Le président de la Réserve fédérale américaine, Jerome Powell, s'est retrouvé dans le collimateur la semaine dernière après son récent discours à l'Economic Club of Chicago. Il y a mis en garde contre la forte probabilité d'une hausse des prix pour les consommateurs et d'une augmentation du chômage à court terme en raison des droits de douane.

M. Powell a déclaré que ce scénario plaçait la Fed dans une situation délicate: toute mesure visant à lutter contre l'inflation par une hausse des taux d'intérêt pourrait aggraver le chômage, et inversement. Il a toutefois laissé entendre que la Fed pourrait donner la priorité à son mandat en matière d'inflation plutôt qu'à ses objectifs en matière d'emploi si les deux entraient en conflit. «Sans stabilité des prix, nous ne pouvons pas garantir la longue période de bonne santé du marché du travail dont bénéficient tous les Américains», a-t-il déclaré.

Il est possible que Powell ait également pensé à son héritage, son mandat devant prendre fin en mai 2026. Sous sa direction, la Réserve fédérale a été contrainte de relever ses taux d'intérêt au rythme le plus rapide depuis plusieurs décennies après avoir initialement jugé à tort que l'inflation était transitoire — une erreur qu'il est sans doute impatient de ne pas répéter.

Trump, partisan de longue date de la baisse des taux d'intérêt, n'a pas été impressionné. Il a exprimé sa frustration sur les réseaux sociaux, déclarant: «Le départ de Powell ne saurait arriver trop tôt!»

Toutefois, toute atteinte à l'indépendance de la banque centrale est profondément déstabilisante pour les investisseurs. Les expériences récentes de pays comme la Turquie et le Brésil, où l'ingérence politique dans la politique monétaire a déclenché une instabilité des marchés, en sont des exemples frappants. Les marchés ont réagi négativement et rapidement aux commentaires de Trump, l'amenant à préciser qu'il n'avait «aucune intention de licencier» Powell.

DOGEball

Le marché a reçu un nouvel élan après la publication des résultats financiers du premier trimestre de Tesla, au cours de laquelle Elon Musk a officiellement annoncé qu'il se retirerait de son poste au sein du département chargé de l'efficacité gouvernementale et qu'il se recentrerait sur ses activités de fabrication à partir du mois prochain.

Dans le même temps, le secrétaire américain au Trésor, Scott Bessent, a déclaré que le Fonds monétaire international et la Banque mondiale jouaient un rôle essentiel et que l'administration Trump était disposée à collaborer avec eux, mais il a averti qu'ils devaient se recentrer sur leurs missions fondamentales.

La guerre en Ukraine et les conflits au Moyen-Orient ont fait de Steve Witkoff une figure très recherchée. Le Kremlin a confirmé que le président Vladimir Poutine avait rencontré l'envoyé spécial américain Witkoff à Moscou vendredi dernier, leur deuxième rencontre en deux semaines. Le Kremlin a qualifié les discussions de productives, les qualifiant de «canal très bon et fiable pour communiquer les positions» entre Poutine et Trump.

Au cours du week-end, M. Witkoff s'est rendu à Oman pour le troisième cycle de négociations sur le nucléaire entre les États-Unis et l'Iran. Il était accompagné du ministre iranien des Affaires étrangères, Abbas Araghchi. Les discussions techniques étant désormais terminées, les deux parties ont souligné leur volonté de progresser.

Le fil conducteur de toutes ces négociations est le sentiment d'urgence des États-Unis et la pression qu'ils exercent sur toutes les parties pour parvenir à des accords de paix. En Ukraine, l'échec des négociations pourrait conduire les États-Unis à se retirer du conflit. Au Moyen-Orient, les conséquences pourraient être encore plus graves, Donald Trump ayant déclaré aux journalistes: «Je préfère de loin un accord à des bombes.»

Un apaisement de la guerre?

Il y avait des raisons d'être légèrement plus optimiste concernant les deux derniers conflits, la guerre froide avec la Chine et le régime tarifaire mondial des États-Unis. Certains signes indiquent que les tensions entre les États-Unis et la Chine pourraient commencer à s'apaiser, les États-Unis étant ouverts à des discussions sur la réduction des droits de douane et la Chine envisageant de suspendre les droits de douane sur les équipements médicaux et les produits chimiques industriels, ainsi que de renoncer aux droits de douane sur les contrats de location d'avions.

Le président Trump a indiqué que son administration avait déjà entamé des discussions commerciales avec la Chine, bien que Pékin nie l'existence de toute négociation. Par ailleurs, sur le plan tarifaire mondial, les États-Unis ont annoncé des progrès significatifs avec le Japon et la Corée du Sud, les négociateurs américains laissant entendre qu'un «accord de principe» pourrait être conclu dès la semaine prochaine avec la Corée du Sud.

La production économique combinée des États-Unis et de la Chine représente environ 45% du PIB mondial. Tout rapprochement entre ces deux superpuissances serait donc considéré comme constructif pour l'économie mondiale et les marchés financiers.

Révision à la baisse des prévisions de croissance

Les conséquences de la guerre tarifaire mondiale ont été clairement mises en évidence dans les prévisions économiques actualisées publiées par le Fonds monétaire international et la Banque mondiale lors de leurs réunions de printemps à Washington, D.C., la semaine dernière. La croissance mondiale pour 2025 a été révisée à la baisse de 0,5 point de pourcentage, à 2,8%, la croissance américaine étant ramenée de 0,9% à 1,8% et celle de la Chine de 0,6% à 4%.

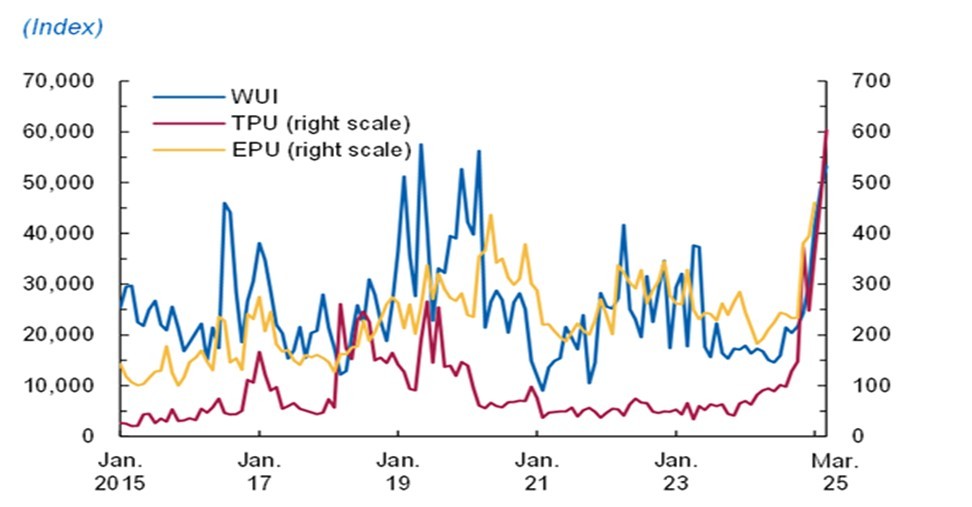

Ces révisions à la baisse reflètent des niveaux de droits de douane qui n'ont pas été observés depuis plus d'un siècle et, plus important encore, le niveau exceptionnellement élevé d'incertitude qui règne sur le commerce mondial. Cela a été souligné dans le dernier indice d'incertitude du commerce mondial du FMI, qui est désormais nettement plus élevé qu'au cours de la pandémie (voir le graphique de la semaine).

L'imprévisibilité représente peut-être un défi encore plus grand que les droits de douane élevés. Si les droits de douane définitifs ont un coût, ils permettent au moins aux entreprises de réorganiser leurs chaînes d'approvisionnement et aux consommateurs de rechercher des alternatives. Mais le manque de clarté actuel rend la planification presque impossible pour les entreprises et les consommateurs. Une réponse courante à cette situation est l'inaction et, en fin de compte, la stagnation économique.

Par conséquent, si les négociateurs américains parviennent à accélérer la finalisation des accords commerciaux, le regain de certitude pourrait contribuer à soutenir la reprise des marchés financiers et à limiter les pertes de production économique.

Dans l'ensemble, la semaine dernière a été marquée par des nouvelles politiques plus constructives que négatives, et les investisseurs ont réagi en conséquence. Toutefois, les fondements de la reprise des marchés restent fragiles, ce qui pourrait entraîner une volatilité en mai, un mois traditionnellement difficile pour les investisseurs.

Graphique de la semaine: montée de l'incertitude

Source: FMI, Indice mondial d'incertitude (WUI), Incertitude en matière de politique commerciale (TPU), Incertitude en matière de politique économique, en avril 2025. Les mesures d'incertitude du FMI quantifient l'attention médiatique accordée aux actualités mondiales liées à l'incertitude mondiale, commerciale et économique. À titre indicatif uniquement.