Cette analyse des risques et potentiels ne dispense pas d’être opportuniste, et 2017 nous rappelle combien il aurait fallu l’être bien davantage.

Les prédictions précises en matière de marchés ont peu d’intérêt. À titre d’exemple, le consensus des analystes il y a un an anticipait une hausse de 6% de l’indice S&P sur l’année, performance qui fut atteinte en six semaines. Les mêmes d’ailleurs anticipaient en moyenne une hausse de l’indice de 10% en 2008, quand il s’effondra finalement de 40%. En 2017, les meilleures performances ont souvent été le fait d’investisseurs qui prévoyaient en début d’année un dollar fort et une remontée des taux d’intérêt. Mais ils ont su changer d’avis, oublier leur analyse et surfer sur les tendances, ou encore avoir l’heur d’être obligatoirement investis en majorité en euros.

L’articulation d’un scénario central est certes un point de départ incontournable (nous présentions le nôtre pour 2018 dans la Carmignac’s Note de décembre dernier «Le supplice des Cassandre»). Mais il doit s’inscrire dans une analyse des risques, positifs comme négatifs, c’est-à-dire dans une compréhension des principaux enjeux, ceux qui pourraient produire en cas d’inflexion importante un effet décisif sur les marchés, à la hausse comme à la baisse.

aux États-Unis et dans les émergents.

Cette analyse des risques et potentiels ne dispense pas d’être opportuniste, et 2017 nous rappelle combien il aurait fallu l’être bien davantage. Mais elle a montré sur longue période sa nécessité pour produire une performance solide à travers les cycles de marchés.

Ces enjeux s’analysent sur trois registres distincts bien qu’interdépendants : configuration des marchés (valorisations, liquidités, positionnements, confiance, flux), économie (croissance, inflation, taux d’intérêt), et politique (risque souverain, géopolitique, basculement électoraux).

A l’analyse, il apparait que 2018 s’accompagnera, bien davantage que 2017, d’enjeux déterminants pour l’ensemble des marchés financiers, qui justifient que cette année nouvelle soit abordée avec les yeux grands ouverts.

À juste raison, ce registre n’est en général pas le plus important pour les marchés : les prévisions dans ce domaine sont encore plus aléatoires qu’en matière économique, et leur impact sur les marchés encore davantage. Les échéances électorales, pourtant majeures aux États-Unis, en Grande-Bretagne et en Europe ayant finalement mérité d’être négligées, les investisseurs sont tentés désormais d’ignorer presqu’entièrement le registre politique. Cette quiétude est probablement excessive aujourd’hui, ceci pour trois raisons.

D’abord, les conséquences financières et économiques des évènements politiques se manifestent souvent avec retard. Il serait ainsi logique que l’économie britannique ressente beaucoup plus douloureusement en 2018 les conséquences du vote sur le Brexit qu’en 2017. La baisse de la livre sterling, en renchérissant le coût des produits importés, mordra davantage dans le pouvoir d’achat des ménages. Dans le même temps, la deuxième phase des négociations qui va débuter entre la Grande-Bretagne et la Commission européenne sur les termes de leurs futures relations commerciales va créer un surcroit d’incertitude, sur son issue et sur l’avenir du Gouvernement May, peu propice aux investissements au Royaume-Uni. Enfin, un resserrement de la politique monétaire par la Banque d’Angleterre pour défendre sa monnaie aggraverait le ralentissement économique. Dans ce contexte, nous commençons l’année avec une position vendeuse sur la livre sterling, qui s’avérera bénéficiaire en cas d’enclenchement d’une spirale baissière.

a certainement été atteint en 2017.

Aux États-Unis, la rhétorique protectionniste du Candidat Trump, après avoir été reléguée au second plan en 2017 dans l’agenda du Président, verra probablement son tour venir dans l’ordre des priorités en 2018. Dans le contexte de cette croisade retrouvée, notamment à l’égard de la Chine, il serait alors vraisemblable qu’un dollar plus compétitif compte parmi les armes brandies par le Président américain. Nous débutons donc 2018 en ayant couvert très largement le risque de change de nos actifs en dollars. On notera que cette perspective constitue à contrario un accélérateur de performance potentiel pour nos actifs situés dans l’univers émergent, que nous avons renforcés.

La seconde raison qui ravive l’enjeu politique en 2018 est que plusieurs nouveaux scrutins ne seront pas anodins : au Mexique comme au Brésil, les résultats des élections générales confirmeront, ou pas, les trajectoires réformistes engagées. Plus près de nous, la formation d’un Gouvernement en Allemagne dans les prochaines semaines, le scrutin de mars en Italie enverront des signaux très concrets de confirmation, ou non, de la nouvelle dynamique de réforme pan-européenne amorcée par le Président Macron en France l’an passé. Il conviendra d’être attentif en particulier aux taux des emprunts d’État de la périphérie. Dans le cas d’une issue politique favorable, notre scénario central, c’est la monnaie unique qui en profitera, largement surreprésentée dans nos portefeuilles.

Le Moyen-Orient gronde aujourd’hui de menaces d’instabilité politique, et donc économique, auxquelles nous sommes très attentifs. L’histoire montre que les régimes qui sont longtemps demeurés autocratiques se fragilisent considérablement quand, généralement sous la pression, ils tentent enfin un timide assouplissement de leur régime (danger que le Président Xi Jinping en Chine a parfaitement identifié et évite soigneusement). Nos positions en actions de producteurs pétroliers occidentaux, en particulier aux États-Unis, et de sociétés aurifères, constituent une police d’assurance à fort potentiel contre une montée du risque politique dans cette région.

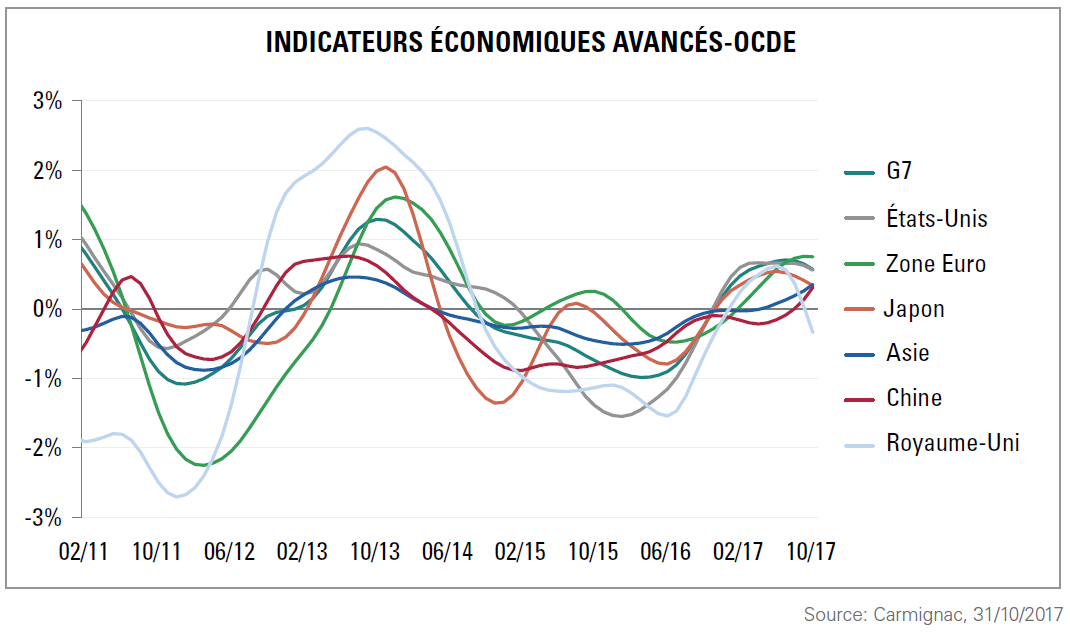

Le rythme de l’embellie économique globale, dans le prolongement de la relance industrielle partie de Chine au début de 2016, fut la grande et belle surprise de 2017 : aux États-Unis, l’indice de surprise économique publié par Citibank a terminé l’année à son plus haut niveau historique, et en zone euro le même indicateur, s’il n’a pas effectué un envol aussi spectaculaire, atteignait tout de même à fin novembre 2017 son plus haut niveau depuis 2010.

Ce n’est pas faire injure aux économistes de constater que cet indice est un indicateur contrariant assez fiable des surprises à venir : maintenant que les prévisions économiques se sont avérées très largement trop pessimistes en 2017, elles ont naturellement été revues à la hausse pour 2018, ceci au moment où la confiance, la consommation, les rythmes d’activité atteignent des sommets. Si l’activité économique globale devrait demeurer soutenue en 2018, le risque est donc néanmoins cette fois davantage celui d’une déception.

Cette perspective comporte une part de risque pour les marchés d’actions, en particulier pour les secteurs cycliques portés jusqu’ici par la réforme fiscale américaine et le rebond européen. Mais elle ouvre aussi des opportunités, en particulier aux États-Unis, là où le risque de déception est selon nous le plus élevé : en aggravant la vulnérabilité du dollar, et en limitant la hausse des taux d’intérêt, ce scénario favoriserait très largement la valorisation des valeurs de croissance aux États-Unis et dans les pays émergents, fortement représentées dans nos portefeuilles.

C’est peu dire que l’ensemble des marchés a connu une période de hausse historique depuis bientôt 10 ans. La capitalisation des marchés d’actions a globalement triplé depuis son point bas de 2009, et, circonstance encore plus exceptionnelle, cette performance s’est accompagnée d’une performance parallèle des marchés obligataires et des marchés de crédit. Il faut à cet égard prendre la mesure de l’ironie de cette réaction en chaine sur les marchés : car c’est bien l’échec des Banques centrales à relancer l’inflation qui a justifié la poursuite de longues années d’achat d’actifs obligataires systématiques par création monétaire, provoquant mécaniquement la hausse de toutes les classes d’actifs au mépris de toute rationalité économique. L’impact de plus en plus lourd des gestions passives et algorithmiques a amplifié le phénomène.

Le sommet de la distorsion des prix de marché a certainement été atteint en 2017, quand l’embellie économique enfin retrouvée, qui a accéléré la hausse des marchés d’actions, n’a toujours pas provoqué d’ajustement sensible des marchés obligataires. 2018 pourrait à cet égard constituer un tournant majeur. Car si la masse de liquidités déversées par les Banques centrales depuis 2009 ne sera pas brutalement soustraite aux marchés en 2018, l’apport global mensuel se réduira progressivement jusqu’à son extinction probable en fin d’année. Et la Banque centrale américaine, pour sa part, sera pour la première fois en mode de retrait net de liquidités. Piloter cette inflexion historique sans provoquer de corrections brutales des marchés constituera un défi sans précédent pour les banquiers centraux. Et pour les investisseurs, la plupart des « actifs refuges » traditionnels étant eux-mêmes devenus très chers, la gestion des risques devra impérativement recourir à une gestion active des taux d’exposition via des instruments de couverture appropriés.

Comme nous l’évoquions dans l’introduction, ces trois registres, politiques, économiques et techniques sont distincts mais interdépendants. Une résurgence tardive de tensions inflationnistes encouragerait les Banques centrales à accélérer le durcissement de leurs politiques et soulignerait la cherté des marchés obligataires. À contrario, une déception sur la croissance, voire sur l’inflation, testerait la crédibilité des Banques centrales. Quant à la confiance des investisseurs, qui s’est reflétée dans les valorisations et dans une volatilité historiquement faible des marchés, elle sera sensible au pilotage des Banques centrales mais aussi au contexte politique. Les marchés constituent un système, dont les rapports internes ont connu des distorsions sans précédent du fait de l’intervention des Banques centrales. C’est l’ensemble du système qui va connaître une prochaine mutation à partir de 2018, et nourrira des risques et des opportunités radicalement nouveaux.

Les actions

Les marchés actions ont terminé l’année 2017 en beauté, portés en décembre par les pays émergents, tout particulièrement le Brésil. Nos niveaux d’exposition proches de leur maximum autorisé et notre surpondération sur les marchés émergents nous ont permis de profiter de ce mouvement. Au plan sectoriel, notre choix d’une allocation équilibrée nous aura permis d’absorber les prises de profits sur certaines valeurs technologiques grâce à nos positions sur les matières premières (mines d’or et producteurs de pétrole) qui ont enregistré des gains solides sur le mois. Nous continuons par ailleurs de diversifier nos positions sur les valeurs technologiques en recherchant de nouvelles idées d’investissement à même de capitaliser sur les changements structurels en cours. Nous avons ainsi initié une position lors de notre dernier voyage d’étude aux États-Unis sur Shopify, une plate-forme de distribution multimarques et multicanal dans le e-commerce.

Nous avons également tenu compte de la réforme fiscale votée aux États-Unis pour renforcer notre exposition dans le secteur financier américain. Nous avons entre autre construit une position sur Synchrony Financial, un opérateur de services financiers aux particuliers. Alors que le cycle économique atteint probablement son point haut, nous abordons l’année 2018 avec des choix forts en terme de sélection de valeurs, mais avec une allocation géographique et sectorielle bien diversifiée et équilibrée.

Les taux

Le vote par le congrès des États-Unis d’un programme important de réduction d’impôts, de même que la décision de la Fed de procéder à une nouvelle hausse de ses taux directeurs, ont été bien anticipés par le marché et n’ont pas suscité de mouvements importants sur les taux d’intérêt. Les taux souverains américains, de même que les taux des emprunts d'État allemands, se sont ainsi tendus de moins de 10 points de base sur le mois. Le pilotage adroit des banquiers centraux et notamment l’engagement de Mario Draghi de se montrer patient et prudent pour normaliser la politique monétaire de la zone euro, auront permis aux rendements des emprunts souverains refuge de rester globalement stables sur 2017. L’année 2018 risque en revanche d’être plus ardue pour la BCE alors que la Fed poursuit sa normalisation de façon imperturbable, justifiant le maintien de nos positions vendeuses sur les taux allemands.

Au sein des segments obligataires offrant des primes de risque attractives, notre diversification aura permis d’absorber les évolutions contrastées du mois de décembre. En périphérie de la zone euro nous avons profité de la détente massive des rendements grecs en décembre, alors que les taux italiens connaissaient un regain de tension. Sur la dette émergente, nos positions brésiliennes ont continué leur rallye sur le mois de décembre, alors que nos positions mexicaines ont souffert du contexte géopolitique.

Les devises

L’euro termine 2017 sur une note positive avec une appréciation face au dollar de plus de 10% sur l’ensemble de l’année écoulée. Nous voyons dans la faiblesse du billet vert des éléments structurels qui conduisent notre stratégie de change à maintenir une allocation majoritaire sur la monnaie unique. La faiblesse du dollar a constitué un facteur de soutien pour les devises émergentes, à l’exception du peso mexicain qui a pâti du contexte politique domestique et des négociations tendues sur la reconduction du traité de libre-échange nord-américain (NAFTA). Nous avions identifié ce risque lors de notre dernier voyage d’étude Outre-Atlantique et initié de façon sélective des positions de couverture sur la devise Mexicaine dans nos fonds émergents. Au chapitre des monnaies pouvant être affectées par les risques géopolitiques nous maintenons également des positions vendeuses sur la livre sterling dans nos fonds globaux.