L’inflation, Omicron et la problématique de l’offre rendent la tâche des banques centrales plus complexe que jamais.

Devant le Sénat américain, Jerome Powell a reconnu qu’il pouvait y avoir une inflation moins transitoire que ce que l’on avait pensé jusque-là, ce qui justifierait une réduction des achats d’actifs plus rapide. Malgré ce durcissement de ton, les bons du Trésor ont peu réagi. Cela pourrait refléter l’inquiétude des marchés sur l’évolution de la pandémie. Le nouveau variant Omicron constitue, en outre, un choc d’incertitude pour les ménages et les entreprises. Il vient s’ajouter à un choc d’offre négatif qui freine la demande. Cela rend la tâche des banques centrales plus complexe que jamais au moment de décider de l’ampleur du coup de frein monétaire qu’elles peuvent donner.

«Tout est éphémère, y compris la vie». Tel est le constat (sans appel) formulé par un sénateur américain au moment de poser sa question à Jerome Powell sur le caractère transitoire de l’inflation. Le président de la Réserve fédérale a reconnu qu’il pouvait très bien y avoir une inflation élevée plus persistante, et donc moins transitoire, que ce que l’on avait pensé jusque-là. Eu égard à la vigueur de l’économie, J. Powell a ajouté que cela justifierait une réduction des achats d’actifs (tapering) plus rapide que ce qui avait été indiqué à l’issue de la dernière réunion du comité monétaire (FOMC).

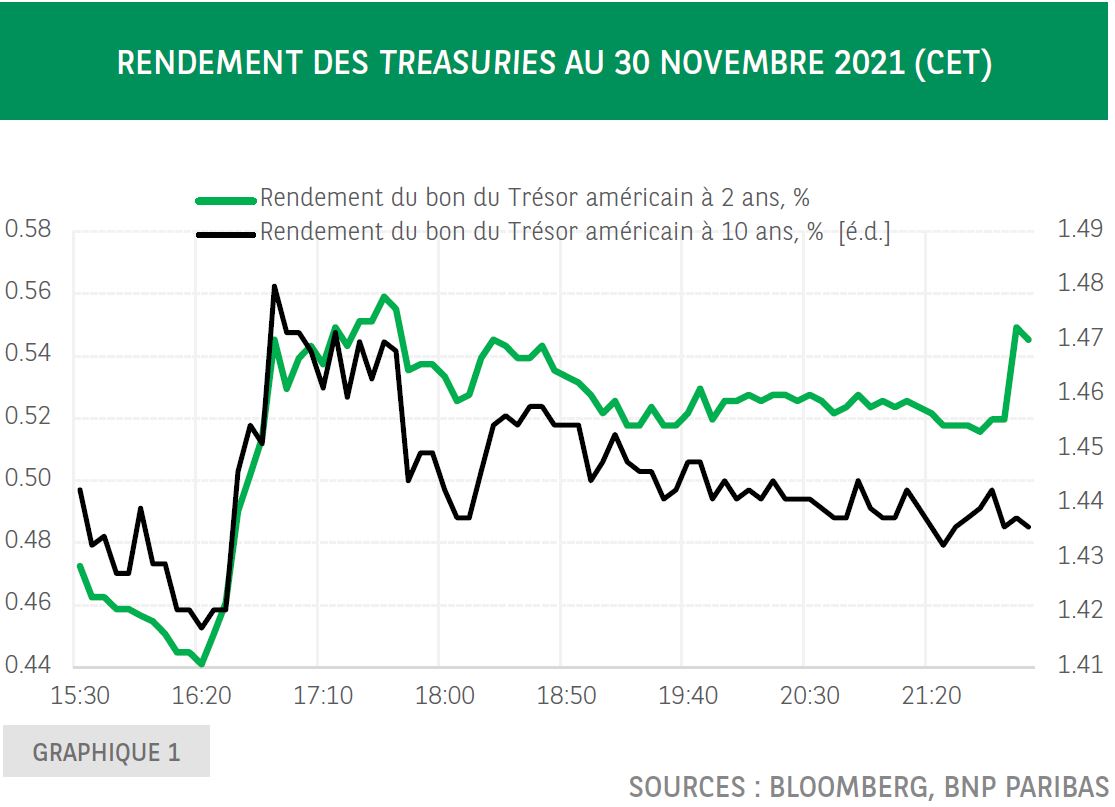

Comme on pouvait s’y attendre, les marchés ont immédiatement réagi à ce durcissement de ton : le rendement des Treasuries à 10 ans a augmenté d’environ six points de base et celui des Treasuries à 2 ans légèrement plus, d’environ 11 points de base (graphique 1). La partie courte de la courbe de taux a, ensuite, fluctué dans une fourchette étroite. Plus surprenant, en revanche, le taux de l’obligation d’État américaine à 10 ans a commencé, après sa réaction réflexe initiale, à évoluer à la baisse, se retrouvant, à la clôture de Wall Street, à peine au-dessus du niveau atteint avant l’intervention de Jerome Powell devant le Sénat.

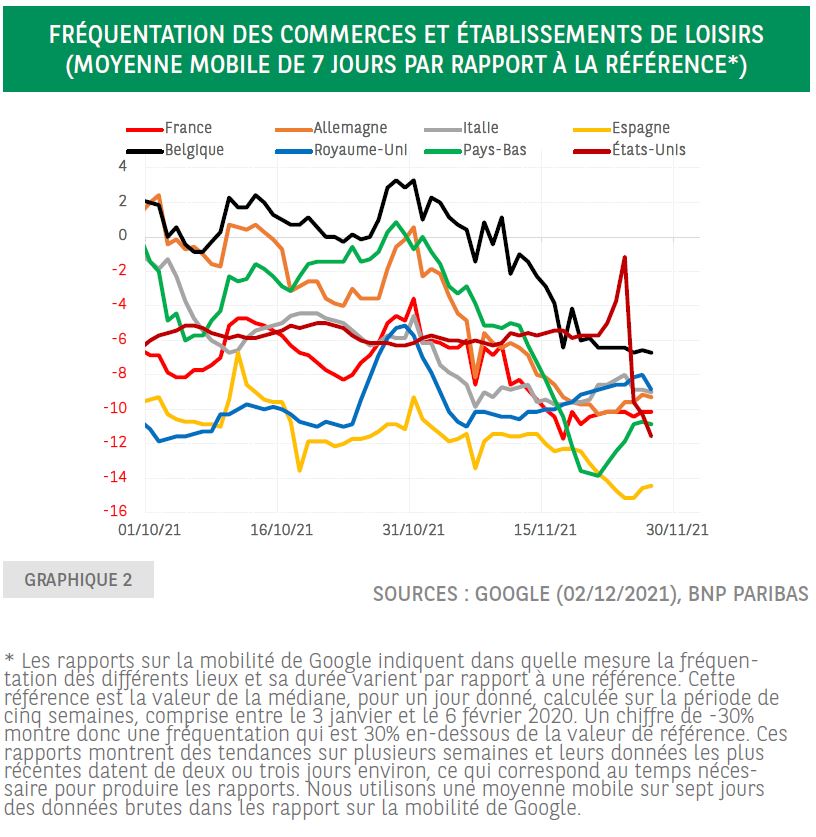

Cela pourrait être dû à trois facteurs. Premièrement, les investisseurs pourraient être préoccupés à l’idée d’un tapering accéléré et d’une plus forte probabilité de relèvement prochain des taux directeurs, craignant probablement une réaction rapide et plutôt négative de l’économie à un tel resserrement de la politique monétaire. Dans ce type de scénario, on observe inévitablement un aplatissement de la courbe de taux. Deuxièmement, les investisseurs seraient moins préoccupés par les conséquences du durcissement de ton de la Fed sur l’économie que sur le marché actions. Dans ce cas, la demande d’actifs sûrs augmenterait, poussant les cours des obligations à la hausse et les rendements à la baisse. La réaction timide du marché obligataire aux commentaires de Jerome Powell pourrait refléter l’anticipation d’un tel scénario. Troisièmement, les opérateurs du marché craignent peut-être que la hausse persistante du taux d’incidence du variant delta ne finisse par peser sur la croissance à court terme. Il semble que la situation évolue déjà dans ce sens dans plusieurs pays européens, d’où la crainte que les États-Unis connaissent le même sort à leur tour. Le graphique 2 montre, d’après les données de Google sur la mobilité, qu’en Europe, la fréquentation des commerces et établissements de loisirs a baissé de manière assez sensible ces dernières semaines. On ignore encore si les dépenses globales s’en ressentiront, mais il est clair que certains secteurs seront touchés – notamment, celui des loisirs et de l’hôtellerie-restauration – et que cela pourrait favoriser les achats en ligne plutôt qu’en magasin.

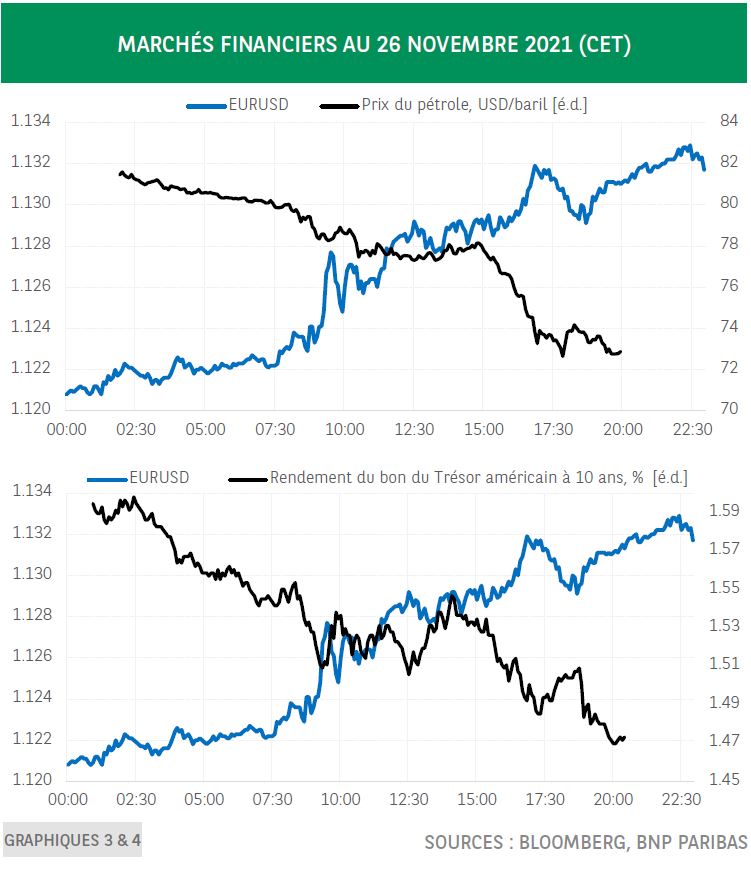

Il y a lieu de craindre que le nouveau variant, Omicron, n’accentue ces évolutions, même si cela dépend du degré de transmissibilité et de dangerosité de ce variant, ainsi que de l’efficacité des vaccins existants. Lorsque les informations sur ce nouveau variant ont commencé à circuler, les marchés ont réagi en révisant à la baisse les perspectives de croissance, comme le montrent le repli des cours du pétrole – qui traduit un recul attendu de la demande – et le fléchissement du dollar face à l’euro - reflétant l’opinion selon laquelle la Réserve fédérale pourrait être moins encline à remonter rapidement les taux. La baisse des rendements obligataires va également dans ce sens.

Le variant Omicron représente indéniablement un choc d’incertitude pour l’économie et laisse craindre, de nouveau, un retour à la normale plus long que prévu. Les études montrent qu’un tel choc d’incertitude pèse sur les dépenses d’investissement – les entreprises préférant attendre pour y voir plus clair – mais les dépenses des ménages, en particulier en biens durables, peuvent également en pâtir, les ménages craignant des répercussions sur le marché du travail. Dans la situation actuelle, la réaction sera probablement plus limitée compte tenu de l’espoir que, de nouveau, des vaccins efficaces seront rapidement mis au point en cas de besoin. Pour les ménages et les entreprises cependant, ce choc d’incertitude vient s’ajouter à un choc d’offre négatif – rupture des chaînes d’approvisionnement, augmentation considérable des prix à la production et, quoique dans une moindre mesure, des prix à la consommation – qui constitue un frein évident pour la demande.

Cela rend la tâche des banques centrales plus complexe que jamais au moment de décider de l’ampleur du coup de frein monétaire qu’elles peuvent donner. Une double question se pose en effet: dans quelle mesure l’inflation est-elle transitoire et, plus difficile encore, dans quelle mesure l’impact du nouveau variant peut-il être transitoire?