Quels sont ceux qui pourraient façonner l'année 2022?

- La forte dispersion des performances de marché suggère une hausse de la volatilité plutôt qu'une baisse des actions.

- Les valeurs de croissance ne connaissent pas de bulle: leur valorisation extrême s’explique par des bénéfices solides et des taux d'intérêt bas.

- La Fed ne nourrit pas la hausse des actions, elle lutte contre leur effondrement.

- La flambée des prix des engrais pourrait ne pas encore être intégrée aux prix des produits agricoles de base, ce qui pourrait contribuer à l'inflation dans les mois à venir.

Avez-vous déjà entendu dire que «la Grande Muraille de Chine peut être vue de l'espace» ou qu'«un poisson rouge a une mémoire de trois secondes»? Ce sont là des exemples de «fausses croyances» très répandues. En réalité, la Grande Muraille ne peut pas être observée depuis l'espace et les poissons rouges ont en fait une très bonne mémoire. Comme dans la vie de tous les jours, le secteur financier véhicule certaines fausses croyances. Certaines d'entre elles circulent aujourd'hui dans les médias. Penchons-nous sur leur validité.

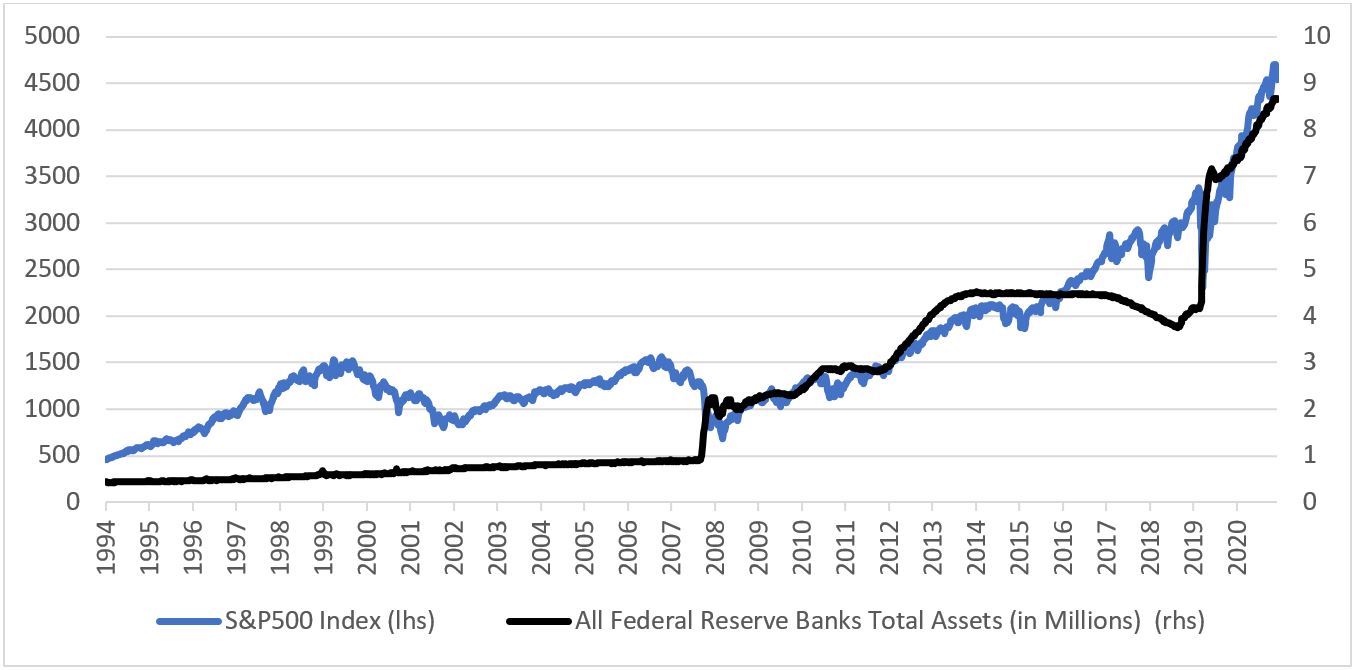

Le premier mythe que nous étudions est la relation entre la «breadth» du marché (pourcentage d’actions qui participent à la hausse, une mesure de cohérence des évolutions de marché) et le comportement des prix des actions. En particulier, un graphique joliment conçu de l'indice NASDAQ par rapport à sa «breadth» depuis la fin de 2019 semble pointer sans équivoque vers une correction à venir. Ces comparaisons posent plusieurs problèmes: premièrement, on compare un indicateur borné (cet indicateur de dispersion – la «breadth» – ne peut prendre que des valeurs comprises entre 0% et 100%) à une série de prix, par définition semi-bornée. Deuxièmement, «l’ingénierie graphique» est essentielle pour obtenir un graphique quelque peu concluant: l'extension de ce graphique à 2001 fait disparaitre la relation. Troisièmement, l'analyse de la performance moyenne du marché en fonction du niveau de la dispersion des rendements finit d'enterrer cette prétendue relation de cause à effet. Le graphique 1 représente l'indice NASDAQ et le pourcentage de ses composantes qui sont au-dessus de leur moyenne mobile de 200 jours, également appelée dispersion ou «breadth» (de marché). Le faible pourcentage de titres à l'origine de la performance suggère que le marché est fragile car sa dispersion est forte. Mais cette forte dispersion entraîne-t-elle nécessairement des performances négatives? Pour tester cette théorie, nous créons d'abord une variable binaire: 1 pour lorsque plus de 50% des actions sont au-dessus de leur moyenne mobile à 200 jours et 0 lorsque 50% ou plus des actions sont en dessous de leur moyenne mobile à 200 jours. Nous examinons ensuite la performance de l'indice au cours de l'année suivante. En moyenne, nous mesurons que si moins de 50% des actions sont dans une tendance positive, la performance moyenne de l'indice sur l'année suivante est de 17% et si la «breadth» est supérieure à 50%, la performance moyenne de l'indice sur l'année suivante est en moyenne de 11%. Par conséquent, une faible «breadth» (forte dispersion) ne va pas nécessairement de pair avec une performance négative. En revanche, elle semble aller de pair avec une volatilité accrue et des rendements corrigés du risque plus faibles: historiquement, une faible «breadth» est suivie de périodes de forte volatilité (26% sur le Nasdaq), alors qu'une «breadth» élevée s'accompagne d'une faible volatilité (13%). Si une forte dispersion permet de prédire quoi que ce soit, c'est bien d’une hausse de la volatilité dont il s’agit.

En observant le graphique 2, on constate que les actions de croissance ont augmenté d'environ 20% en 2021. Cela signifie-t-il qu'il y a bulle? Pour le vérifier, nous effectuons un test de cointégration entre le MSCI World Growth et les bénéfices par action de ses composants ainsi que les taux américains à 10 ans depuis 2005. La cointégration est une technique utilisée pour tester si deux séries temporelles partagent une tendance commune sur le long terme – une tendance «fondamentale». Elle a été développée par les lauréats du prix Nobel Robert Engle et Clive Granger en 1987. Le résultat est sans appel: on peut dire avec 97% de confiance que la hausse des valeurs de croissance s'explique par l'augmentation de leurs bénéfices et la baisse des taux. Sur la base de ces résultats, il semble que les valeurs de croissance se portent bien et qu'aucune bulle ne se profile à l'horizon. Toutefois, si les bénéfices se contractent et/ou si les taux augmentent de manière significative, les valeurs de croissance pourraient être menacées, une conclusion logique.

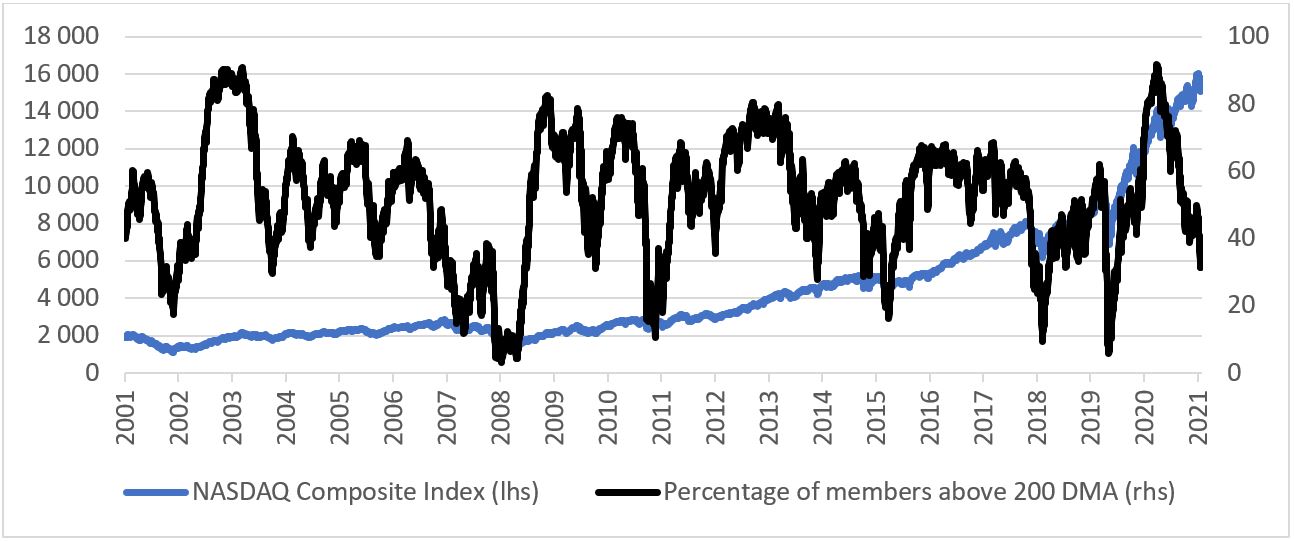

De nos jours, les investisseurs redoutent les mesures hawkish des banques centrales. Le raisonnement est le suivant: si la Fed cesse d'acheter ou même commence à vendre des obligations, les taux d'intérêt augmenteront, ce qui rendra le financement des entreprises plus coûteux et fera baisser mécaniquement les actions. Cependant, est-ce bien vrai? Le bilan de la Fed est-il corrélé à l'évolution des cours des actions? Pour aller encore plus loin, le tapering provoque-t-il une baisse des actions? Pour tester cette idée, nous effectuons un test de cointégration entre le bilan de la Fed et le S&P 500 depuis 1995. Les résultats sont statistiquement non significatifs. Le graphique 3 présente deux exemples qui illustrent notre point de vue. En 2009, lorsque la Fed a augmenté son bilan, les actions ont chuté. Entre fin 2017 et septembre 2019, la Fed a réduit son bilan, mais les actions ont continué à grimper. Une simple analyse semble suffisante pour mettre fin au mythe. Le bilan de la Fed est un indicateur contra-cyclique et non pro-cyclique: c’est son rôle fondamental.

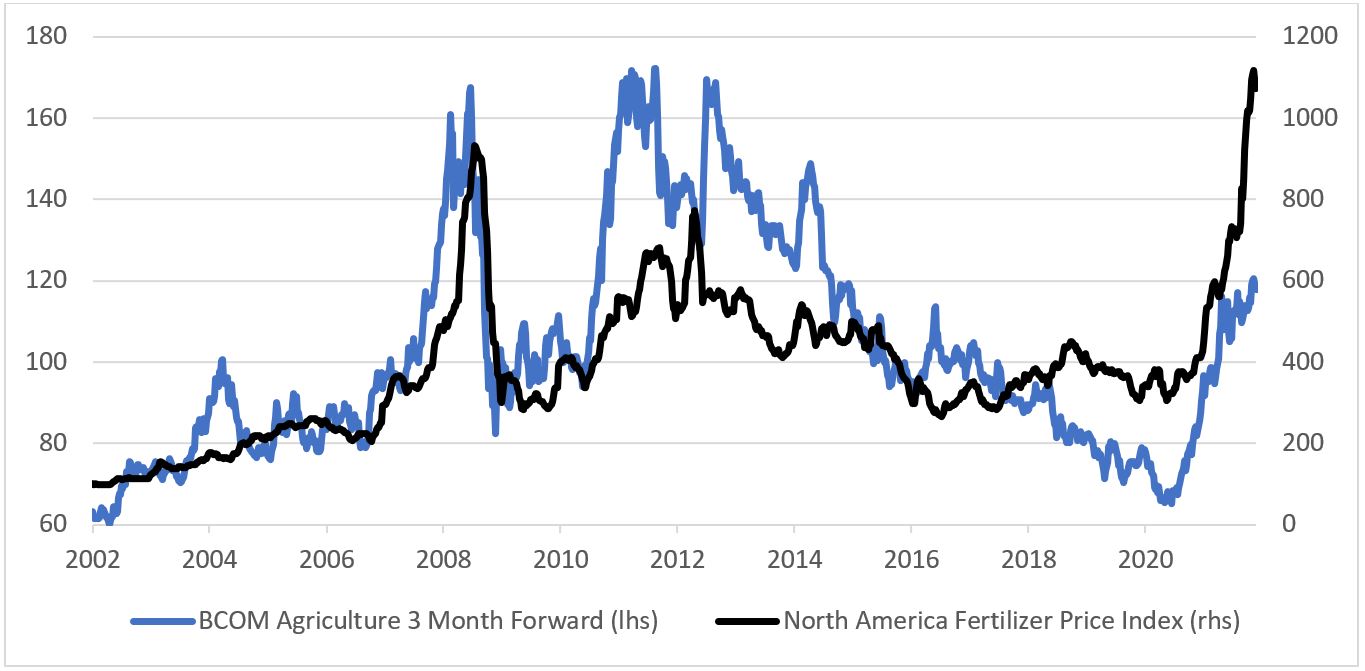

En 2021, le prix des engrais a augmenté d'environ 230%, tandis que le prix des produits agricoles a augmenté de 35%. En observant le graphique 4, on pourrait penser que ces deux courbes sont cointégrées. La logique veut aussi que l'agriculture soit extrêmement dépendante du prix des engrais. Une augmentation de son prix pourrait se répercuter sur le prix des produits agricoles. Pour produire efficacement des aliments, les agriculteurs ont besoin d'engrais. Une fois encore, nous effectuons un test de cointégration sur les données depuis 1994. Les résultats ne sont pas concluants: nous ne pouvons pas affirmer avec un degré de certitude suffisant qu'ils partagent ou non la même tendance. Le débat reste donc ouvert et il se pourrait très bien que les prix des matières premières agricoles augmentent dans les mois à venir. Les marchés ont peut-être sous-estimé ce risque. Compte tenu de l’ampleur du débat sur l'inflation ces jours-ci, les prix alimentaires pourraient ajouter des pressions inflationnistes sur les marchés émergents (où l'inflation alimentaire joue un rôle prépondérant) ainsi que dans les pays développés, où ils représentent environ 10% des indices des prix à la consommation.

Pour faire le tri entre les mythes de marché et les faits réels, il est nécessaire d'utiliser des données concrètes et des modèles statistiques robustes. Gardons quand même un œil sur la volatilité des rendements et l'inflation alimentaire.

.JPG)

.JPG)