Comment positionner le portefeuille après la «Fête du Bêta»?

2019 a été une excellente année pour les marchés actions, l'indice MSCI World ayant réalisé 27,7% en USD - la cinquième meilleure performance annuelle depuis 1970 et la meilleure depuis le rebond de 2009. Comme en 2009, la politique monétaire a été le principal déterminant pour les marchés financiers. Si l'année dernière avait une chanson, elle s'appellerait «Merci pour la danse, banquiers centraux!» Et le refrain serait: «Bêta actions élevé, performance annuelle amélioré». Nous pensons que les conditions de marché devraient rester propices aux actifs risqués grâce à une politique monétaire favorable. Néanmoins, une performance similaire en 2020 est peu probable et nous sommes convaincus que la discrimination au sein et entre les classes d’actifs sera cruciale pour obtenir des rendements positifs et réguliers.

Les banquiers centraux ont contribué aux performances exceptionnelles des marchés financiers en 2019

Décembre a été un autre excellent mois pour les actifs risqués avec des rendements élevés pour les actions développées (+3%), les actions émergentes (7,5%) et le crédit (+2,3% pour Barclays Global HY). La stabilisation macroéconomique et l'évolution positive sur le front de la guerre commerciale ont été les principaux facteurs. En conséquence, les actifs défensifs telles que les obligations ont baissé. Le rendement américain à 10 ans est passé de 1,77% à 1,92%, principalement en raison de la prime d'inflation.

Si les performances de décembre ont été tirés par des facteurs macroéconomiques et de sentiment, le principal moteur de l’année a été une fois de plus la politique monétaire. L'assouplissement mis en œuvre par les principales banques centrales en 2019 a permis d'éviter la récession économique et soutenu la plupart des actifs. En 2019, les actions mondiales ont affiché un rendement de 27,7% (MSCI World), les actions américaines ayant surperformé (+30,2% pour le S&P 500) alors que les actions japonaises et britanniques ont sous-performé (+23,8% pour Nikkei 225 et +16,3% pour le FTSE 100). Les actions émergentes sont restées à la traîne des actions développées en raison de la sous-performance des marchés chinois (+19,4% pour MSCI Emerging et +16,4% pour l’indice HSCEI). La dispersion est importante au niveau des secteurs et des styles. Sur le plan sectoriel, l'indice MSCI World IT a livré une incroyable performance de 48% en 2019 tandis que l'indice MSCI World Utilities a progressé de 23%. Le secteur de l'énergie est à la traîne des autres secteurs avec un rendement annuel de 12,5%. En termes de styles, les investisseurs ont récompensé «Quality» (+36% pour la MSCI World Quality) au détriment de «Value» (+21% pour la MSCI World Value) sur l'année, tandis que «Momentum», «Low Vol» et «Size» étaient en ligne avec le marché.

Contrairement à 2009, lorsque les marchés boursiers ont affiché des performances similaires, les rendements obligataires à 10 ans ont baissé de 75 points de base en moyenne pour les pays développés en 2019, alors qu’ils avaient augmenté de manière significative en 2009 (de 2,2% à 3,8% pour les obligations américaines à 10 ans). C'est la magie du QE: tous les prix des actifs peuvent augmenter en même temps. Les obligations corporates ont également généré d'excellents rendements l’année dernière, bénéficiant à la fois de la compression des «spreads» et de l'effet «duration».

Sur les marchés des devises, la situation était mitigée en 2019. Le dollar américain s'est apprécié par rapport aux devises nordiques et à l'euro, mais a reculé par rapport à la livre sterling et aux dollars canadien et australien. Des facteurs idiosyncratiques ont affecté les monnaies émergentes. Le billet vert s'est apprécié par rapport au real brésilien et au yuan, mais a reculé par rapport au peso mexicain et au rand sud-africain.

Alors que notre allocation dynamique affichait un alignement des planètes il y a quatre mois (croissance mondiale satisfaisante, sentiment trop baissier et valorisations attractives pour les actifs orientés croissance), le récit pour 2020 a légèrement changé. À notre avis, bien que le contexte macroéconomique devrait rester loin des zones récessives, aidé par la position accommodante des banques centrales, la valorisation et le sentiment du marché semblent désormais moins favorables aux actifs risqués. Pour 2020, notre principale source d'optimisme vient de la politique monétaire. Une combinaison de mesures favorables devrait rester en place, avec un potentiel d'amplification en cas de ralentissement économique. Nous pensons que cela maintiendra la volatilité des variables macroéconomiques à de faibles niveaux, réduira le risque de chocs importants et diminuera la probabilité de turbulences financières durables. Par conséquent, nous prévoyons une réduction de la prime de risque de la plupart des actifs risqués liquides pour cette année.

Sur cette base, nous maintenons une préférence pour les actions et le crédit au détriment des obligations souveraines et des actifs réels, mais avec une discrimination beaucoup plus grande que par le passé. Alors que 2019 a été une année pour le «bêta», nous pensons que 2020 entraînera une plus grande dispersion, à la fois parmi et entre les classes d'actifs.

Bien entendu, il est toujours difficile de prévoir les rendements annuels des actifs. Qui aurait prévu en 2018 que les rendements pour 2019 représenteraient l'une des meilleures années pour la plupart des classes d'actifs? Il y a dix ans, tout le monde pensait qu'une politique monétaire accommodante serait inflationniste. Personne n'aurait prédit que la plus grande expérience monétaire de tous les temps se traduirait par des pressions inflationnistes inexistantes.

Pour les actifs axés sur la croissance, outre un penchant pour les actions et le crédit, nous aimons les stratégies de valeur relative, telles que les stratégies de «carry» appliquées aux devises, au crédit et à la volatilité. Elles devraient bénéficier de la moindre volatilité réalisée induite par le soutien des banques centrales. En termes de valorisation, les actions des marchés émergents et japonais semblent les plus attractives.

Dans le cadre de la diversification des actifs, nous préférons les obligations américaines aux obligations européennes, car la Fed a beaucoup plus de marge de manœuvre pour assouplir que la BCE, la BNS, Riskbank ou BoE. Nous prévoyons également une pentification des courbes américaines et allemandes, tirée par une amélioration des perspectives économiques sans pressions inflationnistes.

Enfin, nous voyons dans le marché des devises un outil attractif de diversification plutôt que la sécurité habituelle des obligations souveraines et de l'or. En matière de FX, notre préférence va aux stratégies défensives afin d'équilibrer nos orientations positives en faveur des actifs axés sur la croissance.

Dans l'ensemble, nous pensons que le sentiment du marché sera au cœur de notre allocation tactique pour deux raisons principales. Premièrement, l'agenda politique est chargé en 2020 avec les élections américaines, l'instabilité croissante des gouvernements européens, le Brexit, les troubles dans plusieurs pays émergents et les tensions de la guerre commerciale et au moyen orient. Par conséquent, les risques politiques sont susceptibles de déterminer le sentiment des investisseurs et donc le positionnement et le rendement. Deuxièmement, la polarisation politique devrait rester élevée au cours des prochains mois. Cela pourrait générer des résultats binaires plus fréquents pour les événements attendus et inattendus, à l'instar de Brexit et des élections américaines de 2016. Enfin, puisque la plupart des actifs sont chers maintenant, nous anticipons une plus grande sensibilité des marchés au facteur «sentiment».

Dans ce contexte difficile, la justification pour réduire le risque est élevée. Néanmoins, pour évaluer le sentiment du marché, l'analyse du rapport risque/rendement est cruciale et ici, plus qu'ailleurs, les détails comptent. Il ne suffit pas de définir les risques à couvrir pour protéger votre portefeuille. L'évaluation du coût de la couverture, la définition de sa mise en œuvre et le calendrier de sa monétisation sont aussi importants que le choix des risques à couvrir.

A notre avis, les investisseurs ont tendance à surestimer deux éléments: 1) la nature du risque et son impact sur les actifs, et 2) la protection offerte par les méthodes de couverture utilisant des «puts» ou des «put spreads». L'assouplissement quantitatif généralisé a modifié structurellement la relation entre la volatilité et les rendements des actifs risqués. Ce changement doit être vu comme: 1) une opportunité de capturer l'écart entre une faible volatilité réalisée et une volatilité implicite plus chère, et 2) un catalyseur pour changer la façon dont les portefeuilles sont protégés, de l'utilisation de stratégies optionnelles à une approche axée sur la diversification qui intègre des stratégies de change ou de liquidité alternative. En fait, l'élargissement de l'univers d'investissement permettrait de réduire la sensibilité d'un portefeuille à des événements spécifiques, réduisant ainsi le besoin de couverture spécifique.

Les risques politiques devant encore augmenter en 2020, ces deux éléments joueront un grand rôle dans notre stratégie. Notre conviction est que les chocs à court terme seront plus fréquents que par le passé.

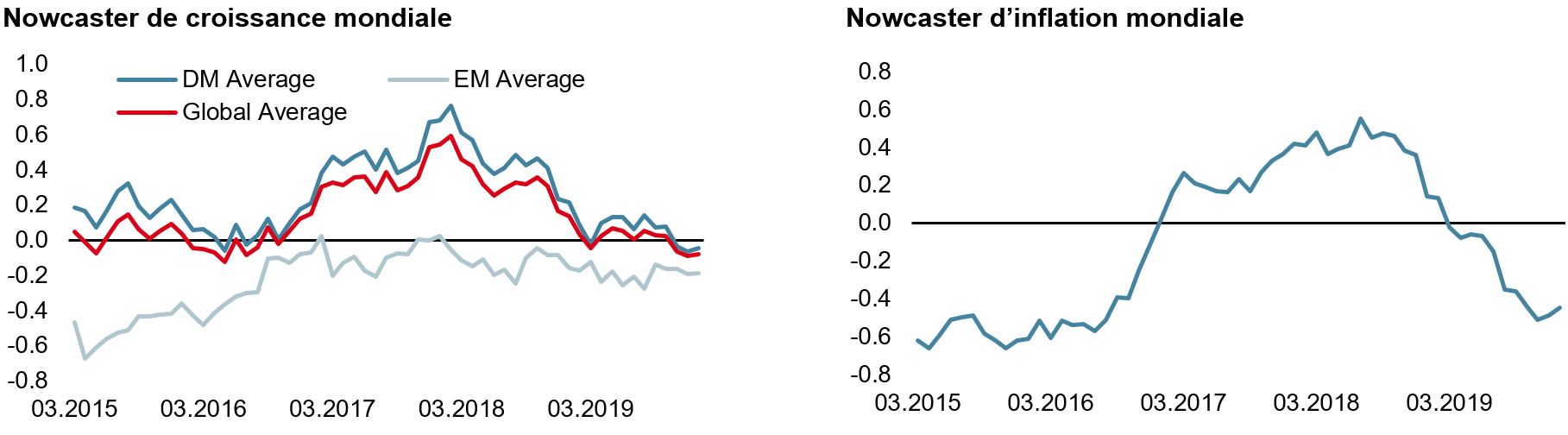

- Notre Nowcaster de croissance mondiale a grimpé la semaine dernière. La stabilisation de la croissance est toujours d'actualité.

- Notre Nowcaster d'inflation mondiale a augmenté la semaine dernière, mais le risque d'inflation reste faible.

- Les tensions sur les marchés ont progressé à la fin de la semaine dernière, mais ces risques restent faibles.