La combinaison d'un long week-end à la fin du mois et du couronnement imminent du roi Charles III a peut-être engendré une semaine creuse pour les investisseurs.

Le fait que tous les événements économiques importants aient eu lieu un vendredi (28 avril 2023) n'a pas aidé non plus. Pendant la majeure partie de la semaine, le thème d'une éventuelle récession imminente sur les marchés développés a influencé la direction des prix. Les courbes des obligations d'État aux États-Unis et dans la zone euro se sont pentifiées, les rendements frontaux ayant chuté de manière agressive, les métaux industriels ont sous-performé et les prix du pétrole ont baissé. Les actions sont restées faibles et le crédit de qualité a surperformé le haut rendement, sauf aux États-Unis, où les actifs ont été soutenus par une solide saison de bénéfices, 61,2% de la capitalisation boursière de l'indice S&P 500 ayant publié leurs résultats. Les bénéfices dépassent les estimations de +6,8%, 75% des entreprises dépassant les prévisions.1

En ce qui concerne les événements du vendredi, le premier était la réunion du Politburo du Parti communiste chinois, l'organe décisionnel suprême qui se concentre sur l'économie et donne le ton de la politique à suivre dans les mois à venir. Les dirigeants chinois ont maintenu leur position en faveur de la croissance, affirmant que la reprise économique du pays nécessitait la poursuite d'un soutien budgétaire et monétaire vigoureux, et réitérant leur soutien au secteur privé et à une «ouverture» de haut niveau afin d'attirer davantage d'investissements étrangers.

Ensuite, la décision politique de la BOJ (Banque du Japon) sous l'égide de son nouveau gouverneur Kazuo Ueda. La BOJ a décidé à l'unanimité de laisser ses principaux paramètres de politique inchangés. Cela signifie que le taux directeur reste à -0,1% et que le contrôle de la courbe des rendements vise toujours à maintenir les rendements des JGB à 10 ans autour de zéro avec une marge de tolérance de +/- 50 points de base (pb). Toutefois, la BOJ a modifié ses prévisions en abandonnant la formulation précédente selon laquelle elle s'attend à ce que les taux d'intérêt directeurs à court et à long terme restent à leur niveau actuel ou à un niveau inférieur. En outre, elle a annoncé un réexamen de la politique monétaire qui durerait jusqu'à un an et demi et a revu à la hausse ses projections en matière d'inflation. La combinaison des changements apportés aux prévisions, à la révision de la politique monétaire et aux révisions à la hausse de l'inflation suggère que la BOJ se prépare à un ajustement de sa politique dans les mois à venir. Elle attend peut-être de voir si la récession tant attendue aux États-Unis se matérialise.

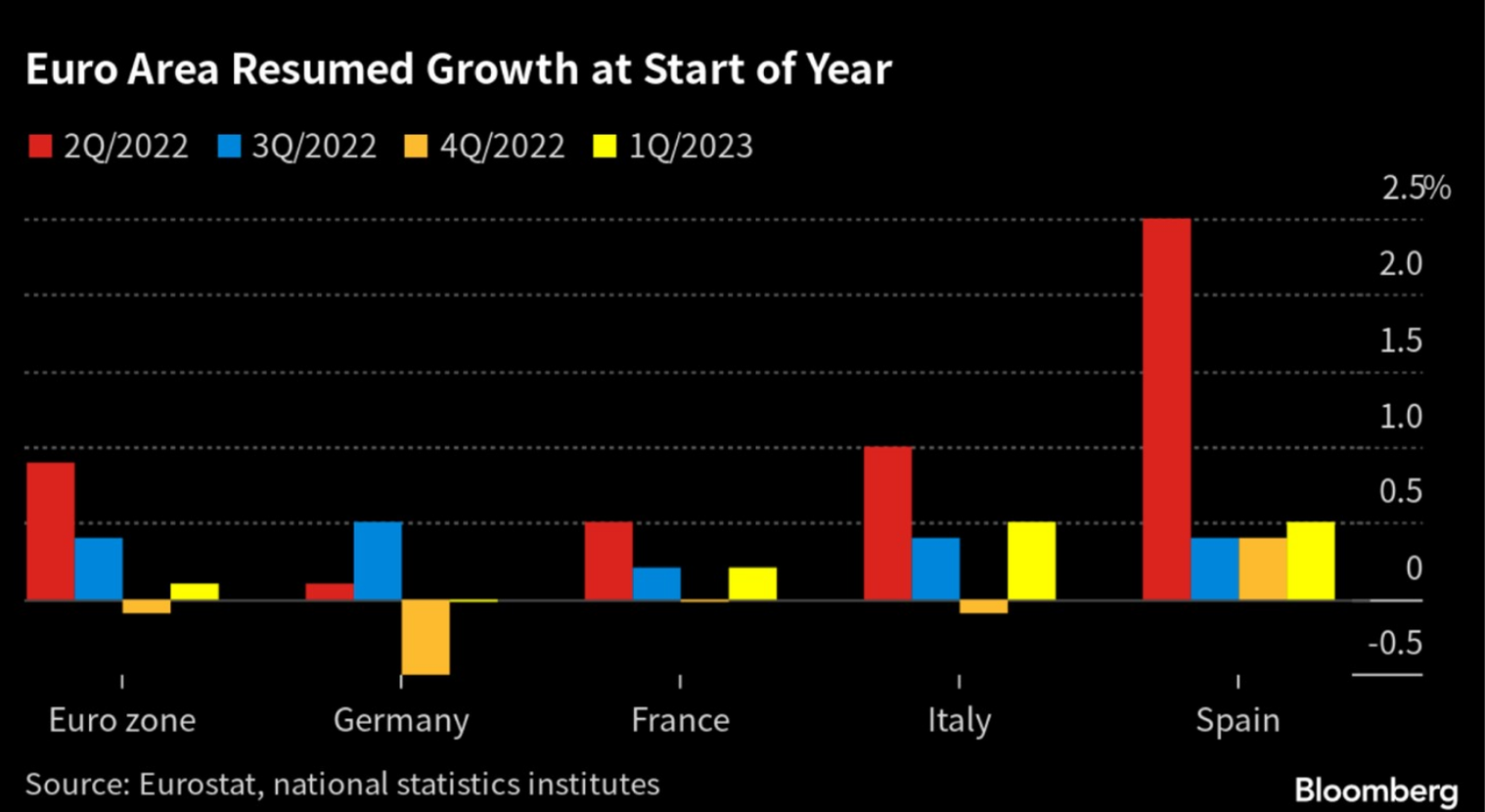

Nous avons ensuite reçu une avalanche de données de la zone euro, qui a progressé de 0,1% au premier trimestre, ce qui est inférieur au consensus Bloomberg de 0,2%. Toutefois, dans les plus grands États membres, la croissance séquentielle est plus élevée, ce qui suggère que la région reprend son élan de croissance alors qu'elle sort des mois saisonniers les plus froids et que le fardeau des coûts énergétiques plus élevés s'estompe (voir le graphique de la semaine). Sur le front de l'inflation, les résultats ont été mitigés. Les prix à la consommation en France se sont accélérés, passant de 6,7% à 6,9% en glissement annuel, contrairement à l'Allemagne, où les prix à la consommation ont chuté de 7,8% à 7,6%. Les investisseurs continuent de s'attendre à ce que la BCE (Banque centrale européenne) ralentisse son rythme de resserrement monétaire en le ramenant à 25 points de base lors des deux prochaines réunions.

Enfin, des informations cruciales sur l'inflation ont été communiquées par les États-Unis. Les coûts de l'emploi aux États-Unis se sont accélérés au premier trimestre, l'indice du coût de l'emploi, un indicateur général des salaires et des avantages sociaux, ayant augmenté de 1,2% d'un trimestre à l'autre et de 5,0% en glissement annuel, ce qui est supérieur aux estimations de Bloomberg. Alors que la mesure d'inflation préférée du Federal Open Market Committee (FOMC), le déflateur de base des dépenses de consommation personnelle (PCE), était conforme aux projections de Bloomberg à 4,6% en glissement annuel. Rien dans les données sur l'inflation ne suggère que le FOMC changera d'avis; il est plus que probable que les taux de base augmenteront de 25 points de base cette semaine.