Les produits dont le nom contient le mot «global» vous feraient penser que les investisseurs obtiennent un portefeuille mixte avec des actions du monde entier. Mais est-ce vraiment le cas?

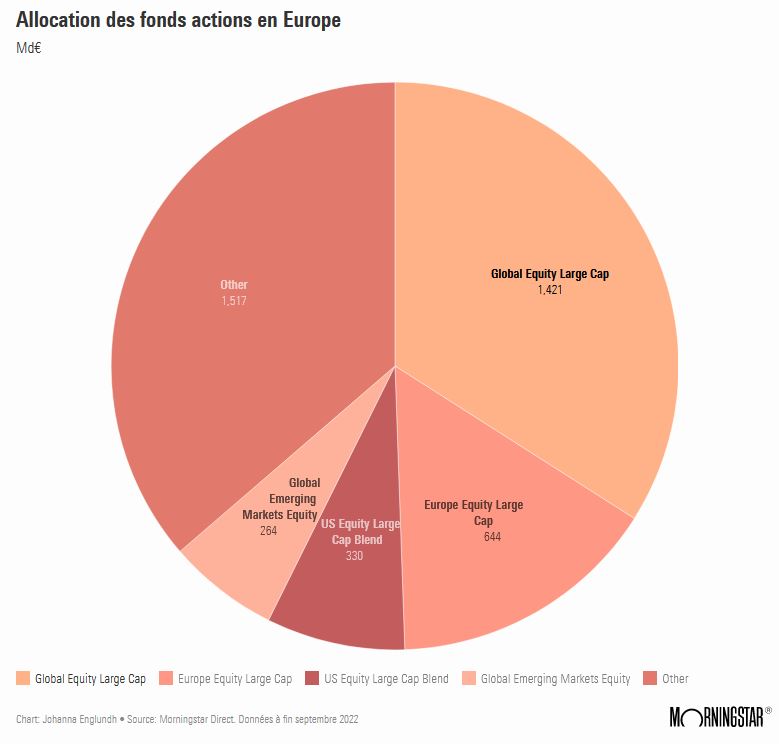

Les fonds actions internationales ont la cote auprès des investisseurs européens: à fin septembre, plus de 1,4 milliard d'euros ont été placés dans des fonds classés «Global Equity Large Cap».

Cela représente 34% du marché des fonds.

Mais l'exposition des investisseurs n'est peut-être pas aussi globale qu'ils le pensent.

Les objectifs d'un indice boursier sont triples.

Premièrement, refléter ce qui se passe réellement sur le marché en prenant sa «température», pour ainsi dire; deuxièmement, créer une référence par rapport à laquelle les gestionnaires de fonds professionnels peuvent être jugés; et troisièmement, permettre aux investisseurs de constituer des portefeuilles bien diversifiés et peu coûteux.

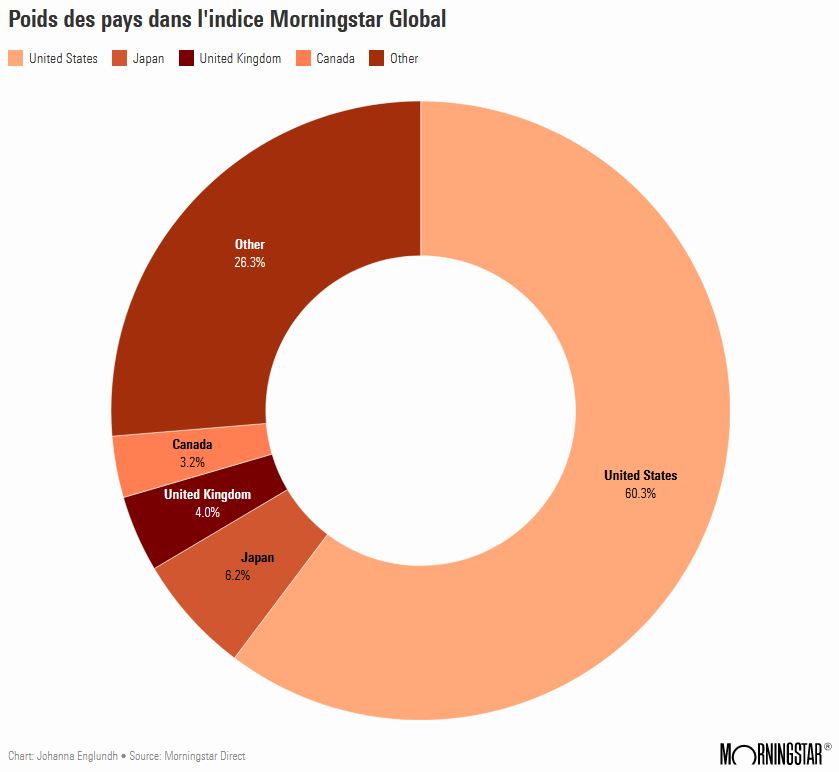

L'indice Morningstar Global Markets mesure la performance des actions situées dans les pays développés et émergents du monde. Mais son exposition au marché américain est de 60%.

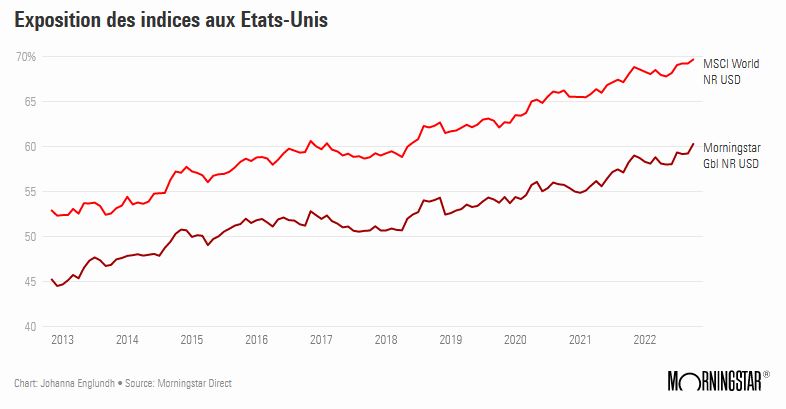

Dans l'indice mondial MSCI, qui ne couvre que les marchés développés, l'exposition au marché américain est encore plus élevée, atteignant 70% à fin septembre.

En d'autres termes, quiconque utilise ces indices pour surveiller le marché voit une image fortement déformée par Wall Street.

La performance relative des gestionnaires de fonds internationaux par rapport à l'indice dépendra en grande partie du degré d'exposition aux États-Unis qu'ils sont prêts à accepter. Quiconque achète un ETF fait ainsi un gros pari sur le marché américain.

L'exposition des États-Unis aux indices mondiaux a augmenté rapidement au cours de la dernière décennie. La part de marché a augmenté de 17 points de pourcentage pour le MSCI World et de 15 points de pourcentage pour l’indice Morningstar Global depuis novembre 2012. Pourquoi cela?

La forte inclinaison vers les États-Unis dans les indices mondiaux reflète la façon dont l'Amérique domine les marchés mondiaux.

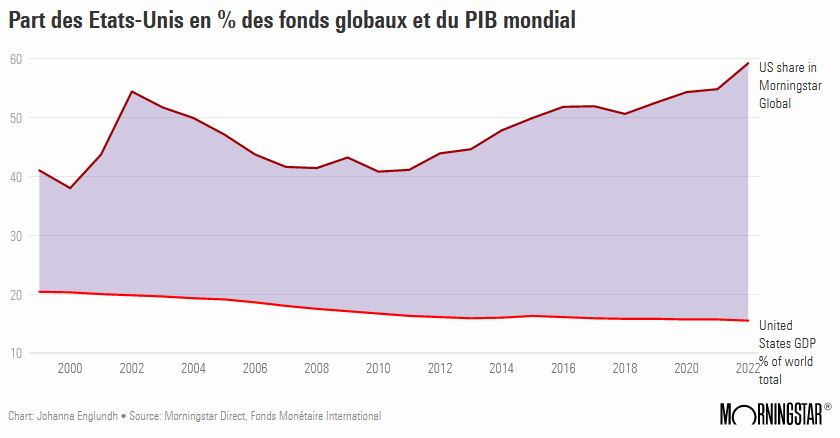

Cependant, la pondération de l'indice représente plus de quatre fois la part des États-Unis dans le produit intérieur brut mondial, après ajustement en fonction de la parité des pouvoirs d'achat.

L'écart s'est également creusé depuis le début du millénaire puisque la part des États-Unis dans le PIB mondial est sur une tendance à la baisse.

«L'indice Morningstar Global Market (comme l'indice MSCI World) est pondéré par la capitalisation boursière ajustée au flottant, qui reflète la valeur de marché globale de toutes les actions de l'indice», explique Alex Bryan, directeur de la gestion des indices actions chez Morningstar.

«Il s'agit d'une représentation passive de la composition du marché. Lorsque la valeur des actions sur un marché, comme les États-Unis, augmente à un rythme plus rapide que l'indice, ce marché représentera une plus grande partie de l'indice.»

La part des États-Unis dans le PIB mondial n'est évidemment pas la réponse à la forte part de marché du pays dans les indices mondiaux, mais plutôt à l'envolée du marché boursier.

Selon Bryan, plusieurs facteurs expliquent la surperformance du marché boursier américain: «Un certain nombre de facteurs ont contribué à la surperformance du marché américain au cours de la dernière décennie, notamment les inclinaisons sectorielles (par exemple, le marché américain est plus axé sur la technologie que la plupart des pays du monde, ce qui a contribué à la performance au cours de la dernière décennie), une forte croissance des bénéfices et un raffermissement du dollar, entre autres», dit-il.

Les investisseurs dans des fonds d'actions mondiales gérés passivement devraient-ils s'attendre à ce que cette tendance perdure?

«Nous ne pouvons pas spéculer sur la persistance de ces facteurs favorables», déclare Bryan.

Cela dit, le secteur de la technologie a énormément souffert cette année suite aux hausses rapides des taux d'intérêt et aux conditions économiques incertaines.

Meta Platforms (ex-Facebook) a notifié des suppressions d'emplois dans la région de 11’000 employés et Amazon prévoit de supprimer 10’000 emplois – le plus gros plan de départs de son histoire.

Apple n'a pas encore annoncé de suppressions d'emplois, mais ralentirait son programme d'embauches.

En ce qui concerne le cours des actions, l'action de Meta a chuté de près de 70 % depuis le début de l'année, Netflix de 50%, tandis qu'Amazon est en baisse de 41%. Apple a mieux performé et n'est « que » en baisse de 17%. A titre de comparaison, l’indice Morningstar Global Index est de -17% en dollars US (USD) et de -9% en euros (EUR).

Les chutes dans le secteur de la technologie, et en particulier parmi les grands acteurs mentionnés ci-dessus, pourraient indiquer que la forte inclinaison vers le marché boursier américain est en baisse.

Qu'est-ce que cela signifie pour les investisseurs?

En tant qu'investisseur dans un fonds d'actions mondiales géré passivement, votre exposition au marché boursier américain est très importante.

Ce n'est pas nécessairement une mauvaise chose, mais il est important d'en être conscient afin de pouvoir prendre des décisions éclairées pour la composition du reste de votre portefeuille.

«Une plus grande exposition aux États-Unis n'est pas nécessairement bonne ou mauvaise, elle reflète simplement le changement dans la composition du marché boursier mondial», explique Bryan.

«Cela dit, cela se traduit par une plus grande concentration géographique, ce qui pourrait réduire la diversification et potentiellement augmenter le risque de change, selon le domicile de l'investisseur.»

«Pourtant, le marché où les actions sont cotées en dit très peu sur l'endroit où elles font des affaires. Les actions américaines (comme leurs homologues sur d'autres marchés) font des affaires partout dans le monde. Il convient également de noter que le marché boursier américain est de loin le plus grand du monde et qu'il est assez bien diversifié.»

Si vous souhaitez accroître le contrôle sur l'exposition géographique que vous avez dans votre portefeuille total, vous pouvez utiliser des indices régionaux pour rééquilibrer vos pondérations cibles.

«Cependant, cela augmente la rotation et les coûts de transaction par rapport à la simple détention d'un portefeuille d'indices mondiaux», prévient Bryan.

Une autre leçon précieuse consiste à examiner votre portefeuille pour voir si vous avez, sans le savoir, une plus grande exposition aux États-Unis que vous ne le pensez.

Par exemple, un fonds axé sur les États-Unis pourrait ne pas être aussi précieux pour vous si vous détenez déjà une part importante dans un fonds indiciel mondial.

Il pourrait donc être utile de diversifier vers différentes régions pour réduire les risques spécifiques à chaque pays.