A moyen terme, le changement de contexte va soutenir les bénéfices nominaux en Europe, ce que les valorisations actuelles n'intègrent pas encore.

Depuis le mois de septembre 2020, les actions européennes surperforment globalement les actions américaines grâce d’une part, au regain d’intérêt des investisseurs pour les actions décotées («value»), et d’autre part, aux révisions à la hausse de leurs bénéfices, et finalement grâce au fait que l'Europe a beaucoup mieux géré que prévu la crise énergétique engendrée par la guerre en Ukraine. Aujourd’hui, la question que se pose cependant la plupart des investisseurs est de savoir si ce retour en grâce des actions européennes est temporaire ou durable.

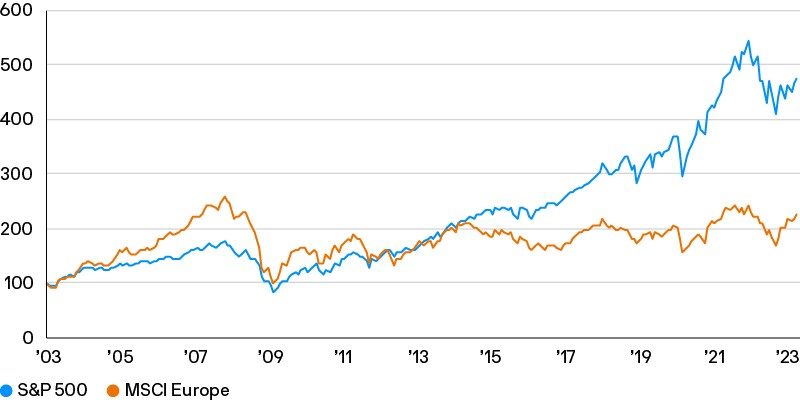

Entre la crise financière mondiale et la pandémie de COVID-19, l'indice S&P 500 a progressé à un rythme annuel de 11% (graphique 1), contre seulement 2% pour l'indice MSCI Europe en dollars1, Ceci s’explique par le fait que les bénéfices du S&P ont augmenté de 14% par an en moyenne, alors que les entreprises européennes n'ont jamais réussi à atteindre ce taux de croissance sur l'ensemble de la décennie2 et ce notamment en raison d’une composition sectorielle fondamentalement différente.

Performance des cours, nouvelle base 100 en janvier 2003

A l’époque, les secteurs qui dominaient de nombreux indices de référence européens sont ceux qui ont le plus souffert de la croissance atone et de la faiblesse des taux d'intérêt qui ont marqué l’après-crise financière. En effet les indices européens sont notamment forts exposés aux valeurs financières et la mise en place de taux d'intérêt nuls, voire négatifs, pour lutter contre la déflation a fait chuter le rendement des capitaux propres des banques. Les indices européens ont par ailleurs cruellement manqué de valeurs technologiques, que les investisseurs mondiaux ont plébiscité, dans un contexte où les sources de croissance se faisaient rares.

Grace aux évolutions institutionnelles de ces dernières années, nous estimons que le retour en grâce des marchés boursiers européens pourrait être bien plus qu'un simple phénomène passager. En effet, la réforme du cadre institutionnel de l'UE autorise désormais l'émission de dettes communes pour financer certains projets, ce qui ouvre de nouvelles perspectives en termes de politique budgétaire des états membres. Le Fonds de relance NextGenerationEU est un excellent exemple puisqu’il alloue des capitaux aux Etats membres pour mener des projets d'investissement, en contrepartie de réformes structurelles et ce, sans venir gonfler leurs déficits. Ces programmes de dépenses communs devraient non seulement doper la croissance nominale dans la région, mais aussi, réduire le risque d'éclatement de la zone euro, ce qui devrait faire baisser la prime de risque des actifs de la région.

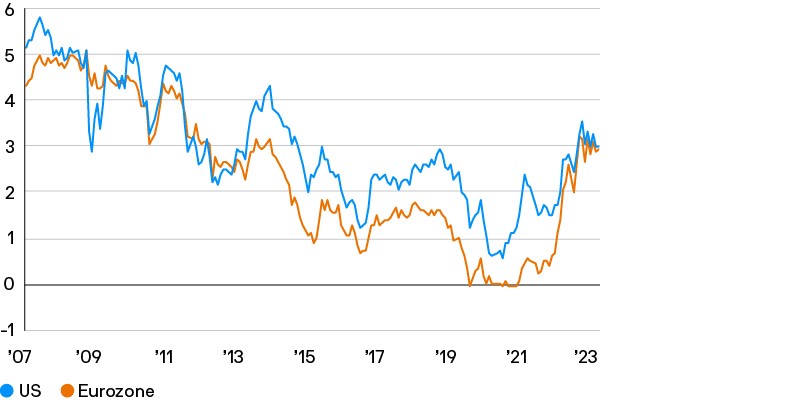

Le marché obligataire semble être convaincu que la zone euro est sortie de l'impasse liée à la faiblesse de la croissance et de l’inflation. Les swaps d’inflation à 5 ans dans 5 ans et les swaps de taux d'intérêt en euro se sont en effet mis à converger vers les niveaux observés aux Etats-Unis pour la première fois depuis plusieurs années (graphique 2).

Taux de swap à 5 ans dans 5 ans, en %

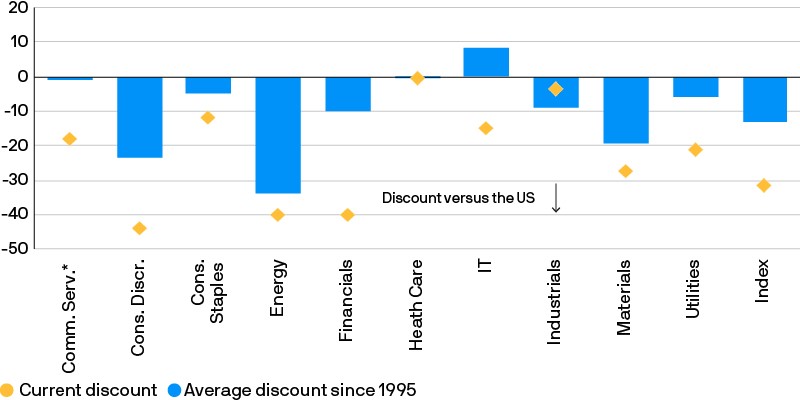

Bien que le marché obligataire semble reconnaitre l'amélioration des perspectives en termes de croissance nominale, la plupart des secteurs de l’indice MSCI Europe affichent encore une décote de valorisation supérieure à sa moyenne, par rapport au marché américain (graphique 3). Si les prix des obligations sont corrects et que les taux d'intérêt sont plus élevés au cours de la prochaine décennie qu'au cours de la précédente, on pourrait observer une rotation durable vers les titres décotés («value), qui soutiendrait les marchés d’actions européens. Au-delà du segment «value», les acteurs européens du secteur du luxe ainsi que les sociétés spécialisées dans les technologies climatiques et les semi-conducteurs - qui bénéficient d’aides financières importantes - pourraient également offrir des opportunités aux investisseurs s'intéressant à nouveau aux marchés européens.

Ratio cours/bénéfices prévisionnel, % de prime ou de décote par rapport à l’indice S&P 500

Nous estimons que les perspectives économiques et des marches financiers en Europe se sont sensiblement améliorées. La pandémie et la crise énergétique ont permis des avancées institutionnelles importantes et mis fin aux taux d’intérêts négatifs en Europe. A moyen terme, nous pensons que ce changement de contexte va soutenir les bénéfices nominaux en Europe, ce que les valorisations actuelles n'intègrent selon nous pas encore. Ainsi, si nous reconnaissons que les investisseurs ont eu raison d'éviter les actions du Vieux Continent pendant l’essentiel de la dernière décennie, nous estimons qu’aujourd’hui il est nécessaire qu’ils reconsidèrent le rôle des actions européennes dans leurs portefeuilles.