Les secteurs sensibles aux taux d’intérêt, notamment le crédit, l’industrie manufacturière et le commerce, demeurent faibles alors que les conditions monétaires restrictives prennent effet.

- La résilience de la demande intérieure américaine met en péril les progrès réalisés sur le front de la désinflation, ce qui nécessiterait de nouveaux tours de vis ou une période prolongée de taux élevés

- Les secteurs sensibles aux taux d’intérêt, notamment le crédit, l’industrie manufacturière et le commerce, demeurent faibles alors que les conditions monétaires restrictives prennent effet

- La Fed reste déterminée à poursuivre sa stratégie de taux « plafond et plateau », avec un objectif d’inflation inchangé de 2%, a déclaré son président Powell lors d’un discours à Jackson Hole

- Les perspectives pour la croissance américaine dépendent de la poursuite de la désinflation, qui créerait les conditions d’un atterrissage en douceur, ou de la vigueur des dépenses de consommation, qui pourrait entraîner une hausse des taux et une récession plus sévère.

Le consommateur américain peut-il faire dérailler la politique monétaire de la Réserve fédérale ? Pour le moment, l’année 2023 a déjoué les pronostics et la hausse des coûts d’emprunt n’a pas sapé la propension des Américains à dépenser. Lors de la réunion annuelle des banquiers centraux à Jackson Hole, le président de la Fed, Jerome Powell, a souligné qu’une demande robuste pourrait raviver les pressions inflationnistes, ce qui nécessiterait des taux d’intérêt encore plus élevés. Les perspectives économiques américaines semblent désormais dépendre de l’impact d’une politique monétaire déjà restrictive sur la demande des consommateurs.

Depuis le deuxième trimestre, la croissance américaine fait figure d’exception dans le contexte actuel de ralentissement conjoncturel mondial. Une situation qui a placé M. Powell dans une position difficile à l’heure où il a prononcé son discours à Jackson Hole, dans le Wyoming, le 25 août. Pour l’instant, la résilience de la croissance américaine n’incite pas la Fed à repenser sa politique, du fait que les conditions monétaires et financières restrictives continuent à se répercuter sur l’économie. Néanmoins, la Fed doit-elle être confortée dans son appréciation que le rebond des dépenses de consommation ne sapera pas l’impact de la hausse des taux d’intérêt ?

L’épargne individuelle a atteint un niveau élevé durant la pandémie. Associée au recul du chômage en 2023 et à l’augmentation des salaires en termes réels, elle a stimulé la consommation américaine depuis avril de cette année. Les salaires réels ne cessent de progresser, soutenus par le ralentissement de l’inflation et les récentes négociations salariales.

Si les dépenses de consommation devaient rester élevées, nous pourrions observer des effets secondaires sur l’inflation induits par la demande. Cette situation, qui pourrait exiger des taux d’intérêt encore plus élevés, remettrait en question la stratégie de politique monétaire « plafond et plateau » de la Fed. Après avoir porté les taux directeurs à 5,5%, leur niveau le plus restrictif depuis plus de deux décennies, la Fed prévoit de maintenir les coûts d’emprunt élevés afin de freiner la croissance économique et l’augmentation des salaires. La Fed d’Atlanta estime que le produit intérieur brut (PIB) américain continue de s’accélérer et pourrait atteindre un rythme annualisé de 5,8%, contre 5% mi-août. Selon elle, les dépenses de consommation personnelle et la croissance de l’investissement intérieur privé au troisième trimestre devraient également augmenter.

Du côté de l’offre, les principaux facteurs de désinflation sont derrière nous. L’apaisement des tensions sur les chaînes d’approvisionnement et la baisse des coûts de l’énergie et des matières premières ont réduit l’inflation de base de 6,6% en septembre 2022 à 4,7% en juillet 2023.

« Deux mois de bonnes données ne sont que le début de ce qu’il faudra faire », a déclaré le président de la Réserve fédérale, Jerome Powell, lors de la réunion annuelle des banquiers centraux à Jackson Hole, dans le Wyoming, le 25 août. « L’économie n’est peut-être pas en train de ralentir comme prévu », a-t-il ajouté, réitérant son message de juillet selon lequel de nouveaux relèvements de taux pourraient s’avérer nécessaires pour générer une période de croissance inférieure à la tendance et moins de créations d’emploi afin de stabiliser les prix.

Les mesures de l’inflation de base ayant ralenti en juin et en juillet, et les taux directeurs étant désormais supérieurs au taux de croissance des prix à la consommation, la Fed peut justifier le maintien de taux inchangés en septembre 2023. Il est clair que la banque centrale n’a pas terminé son travail. Elle prévoit d’ailleurs de maintenir les taux directeurs à des niveaux élevés jusqu’à ce que l’inflation atteigne sa cible moyenne de 2%.

Même si l’augmentation de 25 points de base en juillet s’avère être la dernière de ce cycle de politique monétaire, cela ne signifie pas que nous nous approchons d’une première baisse des taux. Si la Fed maintient ses taux directeurs inchangés en septembre et en novembre, nous ne prévoyons pas de première baisse avant mars 2024, au plus tôt.

Au-delà de certains indicateurs de consommation, d’autres données continuent à suggérer que l’économie s’affaiblira au fur et à mesure que le recul de l’inflation ralentira, sans pour autant déclencher une récession sévère. Plusieurs facteurs indiquent que nous ne pouvons pas exclure une décélération, dont notamment le ralentissement mondial de la Chine à l’Europe, qui pèsera inévitablement sur le commerce américain.

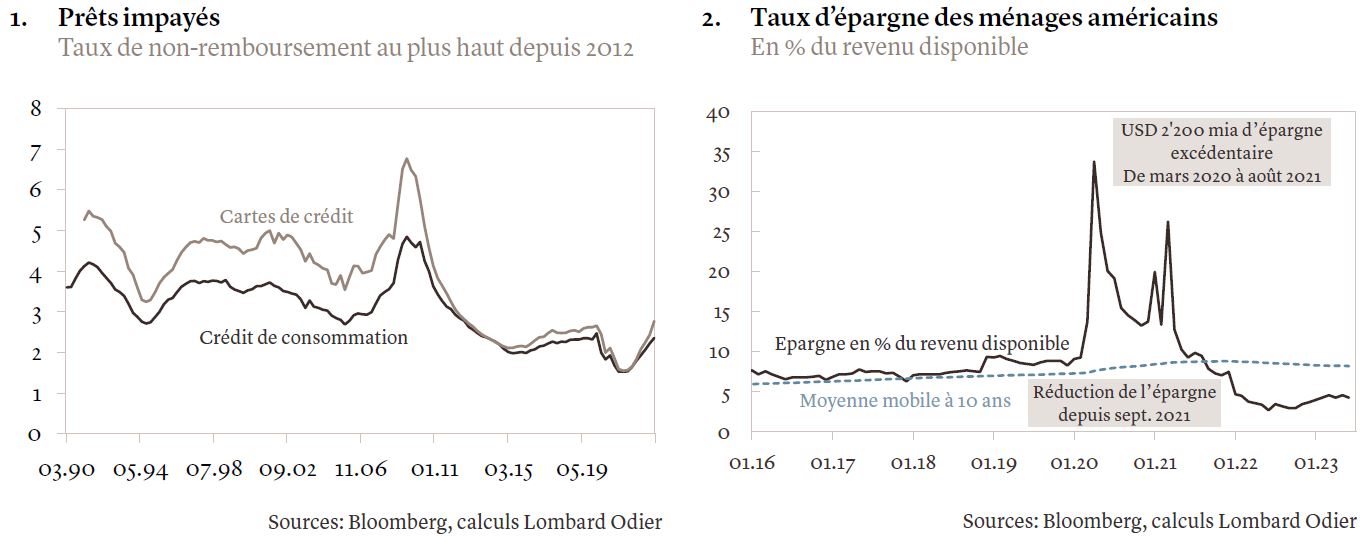

La hausse des coûts d’emprunt a déjà ralenti les secteurs de l’économie sensibles aux taux d’intérêt. Les indicateurs d’activité signalent une nouvelle décélération après que l’industrie manufacturière américaine s’est contractée chaque mois depuis mars 2023, alors que le taux des prêts impayés a augmenté (voir graphique 1).

Deuxièmement, la courbe des taux reste inversée, ce qui est un signe précurseur classique de ralentissement. Ceci est particulièrement visible dans les normes en matière de crédit commercial, qui restent suffisamment strictes pour indiquer une récession. Enfin, le marché immobilier a ralenti suite aux sommets inégalés atteints par les taux hypothécaires depuis deux décennies, même si la pénurie de logements continue à soutenir les prix dans ce secteur, selon Freddie Mac, une agence de crédit hypothécaire soutenue par le gouvernement.

Néanmoins, certaines pressions soutiennent la perspective d’un ralentissement des dépenses de consommation. Selon la Réserve fédérale de San Francisco, moins de 10% de l’épargne excédentaire accumulée par les consommateurs pendant la pandémie de Covid subsistait en juin 2023 (voir graphique 2). S’ajoutant aux forces susceptibles de tirer les dépenses vers le bas, les remboursements des prêts étudiants reprendront en octobre. Aux États-Unis, 46 millions d’étudiants ont contracté une dette, pour un montant total de USD 1770 milliards, dont quelque 217 milliards arrivent à échéance chaque année. Bien qu’une grande partie de la dette étudiante soit détenue par des personnes à revenus élevés capables de la rembourser, nous estimons qu’elle pourrait réduire la croissance des dépenses d’ici fin 2023, en amputant jusqu’à 0,2% de la croissance du PIB réel durant les trois derniers mois de l’année.

Notre scénario de base prévoit que l’inflation américaine s’établira en dessous de 3%, avec une croissance économique annualisée d’environ 1% permettant à la Fed de maintenir son taux directeur à 5,5%, avant d’entreprendre une série de réductions de taux qui débuteraient en mars 2024 au plus tôt. Une situation que l’on pourrait qualifier d’« atterrissage en douceur ».

L’hypothèse d’un « atterrissage brutal » où l’économie américaine verrait l’inflation s’établir à des niveaux très supérieurs à la cible de 2%, incitant la Fed à freiner la croissance au moyen de nouveaux tours de vis, est un peu moins probable.

Enfin, nous ne pouvons pas totalement exclure le scénario intermédiaire voulant que la Fed maintienne son taux directeur stable alors que l’inflation s’établit à des niveaux légèrement supérieurs à la cible. En une année d’élections présidentielles, la Fed pourrait en effet choisir de laisser la croissance économique dépasser sa tendance à long terme afin d’éviter de déclencher une contraction plus profonde, malgré le risque que les consommateurs réorientent à la hausse leurs attentes en matière d'inflation.

Quel que soit le scénario qui se matérialisera, 2023 pourrait rester dans les mémoires comme l’année où le consommateur américain s’est avéré être la seule force capable de balayer le vieil adage des investisseurs « ne combattez pas la Fed » (« Don’t fight the Fed »).