La semaine dernière, la Chine a dévoilé ses mesures de relance les plus substantielles depuis 2015. Ce triptyque de mesures, visant à revitaliser la croissance, est essentiellement une relance orientée vers le marché intérieur. Il pourrait apporter une véritable «lueur d’espoir» pour les investisseurs en actions chinoises, même si une approche sélective demeure essentielle. Une «première flèche» bienvenue de la part des décideurs politiques, qui appelle désormais une seconde «flèche budgétaire». Les pessimistes pourraient considérer cette initiative comme «trop peu, trop tard», tandis que les optimistes, comme nous, y voient une volonté claire de stabiliser les valorisations des actions, de stopper le processus de déflation et de restaurer la confiance des consommateurs. Nous restons positifs sur les marchés émergents; la Chine apportera un moteur supplémentaire et indispensable à cette classe d’actifs, avec des répercussions positives sur le reste de l’Asie. Les investisseurs sont encore largement absents de ce marché, ce qui laisse entrevoir un potentiel de hausse considérable.

Des mesures de relance les plus importantes depuis 2015

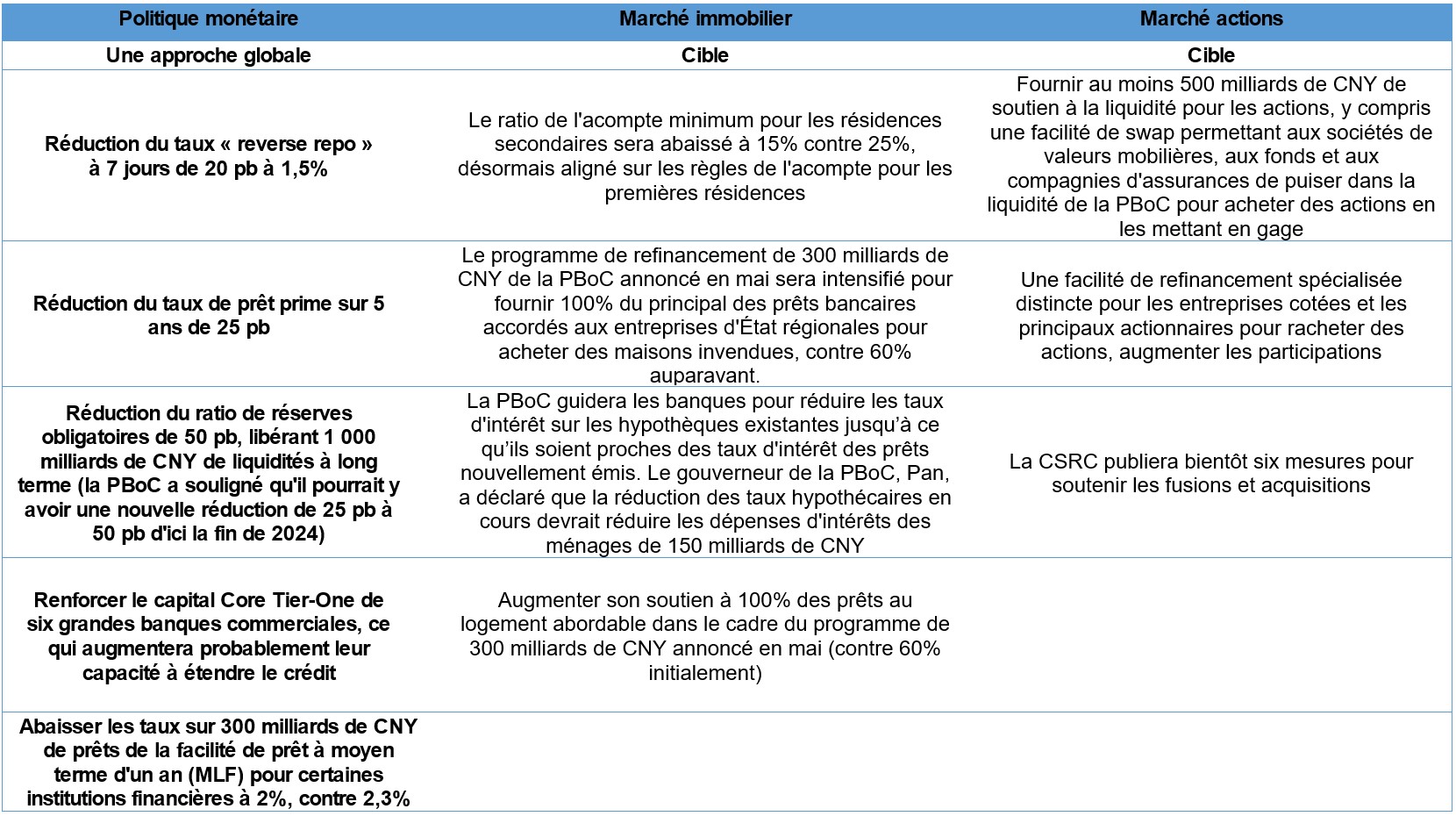

Une série de mesures de relance (Tableau 1) ont été annoncées par la Banque populaire de Chine (PBoC), la Commission de régulation des valeurs mobilières de Chine (CSRC) et l’Administration nationale de régulation financière (NFRA) le 24 septembre 2024, visant à soutenir les marchés immobiliers et boursiers.

Tableau 1: Principales mesures annoncées le 24 septembre 2024

Notre point de vue sur le dernier plan de relance

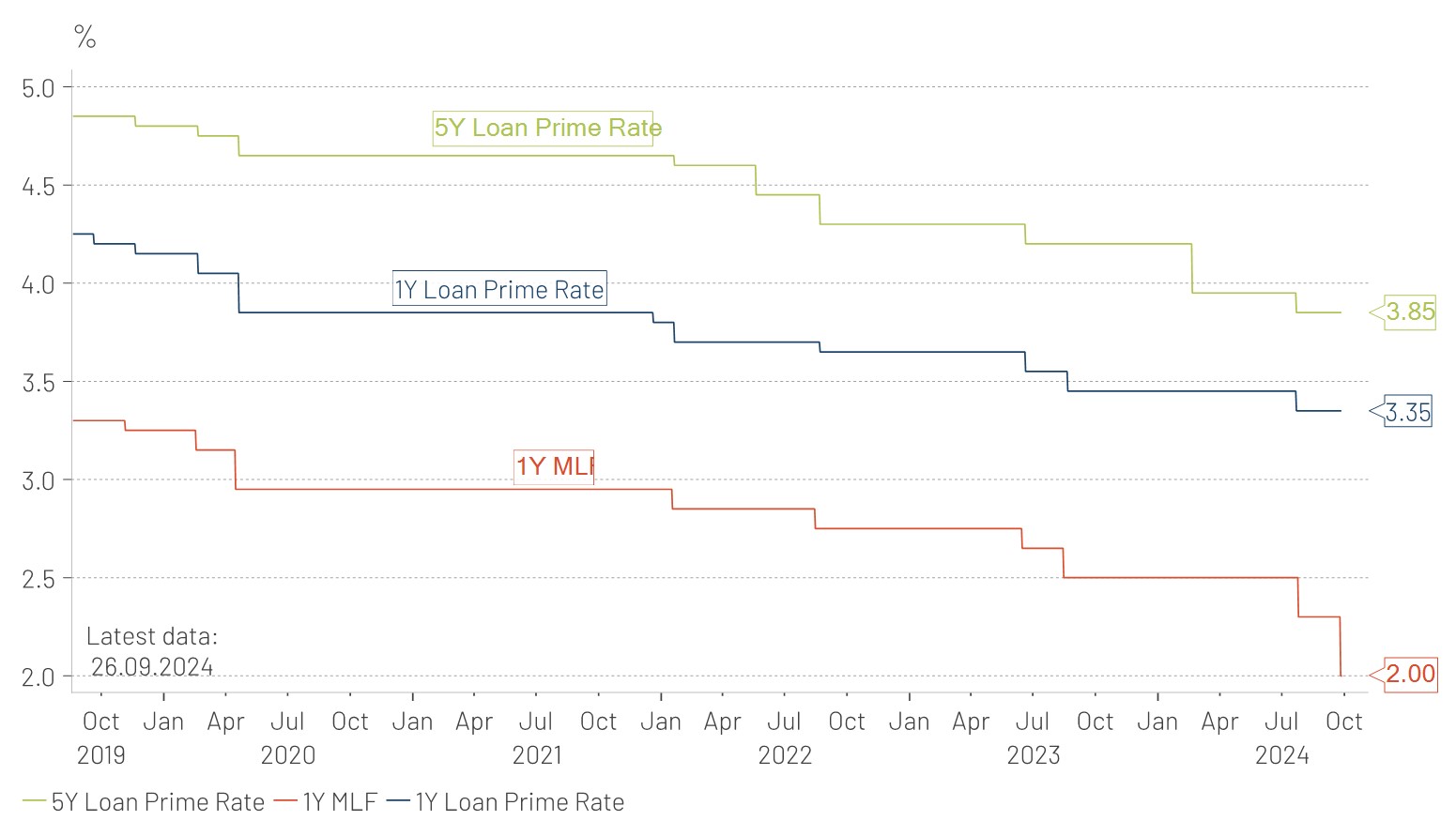

Cette surprise monétaire positive synchronisée (Graphique 1) vise à créer un cycle vertueux pour arrêter la baisse continue du sentiment des consommateurs et des investisseurs à l’égard des prix des actifs, car l’ampleur et le timing de l’assouplissement monétaire ont dépassé nos attentes.

Compte tenu de l’environnement mondial désinflationniste et des politiques monétaires accommodantes, avec la Réserve fédérale (Fed) étant la dernière à se joindre au club, il y a maintenant plus de marge de manœuvre pour la PBoC pour être encore plus accommodante, soutenant la croissance intérieure sans impact sévère sur sa monnaie.

Graphique 1: Taux directeurs de la Chine

Sources: PBoC, Macrobond, Indosuez Wealth Management.

Cependant...

Bien que les politiques puissent être définies, la transmission éventuelle à l’économie est importante. Le sentiment du marché a été clairement stimulé par les mesures plus fortes que prévu (comme on peut le voir sur le marché boursier), mais le scepticisme demeure quant à l’impact durable sur la croissance de la Chine ou le marché immobilier.

Par exemple, le programme de refinancement de la PBoC a connu une adoption lente en raison des faibles rendements potentiels et du faible sentiment d’achat, tandis que les promoteurs continuent de faire face à des risques de financement.

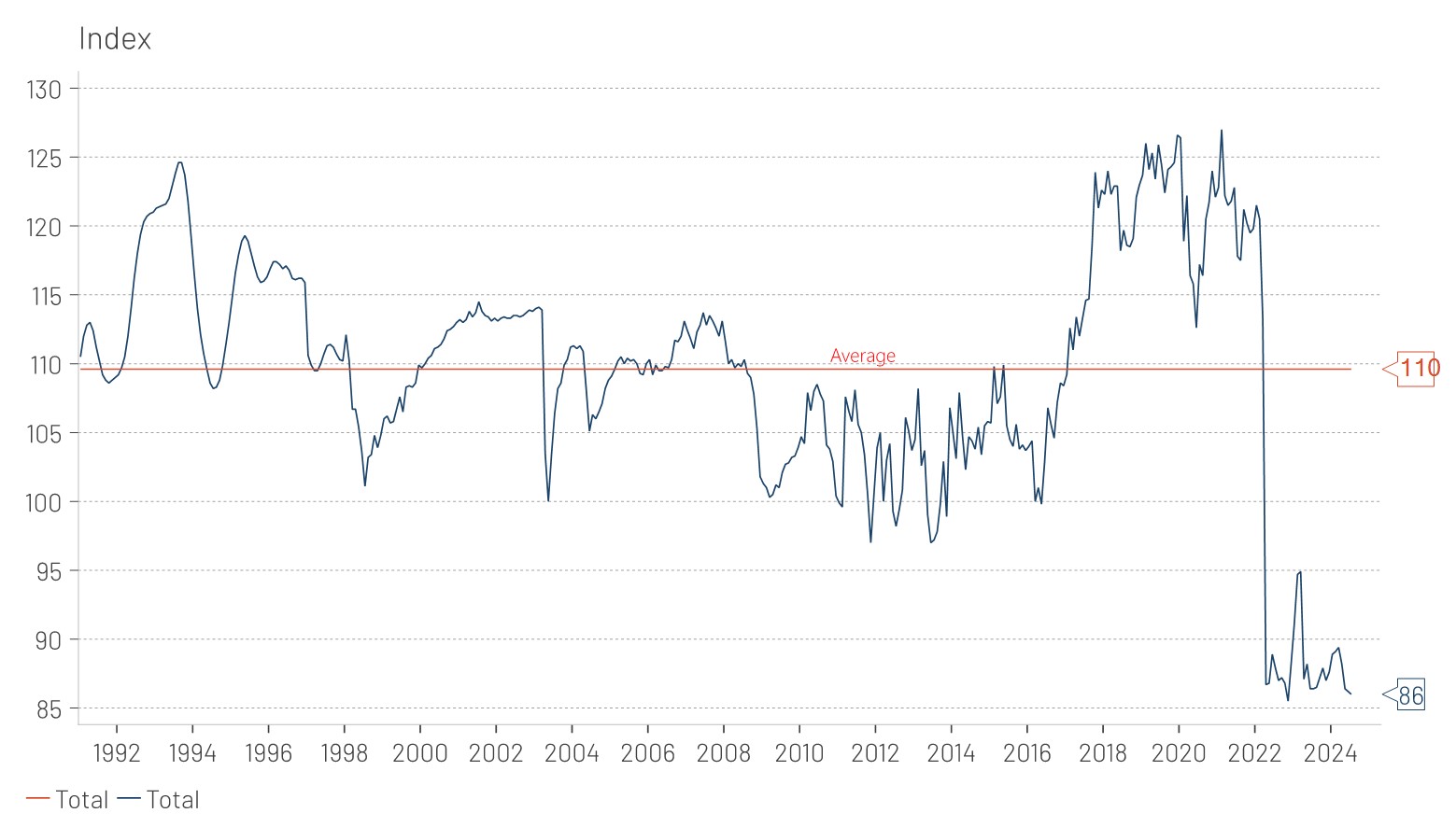

Bien que les ménages devraient réduire les paiements hypothécaires de 150 milliards de CNY (0,1% du PIB) en raison de la réduction prévue des taux d’intérêt sur les hypothèques existantes, la transmission à la consommation ne se fera pas entièrement, car la propension à dépenser est probablement basse en raison de la faible confiance des consommateurs (Graphique 2).

Perspectives

Malgré les questions sur la transmission éventuelle au sentiment, à la consommation, voire à la croissance du PIB, une chose est sûre - les mesures récentes de la Chine vont dans la bonne direction.

L’effort concerté pour annoncer diverses mesures montre une volonté de communication politique, un pilier de stabilité bienvenu (et nécessaire) pour le sentiment des consommateurs/investisseurs/entreprises alors que ceux-ci ajustent leurs attentes.

Au-delà du coup de pouce à court terme pour la confiance, le marché attendra probablement de voir si la Chine ajoute effectivement une jambe fiscale à la jambe monétaire de la relance (visant à stimuler la consommation via des mesures budgétaires directes).

La bonne nouvelle? Les décideurs politiques chinois ont signalé qu’il y aura d’autres étapes politiques pour soutenir la croissance, alimentant les attentes du marché.

Graphique 2: Confiance des consommateurs chinois

Sources: CEMAC, Macrobond, Indosuez Wealth Management.

La lumière au bout du tunnel pour les investisseurs en actions chinoises?

L’annonce surprise par les autorités chinoises d’un vaste programme de relance a eu un impact massif sur les marchés d’actions chinoises: l’indice Hang Seng China Enterprises (HSCEI) et l’indice Shanghai Shenzhen CSI 300 ont tous deux progressé de 14% et 16% (en USD), respectivement, du 23 septembre au 27 septembre 2024 (source Bloomberg).

Partant d’une base faible du marché actions chinois qui est largement sous-détenu par les investisseurs internationaux, le plan de relance chinois de grande ampleur a certainement dopé le moral des investisseurs en actions en tant que première étape d’un rebond potentiel, substantiel et généralisé.

Cependant, nous pensons que les investisseurs internationaux pourraient, dans un premier temps, faire preuve d’une certaine prudence afin d’évaluer l’imminence de nouvelles annonces politiques, en particulier sur le front budgétaire et de la transmission des mesures de relance à la consommation réelle. La question reste la différence potentielle entre la croissance de l’économie réelle et les bénéfices des entreprises par rapport à la performance réelle du marché actions.

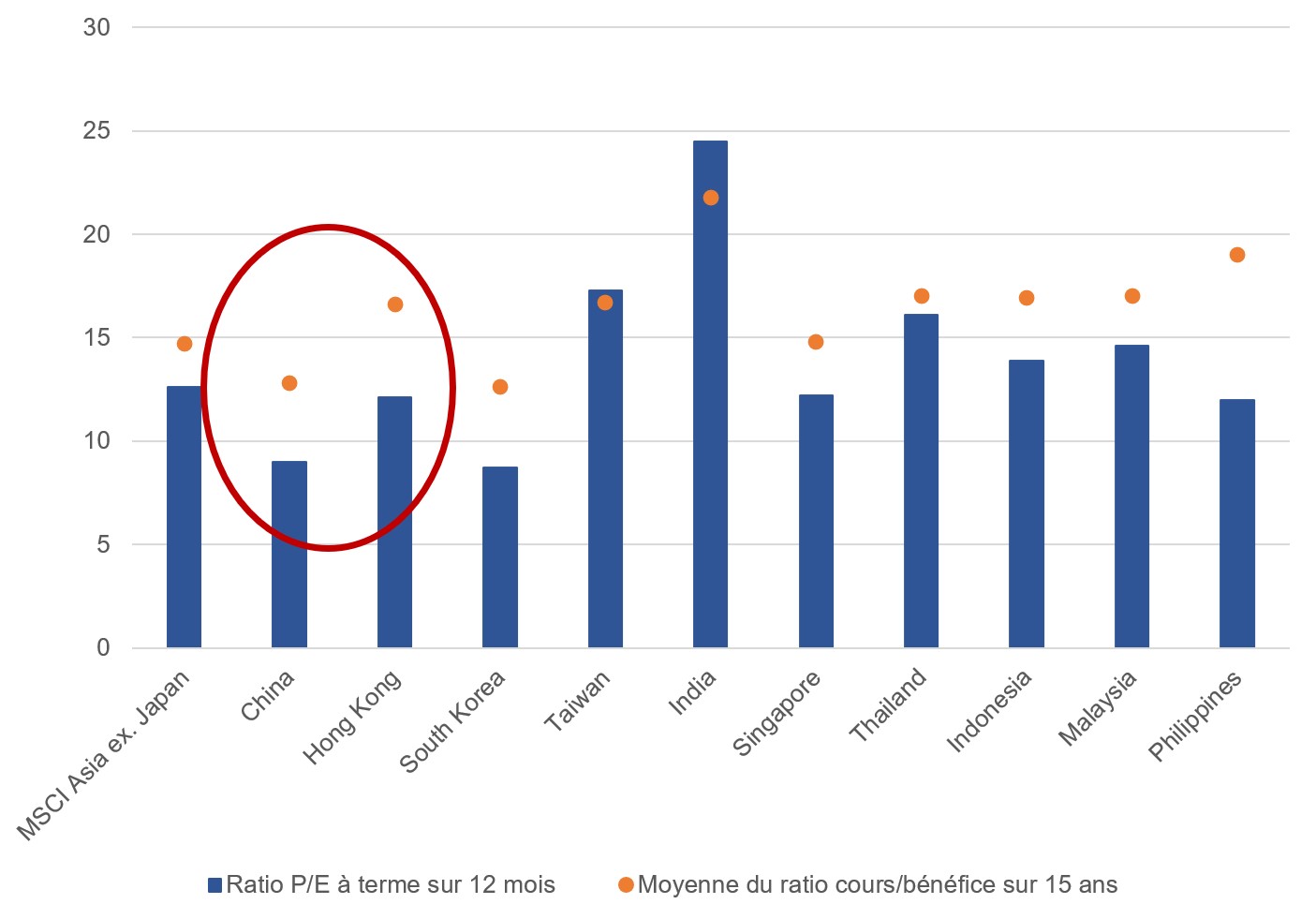

Les dernières mesures de relance importantes annoncées par la Chine sont essentiellement axées sur l’économie intérieure et pourraient apporter un peu de lumière au bout du tunnel pour les investisseurs en actions chinoises. Les principaux facteurs de soutien sont les valorisations (très) faibles (le PER prévisionnel du MSCI China reste raisonnable à 9.5x après le rebond actuel, au moment où nous écrivons ces lignes) et un possible basculement des flux d’investissement mondiaux vers la Chine, en plus d’importants programmes de liquidité spécifiques destinés aux marchés actions locaux (plan de relance).

Un autre catalyseur potentiel pour les marchés actions chinois est le Fonds National de Stabilisation: la PBoC confirme que cela est à l’étude. Cela pourrait soutenir les marchés actions locaux à terme.

En ce qui concerne notre positionnement sur le marché actions chinois, nous privilégions actuellement les grandes capitalisations, les titres liquides et à bêta élevé, ainsi que certaines valeurs de rendement, principalement dans les secteurs de l’Internet et de la finance. Nous privilégions également les secteurs subventionnés tels que l’ automobile et l’électroménager. En tout état de cause, plus que jamais, la sélectivité des titres restera un facteur clé en Chine.

Graphique 3: Valorisations faibles des marchés actions de Chine/Hong Kong - ratios cours/bénéfices à 12 mois en Asie vs moyenne à long terme

Sources: FactSet, Macrobond, Indosuez Wealth Management.