Une stratégie d’investissement globale demeure essentielle pour les investisseurs suisses.

.jpg)

Confrontée aux menaces de récession et de déflation, conjuguées à des perspectives commerciales mondiales incertaines, l'économie suisse continue de voir sa résilience mise à l’épreuve. Dans ce contexte, et cinq ans après sa première baisse de taux d'intérêt en territoire négatif, la Banque nationale suisse devrait poursuivre sa politique monétaire accommodante l'année prochaine – et même au-delà.

L'économie suisse a considérablement ralenti. La croissance du produit intérieur brut est tombée de 2,5% en 2018 à 1% en 2019, selon les estimations. L'an prochain, nous tablons sur un redressement de la croissance globale à 1,5%, dont une part de 0,5% générée par des événements sportifs, et une croissance sous-jacente de 1,0%. L’inflation ne devrait augmenter que de 0,1% en 2020, alors que la demande intérieure, la croissance des salaires et les dépenses des ménages continuent de ralentir. Dans un tel contexte, il y a fort à parier que la Banque nationale suisse (BNS) abaissera à nouveau ses taux d'intérêt, les faisant s’enfoncer toujours plus en territoire négatif.

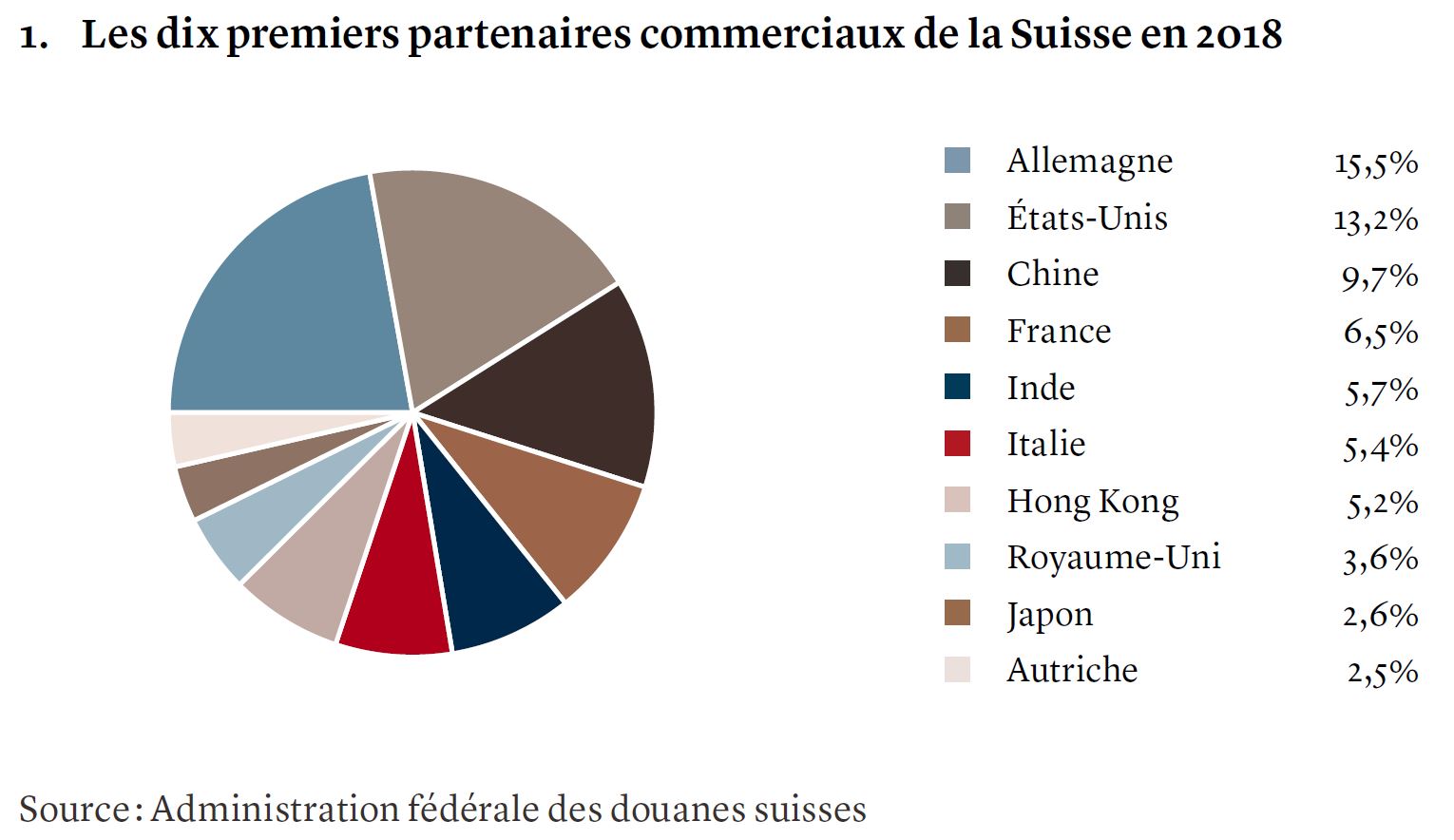

Tournée vers l’exportation, l’économie suisse reste naturellement dépendante du commerce international. 2020 devrait lui offrir une embellie, une fois que les États-Unis et la Chine auront traduit leurs promesses de trêve commerciale dans les faits. Une amélioration éventuelle des échanges commerciaux devrait avoir un effet considérable sur la Suisse via ses principaux marchés que sont l'Allemagne et les États-Unis (cf. graphique 1). L’Allemagne, qui représentait plus d'un sixième des exportations suisses en valeur en 2018, a souffert des tensions commerciales sino-américaines, ainsi que des menaces proférées par l'administration Trump d'appliquer des droits de douane à ses exportations automobiles.

Les produits chimiques et pharmaceutiques ont représenté 45% de l’ensemble des exportations suisses en 2018, ce qui en fait le plus grand secteur d'exportation de biens du pays. Cette même année, les machines et l'électronique ont représenté 14% des exportations et les ventes de montres suisses à l’export ont atteint 21,2 Md de francs suisses (CHF), soit 9,1% de toutes les exportations en valeur.

L’Union européenne (UE) reste le plus grand marché pour la Suisse, avec 52% des exportations et 70% des importations l’année dernière. Les négociations entre la Suisse et l'UE pour conclure un accord d'accès au marché unique, qui agrégerait plus de 120 accords bilatéraux, n’ont pas réussi à aboutir cette année.

Les pourparlers, qui ont débuté il y a près de cinq ans, achoppent sur une série de désaccords. Ces derniers concernent notamment la gestion de la protection salariale et de l'aide sociale, ainsi que le choix entre les lois européennes ou suisses pour les mécanismes de règlement des différends futurs. Les électeurs suisses devant se prononcer sur un projet relatif à l’immigration en mai 2020, il y a peu d'espoir que des progrès soient accomplis entre-temps.

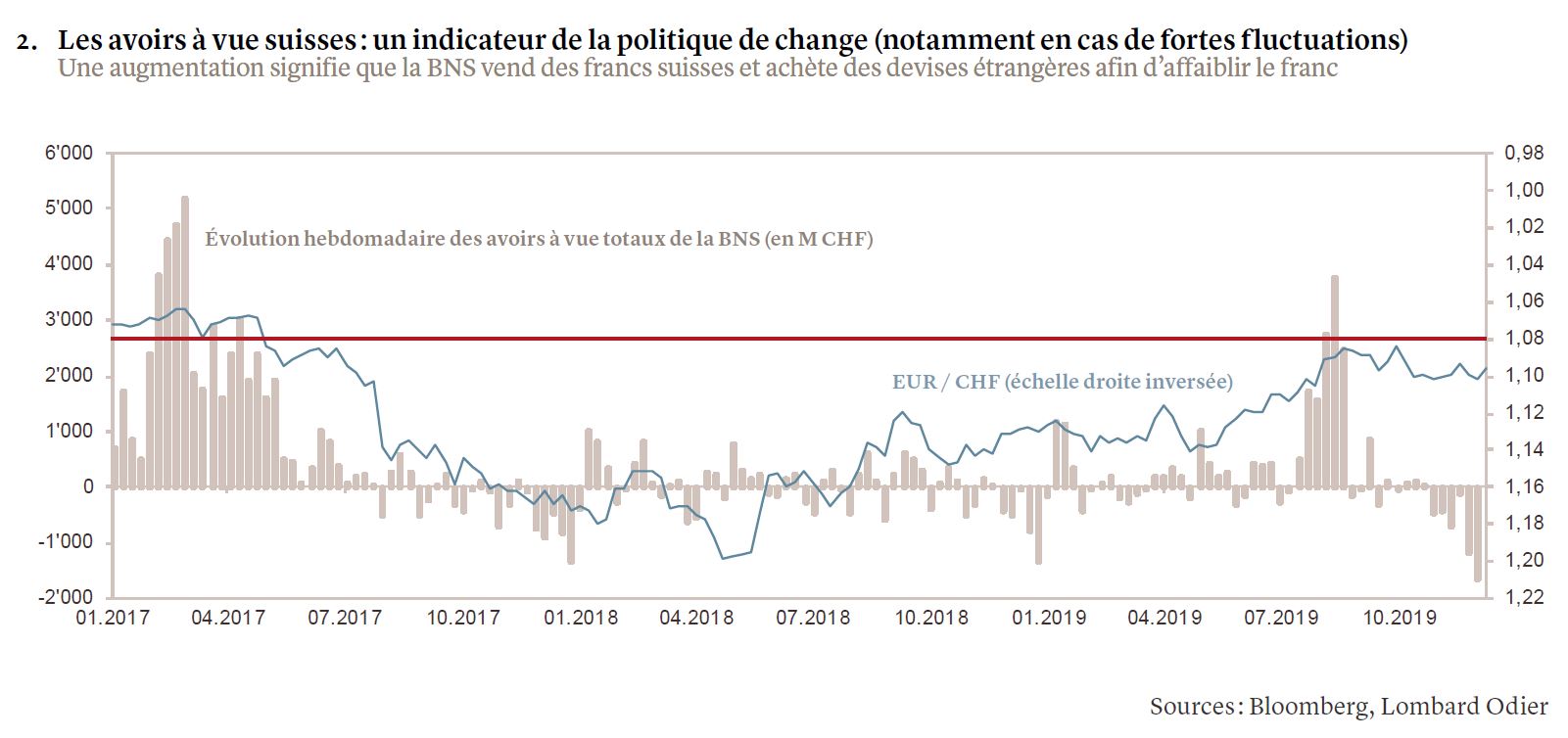

Le statut de valeur refuge du franc suisse lie ce dernier à l’évolution de l’économie mondiale, plutôt qu’à des paramètres purement helvétiques. Le premier facteur d’influence, c’est bien entendu la stabilisation attendue du conflit commercial sino-américain. Alors que l’activité manufacturière a passé le creux de la vague, une hausse de la croissance des échanges commerciaux, même modeste, devrait soutenir l'EURUSD et affaiblir l’attrait du franc suisse en tant que devise refuge. Nous tablons sur un taux de change de 1,12 pour l'EURCHF à la fin de 2020, avec des risques haussiers. Historiquement, une hausse de l'EURUSD a toujours coïncidé avec une hausse de l'EURCHF.

Cependant, de l’avis général, le franc suisse est surévalué. Le président de la Banque nationale suisse (BNS), Thomas Jordan, a ainsi déclaré la semaine dernière que la devise «reste nettement surévaluée et que sa situation sur le marché des changes est encore fragile». Toutefois, si l’on considère l'excédent courant de la Suisse, qui représente plus de 10% de son PIB, la devise helvétique ne semble pas particulièrement chère.

En revanche, si le franc devait baisser, son recul devrait rester limité à 1,08 ou à 1,07, la BNS s'étant montrée prête à intervenir de manière significative si de tels niveaux étaient atteints (cf. graphique 2).

En raison de ses interventions pour limiter la hausse du franc, la BNS a bâti un bilan qui a atteint le montant record de 861 Md CHF en octobre 2019. Il s’agit d’un portefeuille d'investissement inhabituellement conséquent pour une banque centrale d’un pays de la taille de la Suisse, qui équivaut à un sixième du bilan de la Banque centrale européenne et à 122% du PIB helvétique.

Certains de ces actifs se composent d’investissements dans les énergies fossiles, que la BNS pourrait être amenée à vendre dans le cadre de modifications apportées à son mandat. Les parlementaires suisses se préparent en effet à ajouter le changement climatique à la liste des objectifs de politique de la BNS, à côté de ses objectifs monétaires traditionnels de stabilité des prix et de relance économique. La BNS s’oppose à cette modification, arguant qu'il lui est déjà interdit d'investir dans des actifs nuisibles à l'environnement. «Il n’entre pas dans les prérogatives de la BNS de promouvoir ou de désavantager certaines entreprises ou certains secteurs», a récemment déclaré Thomas Moser, un des membres du conseil d'administration de l’institution, ajoutant que «l’objectif est d'éviter à tout prix de tels conflits d'intérêts».

Du côté des obligations, la courbe de rendement suisse s'est aplatie et normalisée, dans le sillage de la courbe de rendement américaine. Pourtant, la majeure partie de la dette souveraine suisse génère désormais des rendements négatifs, à l’instar d’une bonne part du marché des obligations d’entreprise. Le moins que l’on puisse dire, c’est que l'attractivité des obligations suisses s’en retrouve sérieusement affectée auprès des investisseurs internationaux.

Au-delà de l'illiquidité structurelle du marché obligataire suisse, le flux des émissions ralentit chaque année, étouffé par des performances absolues négatives. Si l’économie suisse montre des signes d’amélioration en 2020, nous devrions alors voir la courbe de rendement s’accentuer, avec une hausse des rendements à 10 ans d’environ 40 points de base (de -0,6% à -0,2%).

En ce qui concerne les actions, la performance totale, dividendes compris, aussi bien au sein de l’indice Swiss Performance Index EXTRA (SPIEX) – de moyennes et petites capitalisations –, que de l’indice Swiss Market Index (SMI) – de grandes capitalisations –, a été exceptionnelle, atteignant 29% en cumulé depuis le début de l'année. Les performances seront certainement plus modérées en 2020 ; néanmoins, le marché actions suisse offre toujours de la valeur et les rendements des dividendes restent attrayants.

vers les actifs immobiliers, en particulier l'immobilier suisse.

Force est de constater cependant que cette situation soulève des questions importantes au sujet des valorisations des actions suisses. Bien que le ratio cours / bénéfice prévisionnel du SMI soit de 16x (alors que celui de l’Euro Stoxx 50 s’établit à 14,2x), il ne paraît pas particulièrement surévalué par rapport à sa prime historique de 20%. Le ratio cours / bénéfice prévisionnel du SPIEX est de 21x, ce qui le situe dans la partie haute de sa fourchette de prime historique par rapport à ses pairs européens.

Cependant, le SMI et le SPIEX devraient générer des rendements de dividendes moyens de 3% et de 2,3% respectivement en 2020, ce qui représente des niveaux attractifs dans le contexte actuel de taux d'intérêt négatifs. Dans de telles circonstances, nous privilégions une approche équilibrée qui expose les portefeuilles à la fois aux grandes capitalisations et à une sélection de petites et moyennes capitalisations.

Dans un environnement où les opportunités de rendement sont réduites, il est logique que les investisseurs se tournent vers les actifs immobiliers, en particulier l'immobilier suisse.

Dans l'ensemble, les marchés immobiliers résidentiels et commerciaux suisses sont solides. Cependant, les marchés résidentiels périphériques semblent pâtir d’une offre excédentaire. Cette dernière devrait par ailleurs se maintenir à mesure que les investisseurs institutionnels continuent d’investir et de développer de nouveaux immeubles sur des marchés qui enregistrent déjà des taux de vacance en hausse.

Par conséquent, nous prévoyons une croissance des loyers positive sur les marchés commerciaux et résidentiels bien situés et nulle à négative pour les marchés résidentiels périphériques.

qui affichent des primes proches de leurs niveaux record observés en août 2017

Cette situation devrait conduire à une augmentation des prix de 1% au maximum sur le marché immobilier au sens large. De surcroît, compte tenu de la gestion active des gérants de fonds immobiliers suisses, nous anticipons une augmentation de 1% des valeurs liquidatives en 2020 pour les portefeuilles cotés. Les rendements des dividendes devraient se situer à environ 2,5% en 2020; indiscutablement, ces derniers se comparent favorablement aux rendements des obligations gouvernementales et soutiennent globalement la demande pour les actifs immobiliers.

Le principal risque provient des valorisations des fonds immobiliers cotés, qui affichent des primes proches de leurs niveaux record observés en août 2017. À la suite de flux entrants soutenus en décembre, des prises de bénéfices pourraient avoir lieu, générant de la volatilité au cours de 2020.

Bien qu'il soit difficile de prédire l'activité sur les marchés de capitaux dans le secteur immobilier, nous anticipons un nombre restreint d’introductions en Bourse l'année prochaine. La demande devrait soutenir une offre supplémentaire, et ce tant que les écarts entre le rendement locatif et les taux d'intérêt restent attractifs.

Pour les investisseurs basés en Suisse, les années récentes ont mis en avant l'importance d'une stratégie d'investissement globale. En effet, il convient de veiller à une bonne diversification de portefeuille, qui comprend des expositions à des actifs réels ainsi que des protections adéquates qui permettent de se prémunir contre la volatilité associée aux risques géopolitiques et aux valorisations élevées des actifs financiers.

Enfin, alors que nos esprits se tournent maintenant vers la période des fêtes, nous aimerions vous souhaiter à toutes et à tous santé, bonheur et prospérité pour l’année 2020.