Comment les spreads des CLO évoluent et pour quelles raisons.

Le marché des CLO européens a été marqué par un volume d’offre record au S1 2021. La machine à refinancement, qui était en panne depuis 2018, a redémarré grâce à des conditions favorables. Morgan Stanley a comptabilisé environ 15 milliards d’euros de nouvelles émissions et 38 milliards de refinancements sur les marchés publics pour une offre totalisant 53 milliards d’euros, soit le volume le plus élevé depuis la fin de la crise financière mondiale.

Nous pouvons identifier deux facteurs à l’origine de cette vague d’émissions. Le premier est une offre de crédit pléthorique due à un environnement macroéconomique et fiscal favorable. En conséquence, le fort rebond de l’activité F&A et de refinancement de crédit a fait grimper les émissions de prêts à effet de levier à 66 milliards d’euros au S1, soit une hausse de 100% par rapport à la même période de l’année 2020. Le second facteur qui a dopé les émissions est le faible coût des engagements CLO durant les premiers mois de l’année. De plus, un certain nombre de gérants ont cherché un refinancement à l’écart des modalités inflexibles convenues avec la base d’acheteurs japonais en 2018/19.

En début d’année, le marché a vu de nouveaux grands investisseurs faire leur apparition sur le segment CLO, séduits entre autres par une valeur relative attrayante et les taux variables du produit. Cette arrivée a eu pour effet de comprimer les spreads, avec des marges courantes atteignant 0,77% et 5,6% pour les titres AAA et BB en mars (depuis les points hauts de 1,9% et 7,8% en juin de l’année dernière). Par conséquent, le coût moyen de financement a chuté à 1,5-1,6% depuis le pic de 2,5% l’année dernière, ce qui a rendu l’arbitrage des CLO très attractif pour les gérants equity et CLO.

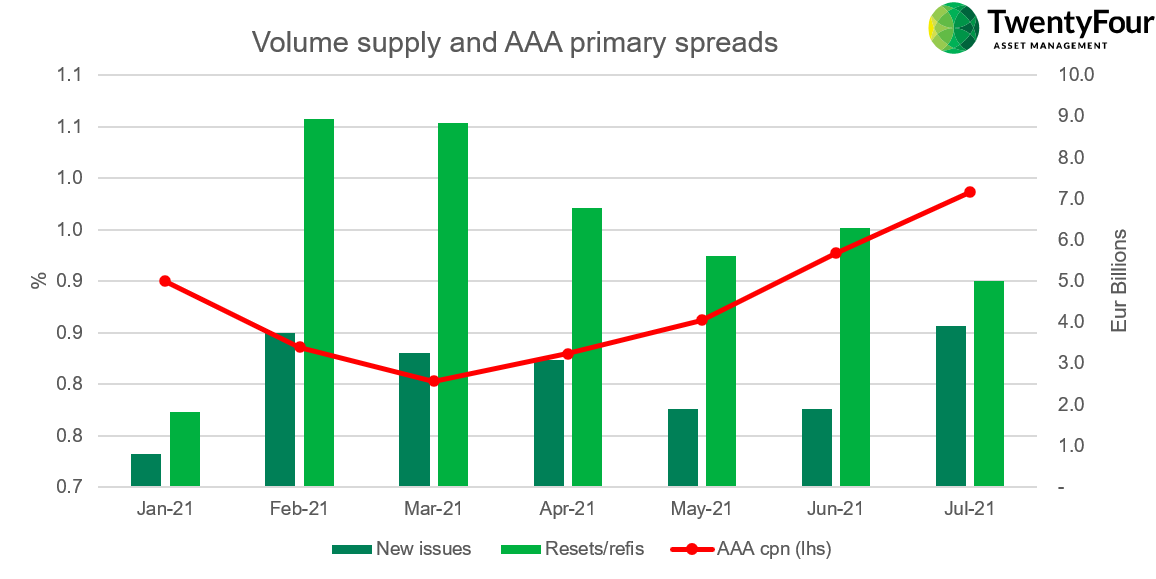

Si nous observons l’évolution des spreads depuis le début de l’année, ils se sont pour la plupart resserrés avec une surperformance au centre de la structure, suivie par les tranches spéculatives et seniors. Comme mentionné, les facteurs techniques exercent toutefois une forte influence sur le marché des CLO. Le rebond sans précédent de l’offre a donc fait pression sur les spreads, en particulier dans les émissions sur le marché primaire avec un élargissement des spreads AAA vers la fin du T2.

D’autres facteurs peuvent également avoir influé sur la hausse de la demande pour les titres AAA ces derniers mois. L’un d’entre eux est la diminution de l’avantage du floor sur l’Euribor intégré dans les tranches CLO (de 40 pb en mars à 25 pb fin juin, courbe des swaps en euros 3m vs 5a) en raison de la perspective de hausses des taux d’intérêt plus rapides que prévu, étant donné que les coupons variables des CLO sont généralement assortis d’un niveau plancher. Deuxièmement, les variations des coûts de couverture avec la compression accentuée de la base cross-currency EUR/USD ont réduit l’attrait des obligations AAA européennes par rapport aux américaines.

Après un premier semestre très agité, la plupart des investisseurs (nous compris) espéraient un été calme pour recharger les batteries, mais il semble que la machine à CLO n’offre aucun répit. Vingt-deux émissions sont arrivées sur le marché en juillet, et au moins 12 autres sont en route. Les émissions assorties de coupons AAA de l’ordre de 1-1,1% ne devraient donc pas être une surprise. Pendant ce temps, les spreads des tranches mezzanine continuent à afficher davantage de résilience et de stabilité en raison de leur plus petite taille et d’une base d’investisseurs différente.

Il est clair que les titres AAA offrant un rendement supérieur à 1,1% en euros sont plus attractifs que tout autre produit à revenu fixe, ce qui pourrait convaincre un nombre croissant d’investisseurs d’entrer sur le marché. Difficile de prévoir si cet élargissement sera de courte durée ou non. L’attitude conciliante de la BCE a déjà aidé à regagner une partie de la valeur relative perdue du côté de l’Euribor ces dernières semaines. Divers facteurs influeront sur la dynamique des spreads dans les mois à venir. Nous nous attendons à ce que la vague de refinancements/resets se poursuive, mais à un rythme moins soutenu. Selon BAML, il reste encore 220 émissions remboursables par anticipation d’ici la fin 2021. Seule une poignée d’entre elles sont toutefois des candidates probables à un reset. Certaines émissions dans la monnaie au début de l’année ne le sont plus en raison de l’élargissement des spreads AAA, et nous nous attendons à voir un reset pour la plupart des crus 2020.

Une partie de la pression sur les spreads du marché primaire pourrait donc se relâcher. A l’inverse, le contexte macroéconomique et fiscal, l’assouplissement des restrictions et les incertitudes sur le variant Delta resteront des facteurs cruciaux pour le fonctionnement du marché et des CLO, ce qui vaut pour le marché obligataire dans son ensemble.