«La baisse des taux a mécaniquement augmenté le passif des régimes de retraite», explique Amin Rajan, auteur du rapport «Rocky Road for the European Union: Pension Plans' Response».

Alors que les marchés actions ont connu des sommets ces derniers temps, les conditions sont en réalité de plus en plus difficiles pour la majorité des régimes de retraite à prestations définies, selon le dernier rapport publié par CREATE-Research et Amundi, leader européen de la gestion d’actifs. L’enquête, réalisée avec 152 fonds de pension à prestations définies de 17 pays européens du secteur public et privé totalisant un encours de 2 100 milliards d’euros, met en lumière la manière dont les fonds de pension jonglent avec des priorités contradictoires à une époque où la valeur des actifs est très éloignée de la réalité.

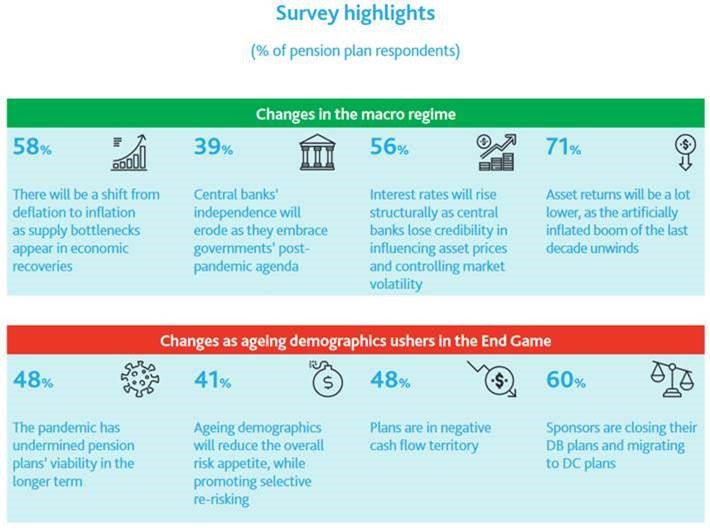

Les fonds de pension à prestations définies se trouvent donc dans une situation antinomique: ils ne peuvent pas se permettre de prendre davantage de risques avec des déficits persistants pour les plans qui arrivent à échéance, mais ne peuvent pas pour autant réduire les déficits sans prendre de risques. La baisse des taux d’intérêt sur les dix dernières années a aggravé cette situation, encore exacerbée par la pandémie de Covid-19. Ainsi, près de la moitié des fonds de pension à prestations définies (48%) soulignent l’impact négatif de cette dernière sur la viabilité financière à long terme des plans; seuls 6% font état d’un impact positif. L’impact sur les ratios de financement et les flux de trésorerie réguliers a également été négatif. Par conséquent, 60% d’entre eux prévoient de faire migrer les adhérents des régimes à prestations définies vers des régimes à cotisations définies.

Les régimes de retraite à prestations définies du secteur privé ont été tenus par les régulateurs de mettre en œuvre diverses options afin de réduire les risques liés à gestion de leur solvabilité jusqu’à extinction de leurs engagements («End Game»). Ils doivent ainsi montrer comment ils ont l’intention de s’acquitter de leurs obligations de versement, alors que des cohortes de baby-boomers d’après-guerre entrent dans leur âge d’or au cours de cette décennie.

Dans l’état actuel des choses, les régimes de retraite sont contraints de recourir à deux options. La première est la gestion en extinction ou «Run-off». Cela repose sur la solidité financière du régime de retraite afin de payer les retraites jusqu’au départ du dernier adhérent (choisie par 41%). La deuxième option est l’autosuffisance retenue par 30% des sondés. Dans ce cas, le régime de retraite dispose d’une position de financement où il ne devrait pas faire appel au sponsori pour obtenir des cotisations supplémentaires et où il peut produire les flux de trésorerie requis pour payer les bénéficiaires. Ces deux options reposent intégralement leur sponsor. Aujourd’hui, seuls 38% des régimes ont les financements nécessaires.

La faiblesse des taux a aussi mis en péril les deux solutions d’assurance privilégiées par les fonds de pension des fonds de pension, pourtant largement considérées comme la solution idéale pour réduire les risques liés à gestion de leur solvabilité jusqu’à extinction de leurs engagements. Ces solutions assurantielles impliquent de transmettre tout ou partie des engagements de retraite à un assureur externe, mais seuls 25% des répondants sont en mesure de poursuivre ces options.

Selon un participant à l’enquête, «l’autosuffisance n’est pas notre premier choix, c’est notre seul choix. Les taux bas sont bons pour la relance économique, mais ils ont rendu les retraites inabordables».

Le professeur Amin Rajan de CREATE-Research, qui a dirigé le projet, déclare: «La baisse des taux a mécaniquement augmenté le passif des régimes de retraite. La remontée des taux d’intérêt ne suffira pas à inverser cette spirale. Les régimes de retraite auront besoin de rendements beaucoup plus élevés sur leurs actifs ou de l’injection de liquidités nouvelles de la part de leurs sponsors».

Alors que les solutions d’assurance ne sont plus des options viables, les fonds de pension doivent innover dans leurs allocations d’actifs et trouver un équilibre entre trois objectifs contradictoires: générer des rendements pour améliorer le ratio de financement, réduire le risque par rapport à leur passif et augmenter les flux de trésorerie à mesure qu’un nombre croissant d’adhérents prennent leur retraite. Ceci consiste à diviser les portefeuilles en trois catégories: les actifs de rendement, les actifs de couverture du risque (ou hedging) et les actifs réels.

Les actifs de rendement concernent généralement les actions. Parmi elles figurent les actions mondiales (citées par 63% des répondants), les actions émergentes (57%) et les actions européennes (43%). En ce qui concerne les actifs de couverture du risque, là aussi, les actifs obligataires européens et émergents sont privilégiés par rapport aux actifs américains, jugés trop chers. Enfin, les actifs mixtes (à la fois actifs de rendement et de couverture) deviennent de plus en plus importants. Leurs performances assimilables à celles des actions et leurs caractéristiques assimilables à celles des obligations peuvent générer des gains en capital pour combler les déficits, des revenus réguliers pour le versement des retraites et une protection contre l’inflation pour l’indexation des prestations de financement. Les classes d’actifs privilégiées sont les infrastructures (59%), l’immobilier (56%) et le Private Equity (48%).

Pascal Blanqué, Directeur des gestions d’Amundi, souligne: «Les performances et les corrélations des classes d’actifs varient avec le temps. Investir dans les actifs plus risqués n’est sans doute pas la meilleure option pour certains fonds de pension, mais c’est malheureusement la seule. Initialement, le «End game» ou la gestion du risque de solvabilité des fonds de pension à prestations définies jusqu’à extinction de leurs engagements vis-à-vis de leurs adhérents, n’était pas prévue comme cela».

L’allocation d’actifs des fonds de pension permettant de gérer leur solvabilité jusqu’à extinction de leurs engagements (ou «End game») étant devenue plus complexe, les critères de sélection des gérants externes sont devenus plus variés et se divisent en trois catégories.

La première concerne l’ESG et une expertise thématique plus large. Les répondants citent la capacité d’intégration des critères ESG (76%) et l’investissement thématique en général (50%) comme critères clés lors de l’attribution de nouveaux mandats.

La deuxième catégorie se concentre sur la génération des liquidités nécessaires au «End game» ainsi qu’une compréhension approfondie de l’investissement axé sur le passif et de la gestion du bilan d’un fonds de pension (52%).

La dernière catégorie essaie d’évoluer dans un environnement où les valorisations des actifs sont à des plus hauts historiques et où la liquidité peut disparaître. Cela nécessite une connaissance approfondie de gestion de la liquidité en période de forte volatilité selon 49% des répondants; une compréhension des moteurs de performance alors que les marchés sont faussés par les mesures prises par les Banques centrales (49%), et un avantage en matière d’allocation d’actifs tactique en réponse aux corrélations entre classes d’actifs dans le temps (44%).

La pandémie a mis en évidence les inégalités sociales laissant apparaitre un message clair: pour avoir des économies durables qui offrent un bon rendement des investissements, il est nécessaire d’avoir des sociétés durables.

Ainsi, la performance des actifs ESG depuis la baisse des marchés financiers en mars 2020 est encourageante, à tel point que 76% des investisseurs dans les régimes de retraite interrogés souhaitent accroître leurs allocations aux actifs ESG. Près des deux tiers (59%) augmenteront les allocations au pilier social au cours des trois prochaines années.

Alors que 67% des répondants citent comme objectif principal de leurs investissements ESG de bons rendements ajustés au risque à long terme, ils veulent également voir des preuves tangibles que leurs investissements ont un impact significatif et matériel sur le terrain. Selon un répondant, «l’engagement consiste à produire un impact tangible. Nous avons donc besoin d’une vision claire entre nos investissements d’une part et leurs impacts réels d’autre part».