Nous nous attendons à une reprise économique inégale. La crise va exacerber les tendances déjà présentes, y compris une longue période de faible inflation.

.jpg)

- Le recul de la demande et l’excédent de production suggèrent que les effets du virus restent désinflationnistes pour le moment

- Nous nous attendons à une reprise économique inégale. La crise va exacerber les tendances déjà présentes, y compris une longue période de faible inflation

- Les banques centrales devraient avoir une année, voire plus, pour poursuivre leurs mesures de soutien sans provoquer de dérapage inflationniste

- L’absence de catalyseurs à court-terme permettant de réviser les attentes en matière d’inflation, conjuguée aux rendements réels négatifs, pourrait entretenir une sous-évaluation des obligations indexées sur l’inflation.

Le choc récessif le plus profond depuis 80 ans au moins a bouleversé tous les aspects de notre quotidien et déclenché une riposte sans précédent de la part des autorités. Les investisseurs se demandent désormais si ces injections massives de la part des banques centrales dans les économies ne vont pas créer un solide niveau d’inflation.

La question paraît urgente. La faiblesse de la demande globale ajoutée à l’excédent de production signifie que les effets du virus sont, pour le moment, plutôt désinflationnistes. Le rythme auquel la demande va repartir, mis en perspective avec la production, constitue la clé des perspectives de l’inflation qui, à son tour, déterminera l’évolution des taux d’intérêt et des rendements d’actifs financiers. Nous pensons que la crise de la COVID-19 accélérera ou exacerbera des tendances déjà présentes, y compris un lent retour à une interminable période de faible inflation.

Avant que le monde ne se confine, les économies souffraient globalement d’une croissance faible avec une inflation et des prix des matières premières très bas. La reprise économique de l’après-pandémie sera inégale, avec une offre qui devrait rebondir rapidement tandis que la demande restera faible, créant un gonflement des stocks. Ce qui laisse à penser qu’après une vague initiale de reprise, l’économie continuera à tourner à des niveaux de production inférieurs à ceux de l’avant-virus, peut-être jusqu’en fin 2021.

Plutôt que de prévenir un déséquilibre des marchés ou de fournir des liquidités excédentaires, les réponses monétaires des banques centrales à la pandémie et au confinement compensent en réalité l’assèchement des traditionnels prêts bancaires, des crédits sur les marchés financiers et des sources de capitaux.

Pour prédire l’inflation, nous nous concentrons sur trois éléments : le phénomène monétaire, les prix de l’énergie et la croissance économique. L’inflation est une réaction monétaire à une augmentation de monnaie en circulation associée à une insuffisance de biens à acheter. Avec l’effondrement de la demande de pétrole, les prix de l’énergie semblent désormais une source improbable d’inflation et l’activité économique demeurera perturbée quelque temps encore.

Une lente reprise de l’inflation semble par conséquent très probable. Même avec la fin des mesures de confinement, une partie des pertes d’emplois de ces deux derniers mois s’avèreront permanentes. Les magasins de détails, les restaurants, les compagnies d’aviation ou les hôtels ne survivront pas tous à cette crise. Cela contraindra une grande partie de la population à réduire ses dépenses, créant une forte pression déflationniste sur les économies. Dans un tel contexte, nous pensons que l’on n’observera ni une demande pour des salaires plus élevés, ni une hausse des prix. En même temps, ces pressions sur le marché du travail devraient contrebalancer les modifications des chaînes d’approvisionnement, si bien que selon certains économistes, cela donnera un élan aux économies et se traduira par une inflation en hausse.

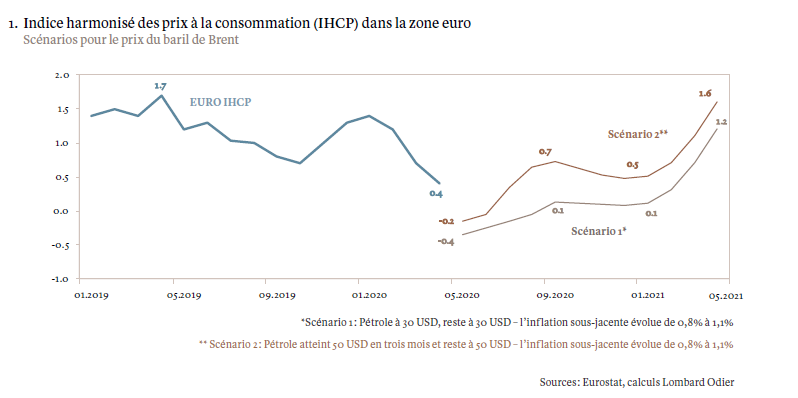

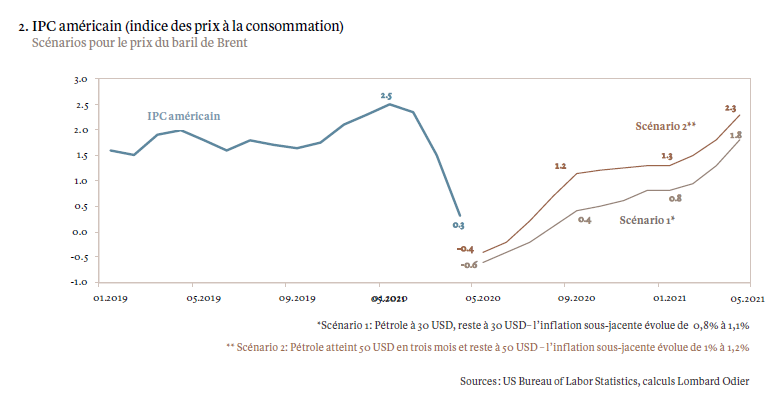

Avec l’effondrement de la demande de pétrole, nous estimons que l’inflation ne renouera pas avec ses niveaux de début 2020 et cela pendant douze mois au moins aux Etats-Unis et dans la zone euro, même avec un prix du pétrole de 50 dollars le baril (voir graphiques). Ce qui signifie que les banques centrales ont encore une année, voire plus, pour poursuivre leurs mesures de relance sans provoquer d’inflation excessive.

Les récents commentaires de Jerome Powell, le président de la Fed, vont dans le même sens. Les Etats-Unis pourraient faire face à « une longue période de faible productivité et de revenus qui stagnent » a-t-il déclaré. Le Congrès a répondu par des programmes de relance économique totalisant 3’000 milliards de dollars. Une somme qui pourrait ne pas suffire. «Un soutien budgétaire additionnel nous coûterait cher, mais pourrait s’avérer nécessaire », a ajouté Jerome Powell, avant de promettre que «lorsque cette crise sera derrière nous, nous nous débarrasserons de ces outils d’urgence ». A la suite de la crise financière de 2008, les banques centrales ont poursuivi leurs programmes d'achat d’actifs. Cela n’a pas créé un environnement inflationniste.

Reste que l’économie touche la politique de près, surtout quand il s’agit de dépenses publiques et de fiscalité. Les gouvernements ne verraient pas d’un bon œil le retrait des mesures de soutien monétaire déployées par les banques centrales, qui sont indépendantes du pouvoir politique. Aucun gouvernement démocratique ne veut risquer de perdre des voix en recourant à des politiques d’austérité incluant une augmentation des impôts pour rembourser la dette publique. Cela affaiblirait des revenus déjà précaires, augmenterait encore les inégalités et mettrait au défi des réseaux de santé déjà tendus.

Quelles conséquences cet environnement de faible croissance et de faible inflation a-t-il sur les portefeuilles? Certains investisseurs voient dans les obligations indexées sur l’inflation une solution apparemment logique. Ces titres peuvent être utiles pour les protéger contre une inflation en hausse qui, sinon, pourrait abaisser les rendements réels des obligations souveraines. Les flux de trésorerie liés à ces instruments sont indexés sur les prix à la consommation et augmentent en temps d’inflation élevée réalisée, protégeant les investisseurs contre une chute du pouvoir d’achat.

Nous pouvons déduire les anticipations d’inflation en comparant le rendement nominal des obligations traditionnelles avec le rendement réel des obligations indexées sur l’inflation. En réaction à la pandémie, les attentes en matière d’inflation se sont effondrées avec un point mort d’inflation à dix ans chutant d’environ 70 points de base des deux côtés de l’Atlantique à 1,05% aux Etats-Unis et 0,40% en Allemagne, à l’heure où ces lignes sont rédigées.

Il s’agit de taux historiquement bas, même comparés à la grande crise financière de 2008. Toutefois, si les titres indexés sur l’inflation semblent attractifs par rapport aux obligations nominales en termes de valorisation relative, l’absence de catalyseurs à court-terme pour réviser les anticipations d’inflation, conjuguée aux rendements réels actuellement négatifs, pourrait entretenir une sous-évaluation de cette classe d’actifs pour les mois à venir.

Des taux réels négatifs soutiennent les économies en temps de crise en encourageant l'investissement et la consommation. Les anticipations de faible inflation ne peuvent pas conduire, à elles seules, à des taux réels suffisamment négatifs. Dans ce cas, les banques centrales doivent maintenir la pression sur les taux nominaux afin d’atteindre des taux réels négatifs.

Face à des anticipations d'inflation obstinément faibles, les banques centrales du Japon, de la Suisse et de la zone euro n'avaient pas d'autre choix que de garder les taux nominaux en territoire négatif au lendemain de la grande crise financière. C’est encore le cas aujourd'hui. En revanche, les attentes en matière d’inflation aux États-Unis et au Royaume-Uni ont été suffisantes pour pousser les taux réels en dessous de zéro sans qu'il soit nécessaire de recourir à des taux nominaux négatifs, ce qui a évité ainsi de nuire aux banques commerciales américaines et britanniques. La Fed et la Banque d'Angleterre continuent de s'opposer aux politiques de taux négatifs.

M. Powell a mis fin aux attentes des investisseurs en la matière. «Je continue de penser», a-t-il déclaré dans une interview le 17 mai, «que des taux d'intérêt négatifs ne sont probablement pas une politique appropriée ou utile pour nous ici aux États-Unis.» Mais si les attentes en matière d'inflation tombent aux niveaux observés dans le reste du monde occidental, des taux nominaux négatifs aux États-Unis et au Royaume-Uni pourraient devenir une réelle possibilité.