L’euro a bénéficié de cet environnement où les investisseurs sont enclins à prendre plus de risque.

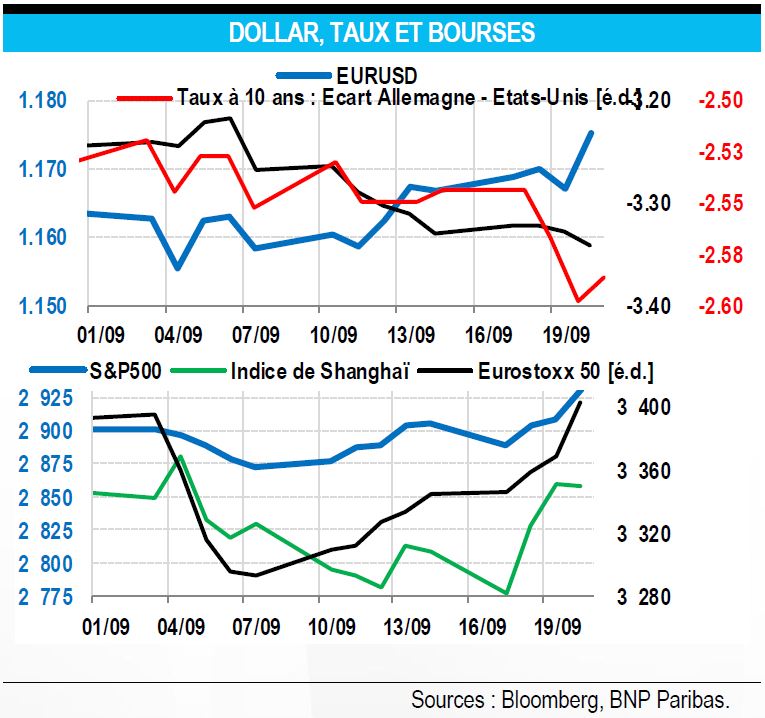

D’après l’évolution récente des marchés financiers, les investisseurs ont de nouveau le moral. Sur le plan économique (croissance, perspectives de politique monétaire), on note toutefois peu de changements. L’euro a bénéficié de cet environnement où les investisseurs sont enclins à prendre plus de risque. Il s’est renforcé face au dollar en dépit d’un élargissement du différentiel de taux d’intérêt.

A en juger par l’évolution récente des marchés actions, les investisseurs ont le moral, une embellie qui interpelle à première vue. Le président Trump a annoncé l’application de droits de douane supplémentaires, de l’ordre de 10 %, sur USD 200 mds d’importations chinoises, qui pourraient être portés à 25 % en l’absence de conclusion satisfaisante des négociations bilatérales. La Chine a aussitôt réagi en imposant des droits de douane ciblés sur USD 60 mds d’importations américaines. De façon assez surprenante, la Bourse de Shanghaï a réagi favorablement. Cette hausse montre que ces annonces étaient largement anticipées ainsi que l’espoir que le bon sens finira par l’emporter et qu’un accord sera conclu. Concernant les données, l’économie américaine affiche toujours de très belles performances, comme en témoigne l’estimation en temps réel de la croissance faite par la Banque de Réserve fédérale d’Atlanta. Ces dernières semaines, cette estimation de la croissance trimestrielle annualisée a oscillé entre 3,8 % et 5,0 % au troisième trimestre. Actuellement, elle se situe à 4,4 %. Comme on pouvait s’y attendre, les rendements des Treasuries ont augmenté, franchissant la barre psychologique des 3,00 %, sous l’effet de l’augmentation de la prime de terme (prime de risque exigée par les investisseurs pour acheter des titres à long terme) mais aussi de la plus forte probabilité (77,8 % au moment où nous écrivons ces lignes) d’un relèvement du taux des Fed funds lors de la réunion du FOMC en décembre (les marchés estiment comme acquis une augmentation du taux directeur la semaine prochaine). Dans la zone euro, les données pointent plutôt vers une stabilisation de la croissance après le fléchissement du premier semestre. L’indice PMI Markit composite pour le mois de septembre n’a que légèrement reculé par rapport au chiffre du mois d’août (54,2 contre 54,5). Par ailleurs, le message délivré par la BCE la semaine dernière n’a pas réellement changé. La différence en termes de momentum a conduit à un élargissement du différentiel de taux d’intérêt entre les Etats-Unis et l’Allemagne, ce qui n’a pas empêché l’euro de gagner du terrain par rapport au dollar. Cette évolution a priori contre-intuitive est une autre illustration du renforcement de l’appétit pour le risque des investisseurs car, dans un tel environnement, le dollar a tendance à s’essouffler. On peut s’attendre qu’à terme les marchés se refocaliseront sur des sources d’incertitude comme les négociations sur le Brexit, les élections de mi-mandat aux Etats-Unis, la menace protectionniste ou encore la situation de certains marchés émergents.