Le fonds vise à générer une performance de long terme de 2% à 3% au-dessus du rendement du cash tout en cherchant à maîtriser le niveau de pertes potentielles à des niveaux tolérables pour un investisseur prudent.

Ce mois de juin 2023 marque le dixième anniversaire de l’arrivée de Fabrice Kremer à la tête de la gestion de BL Fund Selection 0-50. Dix années durant lesquelles le Fonds est passé à travers des configurations de marché très diverses. L’occasion idéale pour faire le point avec lui sur les principes clés de la stratégie et les résultats obtenus.

BL Fund Selection 0-50 est un fonds de fonds d’allocation au profil prudent dont l’objectif est tout autant la préservation du capital que la recherche de performance. Si je devais résumer l’état d’esprit qui m’anime dans la gestion de ce fonds en une phrase, je dirais «Protéger souvent. Prendre des risques à bon escient». Pour moi, l’ADN du Fonds réside dans cet équilibre délicat entre génération de rendement et prise de risque.

Concrètement, le fonds vise à générer une performance de long terme de 2% à 3% au-dessus du rendement du cash tout en cherchant à maîtriser le niveau de pertes potentielles à des niveaux tolérables pour un investisseur prudent, c’est-à-dire 5% à 8% en périodes de crise.

La stratégie cherche ainsi à mieux résister dans les phases de baisse des marchés d’actions quitte à être en retard dans les phases de hausse assez longues ou trop rapides.

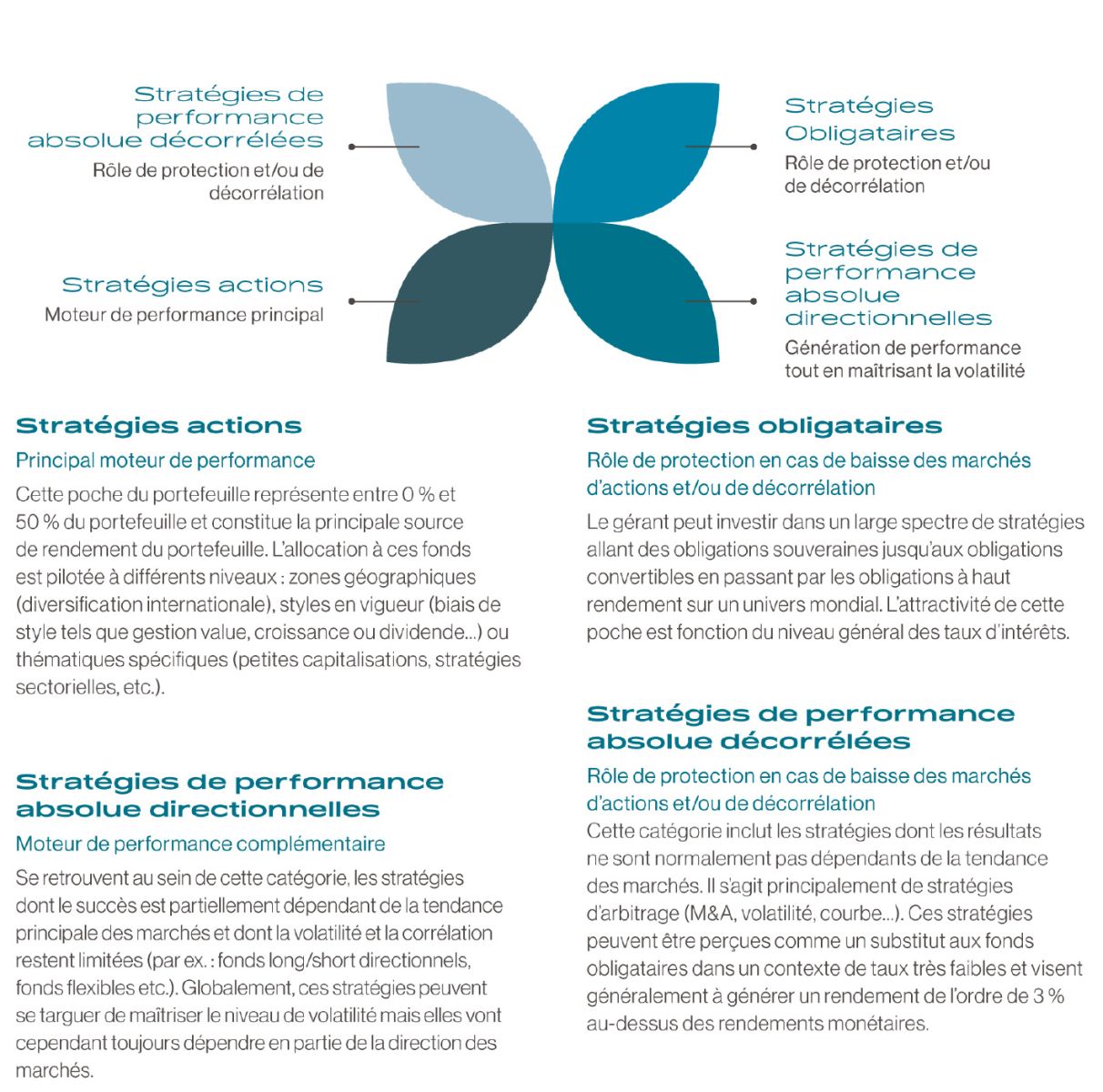

De façon assez traditionnelle, le portefeuille est construit autour d’une allocation au risque actions pouvant varier entre 0% et 50%. D’autres classes d’actifs viennent compléter cette allocation afin de diversifier les sources de rendement, chacune ayant un rôle spécifique à jouer en fonction de l’environnement de marché.

Là où le fonds se distingue de ses pairs investis en lignes directes, c’est la possibilité de rajouter à côté des classes d’actifs traditionnelles que sont principalement les actions et les obligations, des stratégies spécifiques de type de performance absolue qui permettent de diversifier encore plus le portefeuille. Cette flexibilité accrue peut s’avérer très utile dans les périodes où tant les marchés d’actions que les marchés obligataires sont sous pression, comme ce fut le cas par exemple en 2022.

Partons du principe que si les actions constituent le premier moteur de performance du portefeuille, elles représentent également la principale source de volatilité et de risque. Ce constat fait et sachant que je souhaite laisser aux styles de gestion des stratégies sélectionnées toute la capacité de créer de la valeur ajoutée par rapport à leurs indices de références, je ne vais pas ajuster de façon trop fréquente mon exposition aux fonds sous-jacents.

Dès lors, afin de conserver un portefeuille aux caractéristiques de risque-rendement adaptées aux évolutions de l’environnement de marché, l’exposition au risque actions est pilotée dynamiquement au travers de stratégies de couvertures (futures sur indices); ces dernières permettant une mise en œuvre rapide et donc une grande réactivité face aux changements du sentiment de marché.

Pour faire simple, en gardant toujours à l’esprit l’équilibre à conserver entre gains et risques potentiels, je vais avoir tendance à réduire l’exposition aux marchés actions lorsque les marchés se sont fortement appréciés et que le risque de correction se fait plus présent et à l’augmenter après une forte correction afin de profiter pleinement du rebond à venir.

La Multigestion est une expertise de longue date chez BLI; nous sommes une équipe de 6 personnes actives sur ce segment dont 4 analystes entièrement dédiés à l’analyse de fonds. L’analyse porte sur des critères quantitatifs de performance et de risque mais se fonde également sur une analyse qualitative approfondie des fonds sous-jacents avec comme objectif ultime de comprendre comment chaque fonds est géré et donc ce que nous devons attendre de chacun d’eux en termes de comportement dans différentes phases de marché.

Dans quelle mesure investissez-vous dans des fonds gérés par BLI?

Pour BL Fund Selection 0-50, j’ai fait le choix de ne pas investir dans des fonds gérés par mes collègues, ce qui garantit l’absence de tout conflit d’intérêt dans le processus d’analyse et de sélection.

Nous comprenons que BL Fund Selection 0-50 est géré dans une optique conservatrice et de long terme, comment cette approche s’est-elle traduite en termes de performances et de profil risque-rendement?

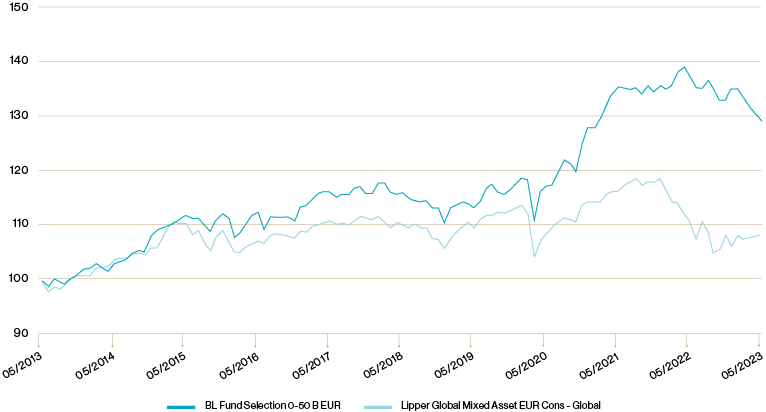

Sur 10 ans, le fonds a été en mesure de générer une performance cumulée de 29,6% ce qui équivaut à une performance annualisée de 2,6% surperformant ainsi largement l’univers des fonds comparables (Lipper Global Mixed Asset EUR Cons – Global) qui affiche une performance cumulée de 8,4% (0,8% en annualisé). Ce qui est encore plus important pour moi, c’est que cette surperformance significative a été générée avec une volatilité relativement proche de celle de la moyenne des fonds concurrents.

Selon moi, la pierre angulaire de la performance à long terme du portefeuille réside dans ce que j’appellerais la «convexité de la performance», c’est-à-dire la capacité du portefeuille à prendre de l’avance dans les marchés baissiers et à la maintenir dans les marchés haussiers.

Cette convexité de la performance qui caractérise l’approche que je mets en œuvre dans le portefeuille trouve son origine dans les deux grandes caractéristiques du Fonds que j’ai déjà mentionnées. Tout d’abord, la profondeur de notre univers d’investissement qui nous permet de combiner de nombreuses classes d’actifs dont des stratégies qui sont difficilement accessibles via des investissements en lignes directes. Et ensuite, la grande flexibilité et réactivité avec laquelle je fais évoluer l’exposition du portefeuille au risque actions afin de réagir aux évolutions à court terme du marché.

Les enseignements que je retire de ces 10 années de gestion portent principalement sur la nature des marchés.

D’une certaine manière; ces derniers fonctionnent comme des élastiques qui se tendent et se détendent à intervalles réguliers. En ce sens, ils fournissent de manière récurrente des opportunités d’agir, de réagir, de corriger. Il convient donc généralement de ne pas prendre de décisions sous la pression des marchés mais d’attendre qu’ils nous donnent une opportunité de prendre la décision par nous-mêmes avec une plus grande dose de confort.

En ce sens je m’attache désormais à avoir un scenario central sur lequel je calque une approche à la fois flexible et patiente, opportuniste et réfléchie, tantôt tactique tantôt stratégique, en gardant à l’esprit que le temps fournit souvent une deuxième chance (ou quelque chose s’en approchant) d’intervenir si une opportunité a été initialement manquée. C’est un moyen qui me semble efficace pour éviter de cumuler les erreurs d’interprétation et le fameux effet «portes de saloon» dans les décisions d’allocation.