L’équipe obligations internationales de Janus Henderson répond aux questions les plus courantes des investisseurs.

En réponse aux rendements particulièrement bas voire négatifs des investissements à échéance courte en Europe, Nick Maroutsos, gérant du fonds Janus Henderson Absolute Return Income Fund (EUR), explique comment, dans le cadre d’une stratégie obligataire active et à faible volatilité, s’exposer à des titres plus ou moins risqués peut constituer une solution pour les investisseurs qui souhaitent exploiter au maximum leurs actifs défensifs à moyen terme.

En cas d’incertitudes, il peut être tentant de ne pas agir du tout. Cette stratégie n’est, en soi, pas mauvaise. Dans l’univers du football, face à un pénalty, les gardiens qui restent positionnés au centre de la cage auraient plus de chance d’arrêter le ballon que ceux qui choisissent de plonger d’un côté ou de l’autre.1 Pourtant, les gardiens ont moins de remords (et les supporters plus d’indulgence) lorsqu’ils donnent l’impression d’agir, même si leurs efforts ne sont pas optimaux.

Dans le cas des épargnants et des investisseurs, cette absence d’action se traduit par la détention de liquidités. Encore une fois, ce n’est pas nécessairement une mauvaise stratégie. La première règle dans l’investissement consiste même à détenir suffisamment de liquidités pour pouvoir retomber sur ses pieds en cas de besoin. Mais cette méthode est-elle optimale?

Si pour Nick Maroutsos les liquidités jouent un rôle important, en détenir trop peut s’avérer contre-productif dans l’environnement actuel. «Pour la plupart des investisseurs aux États-Unis, au Royaume-Uni ou dans la zone euro, il n’est pas toujours facile de dégager une performance réelle à partir des liquidités. L’inflation a un véritable effet d’érosion sur la valeur de vos économies.»

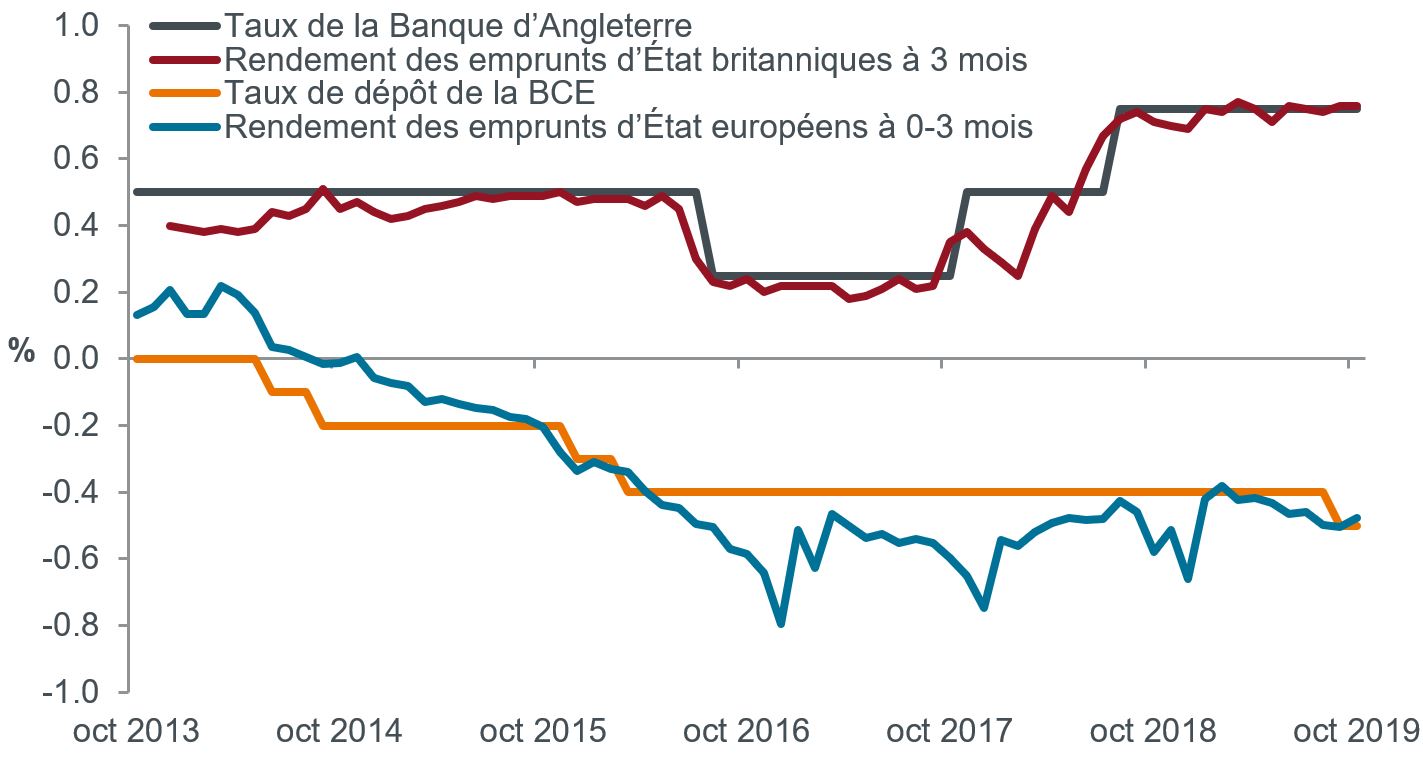

Pour les plus gros investisseurs d’Europe, les perspectives relatives aux liquidités sont encore moins réjouissantes depuis que la Banque centrale impose des taux d’intérêt historiquement bas. De manière générale, les institutions financières perçoivent des taux proches de ceux des banques centrales, minorés d'une somme convenue de près de -0,5% pour les investisseurs dans la zone euro (données au 26 novembre 2019)2. En Suisse, les taux d'intérêt négatifs ne sont plus seulement réservés aux clients institutionnels et sont aujourd’hui appliqués aux très grands comptes privés. Dans de telles configurations, ne pas agir revient à faire baisser vos liquidités, non seulement en valeur réelle, mais également en valeur nominale.

Les investisseurs ont toutes les raisons du monde de se montrer conservateurs dans l’allocation de leur capital. D’un côté, le conflit commercial sino-américain, qui a assombri les perspectives de croissance déjà peu positives de l’économie mondiale et, de l’autre, les risques géopolitiques préoccupent les investisseurs. L’enjeu est évident pour Nick Maroutsos: «Difficile de reprocher aux investisseurs de vouloir protéger leur capital. Les marchés des actions ont atteint des sommets quasi historiques et la menace d’une correction est une possibilité bien réelle. Mais vers où se tourner lorsque les titres souverains, considérés comme sûrs, ont des rendements bas ou négatifs et que les taux monétaires sont si faibles?»

Il existe selon Nick un juste milieu dans lequel les investisseurs peuvent exploiter au maximum leurs actifs défensifs. En effet, une stratégie de performance absolue peut porter ses fruits dans le cas d’un portefeuille obligataire: «En élargissant leur univers, les investisseurs peuvent à notre sens découvrir des opportunités susceptibles d’offrir des performances supérieures à celles des instruments à court terme assimilables à des liquidités, sans avoir à endosser des risques excessifs.»

Le Janus Henderson Absolute Return Income Fund (EUR) est géré par une équipe avec une convaincue par les stratégies de performance absolue. «La volonté de protéger le capital est omniprésente dans notre processus décisionnel. Nous réévaluons constamment notre appréciation d’un investissement et son niveau de risque, explique Nick. Une fois que cela est établi, la nature non contraignante de la stratégie nous permet de rechercher les meilleures performances ajustées des risques, en optimisant également le portefeuille - généralement au moyen d’instruments dérivés - afin d’atténuer les risques ou d’améliorer les performances.»

Bien que la stratégie soit libre d’investir sur l’ensemble de l’univers obligataire, les gérants se sont imposés des contraintes. Ils cherchent notamment à maintenir la volatilité annuelle en-deçà de 1,5% et la duration entre -2 et +2 ans de sorte à limiter le risque de taux d’intérêt encouru par le portefeuille. De même, les titres de dette dotés d’une notation inférieure à la catégorie Investment Grade et la dette émergente ne peuvent excéder 15% du portefeuille. Dans la pratique, ils représentent rarement plus de 5%. La notation de crédit moyenne du fonds était de A- à fin octobre 2019. Ainsi, dans l’ensemble, le fonds investit majoritairement dans des obligations Investment Grade à échéance courte.

«L’objectif à long terme est de générer des performances positives régulières tout en conservant une faible volatilité. Nous ne courons pas après le rendement en investissant dans les segments du crédit les plus risqués, mais capitalisons plutôt sur des gains progressifs, affirme Nick.»

Notre équipe se démarque par son approche résolument mondiale. Grâce à ses gérants situés en Californie et en Australie, et à un soutien renforcé à Denver et à Londres, l’équipe n’a pas peur d’investir d’une manière différente géographiquement. À l’heure actuelle, cela signifie avoir une faible exposition à l’Europe, et une plus grande exposition aux marchés américain et d’Asie Pacifique développée.

S’il est possible de parier dans une très faible mesure sur une devise, presque toutes les obligations détenues sont couvertes dans leur devise de référence. Les instruments dérivés, lorsqu’ils sont utilisés, permettent de limiter les risques (ex : en ayant recours à des contrats à terme sur taux d’intérêt pour gérer la duration ou à des CDS pour gérer le risque de crédit).

Pour l’heure, l’objectif principal de l’équipe est d’identifier les juridictions qui offrent des rendements réels positifs ou qui permettent d’exploiter la courbe de taux.

2 Source: Banque d’Angleterre, Banque centrale européenne