Sous-représentées dans les portefeuilles, les actions A chinoises offrent pourtant de multiples opportunités et peuvent optimiser la performance ajustée du risque.

.jpg)

Bien que l’économie chinoise soit l’une des plus importantes et dynamiques au monde, les allocations aux actions chinoises restent faibles. L’exposition totale au marché chinois de l’investisseur international moyen ne représente que 4,6% de ses actifs totaux1. Alors que la Chine représente environ 34% de l’indice MSCI EM, la pondération des actions chinoises onshore (actions A) n’est que de 5% environ. Dans le cadre de nos hypothèses à long terme des marchés de capitaux 2022, nous avons identifié trois principales raisons pour lesquelles les actions A pourraient contribuer à améliorer la performance ajustée du risque.

Nous avons relevé nos prévisions de performances annuelles à long terme à 6,6% en monnaie locale et 8,2% en USD (6,5% en CHF), contre 6,3% et 7,5% (6,4%) respectivement l’an dernier2. Ces chiffres sont considérablement supérieurs à nos hypothèses pour les actions des pays développés.

Cette hausse s’explique par une plus grande rotation vers de nouveaux secteurs économiques et l’attente d’importants flux d’investissements nationaux et internationaux. Les principaux facteurs susceptibles d’influencer nos hypothèses à long terme concernant les actifs chinois sont notamment le rythme des réformes structurelles, les politiques visant à rééquilibrer l’efficacité et l’égalité dans l’économie, la liquidité et l’environnement extérieur.

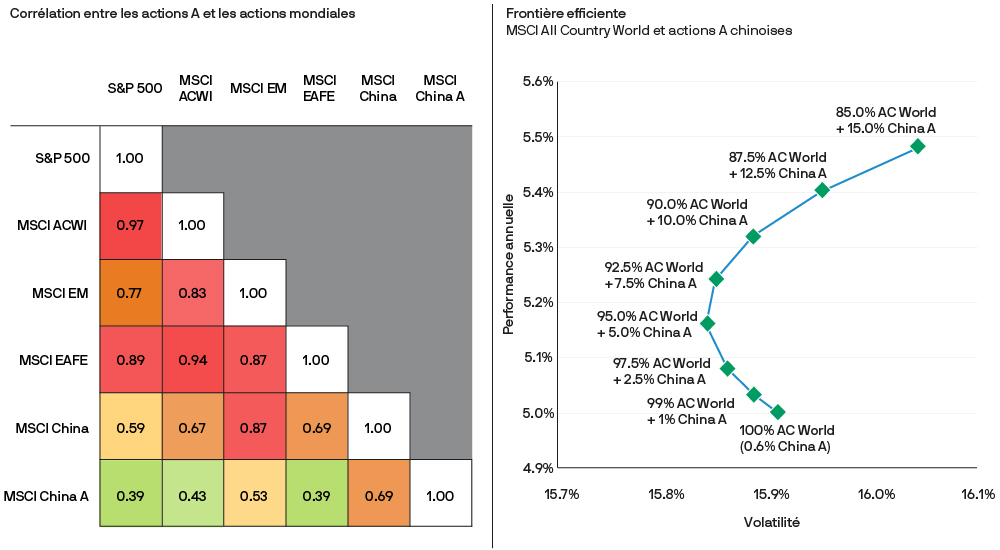

Les actions A présentent une faible corrélation historique avec les autres actifs et offrent donc des opportunités de diversification intéressantes. Les corrélations devraient augmenter avec la participation accrue des investisseurs étrangers au marché chinois, mais resteront faibles par rapport aux actifs des marchés développés, étant donné les cycles économiques et politiques distincts de la Chine.

En 2021, les actions A ont signé des performances positives, quoique plus modestes que celles des actions mondiales, car la Chine a réduit ses mesures de relance. Les autorités chinoises s’apprêtant à assouplir leur politique monétaire alors que la Réserve fédérale resserre la sienne, la Chine pourrait à nouveau diverger du cycle économique mondial.

Nous avons modélisé les projections de performance des actions chinoises, leur corrélation avec les autres marchés et le risque de volatilité sur la base des données historiques. Une allocation dédiée aux actions A allant jusqu’à 10% au-delà des pondérations actuelles de l’indice de référence se traduirait par un portefeuille davantage optimisé et une amélioration de la frontière efficiente – autrement dit, les investisseurs en actions A peuvent espérer des performances plus élevées pour chaque niveau de risque supplémentaire3.

Le marché des actions chinoises s’oriente vers les secteurs davantage axés sur la consommation et l’innovation, et délaisse ceux qui dépendent davantage des investissements et des exportations. La transition économique profite notamment aux biens de consommation, aux technologies, à la santé et à la production haut de gamme. Cette tendance devrait se poursuivre, offrant aux investisseurs en actions A une exposition plus importante à ces secteurs à forte croissance par rapport à l’ensemble des marchés émergents.

L’indice MSCI China A est également beaucoup plus exposé aux petites et moyennes capitalisations qui servent généralement l’économie nationale et sont moins concernées par les interventions réglementaires que les méga-capitalisations, généralement cotées à l’étranger.

Le marché chinois onshore recèle d’importantes opportunités d’investissement. L’ETF China A Research Enhanced Index Equity (ESG) offre une exposition aux actions A en exploitant les connaissances spécifiques aux valeurs dans l’optique de surperformances régulières avec un profil de risque semblable à celui de l’indice dans un cadre ESG solide.

L’attention des investisseurs est attirée sur le fait que ce fonds présente, au regard des attentes de l’Autorité des marchés financiers, une communication disproportionnée sur la prise en compte des critères extra-financiers dans sa gestion.

Pour en savoir plus sur les actions A chinoises et les avantages pour les investisseurs actifs en ETF, cliquez ici.

Ce document est un support marketing et, à ce titre, les opinions exprimées ne sauraient être considérées comme une sollicitation ni interprétées comme un conseil ou une recommandation d’achat ou de vente d’un quelconque investissement ou participation y afférente. Il incombe au lecteur de juger de la confiance qu’il peut accorder aux informations contenues dans le présent document. Toute recherche contenue dans le présent document a été obtenue par J.P. Morgan Asset Management et peut avoir servi de support pour ses besoins propres. Les résultats de ces recherches sont divulgués à titre d’informations supplémentaires et ne reflètent pas nécessairement les opinions de J.P. Morgan Asset Management. Les prévisions, chiffres, opinions et indications sur les tendances des marchés financiers ou les techniques et stratégies d’investissement exprimées sont, sauf indication contraire, propres à J.P. Morgan Asset Management à la date du présent document. Elles sont considérées comme fiables au moment où nous rédigeons ce contenu, ne sont pas forcément exhaustives et leur exactitude n’est pas garantie. Elles peuvent être modifiées sans que vous en soyez informés. Nous attirons votre attention sur le fait que la valeur des placements et le revenu que ces derniers génèrent sont susceptibles de fluctuer en fonction des conditions de marché et des conventions fiscales et il se peut que les investisseurs ne récupèrent pas la totalité des sommes investies. Les fluctuations de taux de change peuvent avoir un impact négatif sur la valeur, le cours ou le revenu des produits ou des investissements sous-jacents réalisés à l’étranger. Les performances et les rendements passés ne préjugent pas des résultats actuels et futurs. Rien ne garantit que les prévisions exprimées se révéleront correctes. Par ailleurs, s’il est dans notre intention d’atteindre les objectifs des divers produits d’investissement, rien ne permet de le garantir. J.P. Morgan Asset Management est le nom de marque de l’activité de gestion d’actifs de JPMorgan Chase & Co et de ses sociétés affiliées à travers le monde. Sous réserve de la législation en vigueur, les appels téléphoniques sont susceptibles d’être enregistrés et les communications électroniques surveillées conformément à nos obligations légales et réglementaires et à notre politique interne. Les données personnelles seront recueillies, stockées et traitées par J.P. Morgan Asset Management conformément à sa politique en matière de confidentialité dans la zone EMOA www.jpmorgan.com/emea-privacy-policy. Dans la mesure où le produit peut faire l’objet d’une interdiction ou d’un accès restreint dans votre pays/territoire, il est du ressort de chaque lecteur de s’assurer du plein respect des lois et de la réglementation du pays/territoire en question. Préalablement à toute demande de souscription, il est recommandé aux investisseurs d’obtenir tout conseil nécessaire d’ordre juridique, réglementaire et fiscal sur les conséquences d’un investissement dans les produits. Les actions ou autres participations ne peuvent être directement ou indirectement proposées à des contribuables américains, qui ne peuvent pas en faire l’acquisition. Toutes les transactions doivent être réalisées sur la base du dernier prospectus disponible, du document d’information clé pour l’investisseur (DICI) et de tout autre mémorandum d’offre local pertinent. Vous pouvez vous procurer gratuitement ces documents, ainsi que le rapport annuel, le rapport semestriel et les statuts, auprès de JPMorgan Asset Management (Europe) S.à r.l., 6 route de Trèves, L-2633 Senningerberg, Grand-Duché de Luxembourg, de votre conseiller financier ou de votre contact régional JPM Morgan Asset Management, ou sur www.jpmorganassetmanagement.ch.

Les parts de fonds négociés en bourse (« ETF ») conformes à la directive relative aux organismes de placement collectif en valeurs mobilières (« OPCVM ») et achetées sur le marché secondaire ne peuvent généralement pas être revendues directement aux ETF OPCVM. Pour acheter et vendre des parts sur un marché secondaire, les investisseurs doivent avoir recours à un intermédiaire (p. ex. un courtier en valeurs mobilières) et, ce faisant, peuvent encourir des frais. En outre, les investisseurs peuvent payer plus que la valeur liquidative actuelle lorsqu’ils achètent des parts et recevoir moins que la valeur liquidative actuelle lorsqu’ils les vendent. En Suisse, JPMorgan Asset Management (Switzerland) Sàrl, Dreikönigstrasse 37, 8002 Zurich, agit en tant que représentant suisse du fonds et J.P. Morgan (Suisse) SA, 8 Rue de la Confédération, 1204 Genève, en tant qu’agent payeur. Par la présente, JPMorgan Asset Management (Switzerland) Sàrl, informe les investisseurs que dans le cadre de ses activités de distribution en Suisse et à partir de la Suisse, la société perçoit des commissions conformément à l’art. 34 al. 2bis de l’Ordonnance sur les placements collectifs de capitaux du 22 novembre 2006. Ces commissions sont prélevées sur les frais de gestion, comme le précise la documentation du fonds. Vous pouvez obtenir de plus amples informations concernant ces commissions, y compris leur méthode de calcul, sur simple demande écrite auprès de JPMorgan Asset Management (Switzerland) Sàrl. Ce document est diffusé en Europe (hors Royaume-Uni) par JPMorgan Asset Management (Europe) S.à r.l., 6 route de Trèves, L-2633 Senningerberg, Grand-Duché de Luxembourg, R.C.S. Luxembourg B27900, société au capital de 10 000 000 euros.

09sx221506155912

09sx221506155912